米金利の上昇傾向はいつまで続くのか?

2017年に入り、米国は他の主要国に先駆けて3月15日と6月14日に0.25%の金利引き上げを2度実施。今月9月20日の米連邦公開市場委員会(FOMC)では、10月からバランスシートの縮小に着手することを決め、12月の利上げ期待度も高まり、2018年、2019年も継続して利上げが期待されています。

ドル相場は9月20日のFOMCで底値からやや値を戻していますが、ドルインデックスは年初の103.82をピークに9月に入って91.01まで低下し、2015年1月来の低水準にまでドル安が進行していました。その米国ですが、直近の消費者物価指数(CPI)は、前年比1.9%でコア前年比1.7%と、2.0%のターゲットに届いていません。

過去の失敗

2013年5月22日に当時のバーナンキ米連邦準備制度理事会(FRB)議長が「量的緩和を縮小する可能性」を示唆。さらに6月19日にFRBが「今年中に債券の購入金額を減額し、2014年半ばに完全に終了する可能性」を指摘したことで、新興国の通貨や株式などから資金が流出しました。市場に大きな動揺をもたらした、この「バーナンキ・ショック」は忘れることができません。

金融引き締めのチャンス到来

現在は当時と様変わりし、FRBのインフレ目標値2.0%には届いていませんが、失業率は歴史的な低水準にあり、米株や新興国株を含め世界的な株高傾向は止まらず、債券価格は上昇し利回りは低水準を維持しています。そう考えるとFRBにとってはまさに金融引き締めの好機で、この時期を逃したら悔いが残るようにも思えてなりません。

カナダ中銀も既に2度利上げを実施

カナダ銀行(BOC)は、0.25%の金利引き上げを7月12日と9月6日に2度行っており、結果的に米国に追従した動きとなっています。9月6日のBOC議事録では「第2四半期の国内総生産(GDP)が予想外に高く、成長が広範囲に広がり自律的になりつつあり、消費支出が活発で雇用や所得も堅調」と利上げの正当性を語っています。

2度目の利上げにより、米ドルカナダドルが1.300の大台を割り込み、現在の1.20台まで下落(カナダドル高)の引き金となっていますが、さらなる追加利上げの可能性は捨てきれず、潜在的なカナダドル高は変わりそうにありません。そのカナダのCPIは直近の発表で前年比1.2%と、ターゲットの2.0%には程遠い水準のままです。

\GogoJungleで売れ筋投資商品を探そう!/

英国のインフレが予想以上に加速

さて、そんな中でCPIの前年比が2.9%と他国とは状況が異なる国があります。私が最も注目している英国で、イングランド銀行(BOE)の緩和縮小や利上げ、そして英ポンドのさらなる上昇が期待されています。

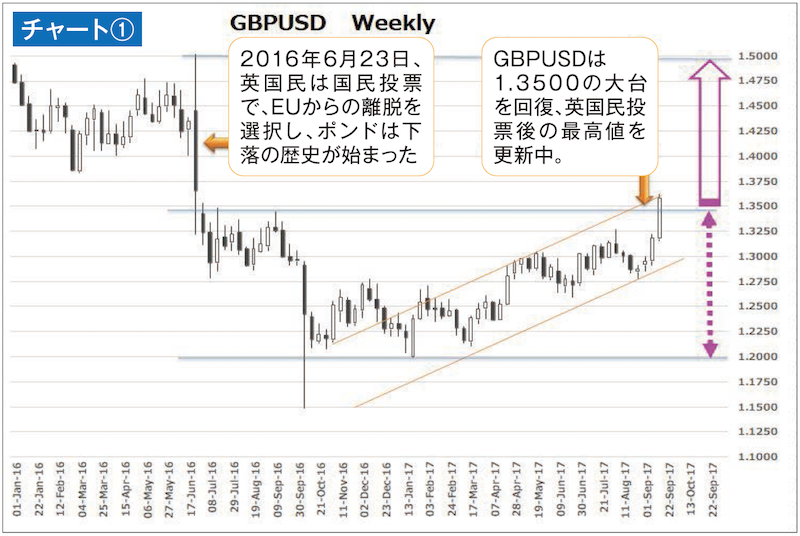

昨年6月23日の国民投票で、英国民が欧州連合(EU)からの離脱を選択(ブレグジット)したことを契機に、ポンドドルは6月高値の約1.50から10月には約1.19台まで約3100ポイント(約20.7%)下落したことを皆さんもよく覚えていることでしょう。

行き過ぎたポンド安の調整がこれから始まる

現時点(2017年9月21日)ではポンドドルは1.35台の水準まで値を戻していますが、英国では昨年の6月から急速に低下した通貨ポンドが輸入物価の上昇を招き、成長の鈍化傾向から抜け出せず、賃金の伸びは弱い状況が続いています。

英国社会や経済に与えるブレグジットのリスクは当然気になりますが、2019年3月の期限まで間があります。BOEは直前に迫ったスタグフレーションのリスクを避けるために、ポンド高を今後も容認する可能性があるのではないでしょうか。BOE金融政策委員会の会合予定は、年内10月12日、11月2日、12月14日の残り3回ありますが、資産買い入れの縮小アナウンスと11月2日の利上げ観測が強まっていることも事実です。

直近の発言やニュースを拾ってみました。

●2017年9月12日の英国CPIは、前年比2.6→2.9%(4年ぶりの高水準)、コア前年比2.4→2.7%(6年ぶりの高水準)、小売物価指数(RPI)前年比3.6→39%。

●2017年9月13日の英雇用統計は失業率が改善し、失業者数も減少。失業保険申請件数=−2800人(予想600人、前回−4200→−2900人)、ILO方式=3か月・前年比4.3%(予想4.4%、前回4.4%)、ただし所得は予想より低く前回と変わらず。【平均所得・含むボーナス=3か月・前年比2.1%(予想2.3%、前回2.1%)、平均所得・除くボーナス=3か月・前年比2.1%(予想2.2%、前回2.1%)】

●2017年9月14日 金融政策委員会(MPC)後の会見で、カーニーBOE総裁は「利上げの可能性が高まった。インフレを2%の目標まで戻すため、今後数か月間に金利を幾分調整する必要が生じる可能性を、私を含む委員会メンバーの多数が認識している。そうした決定を行う可能性は確かに高まった」と発言。

最後になりますが、ポンドドルとポンド円のWeeklyチャートをご覧ください(チャート①・②)。どちらも、2016年6月23日に英国民がブレグジットを選択した後の高値を更新していることが分かります。

※この記事は、FX攻略.com2017年12月号の記事を転載・再編集したものです

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![金融リテラシーが身につく YEN蔵の投資大学(アカデミア)|第6回[YEN蔵]](https://fx-koryaku.com/wp-content/uploads/2020/08/yenzo-202007-1.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ