※この記事は、FX攻略.com2021年5月号(2021年3月19日発売)の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

長期金利の上昇で市場にさまざまな影響

米国の長期金利が上昇して各市場にさまざまな影響が出ています。長期金利といってもいろいろな金利がありますが、ここでは米10年債利回りを利用します。

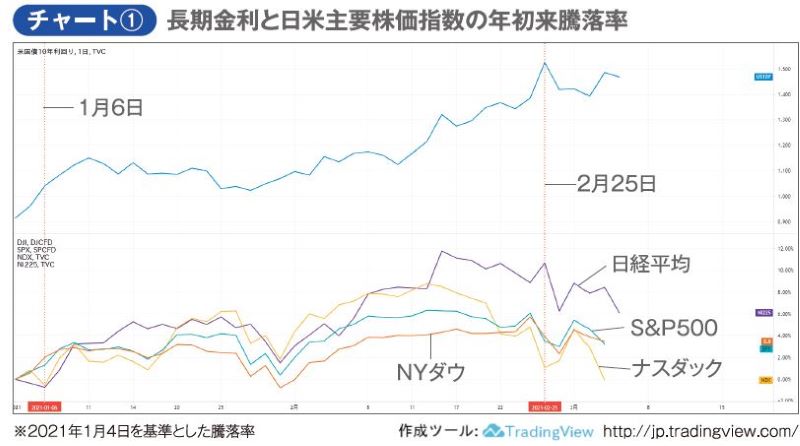

米10年債利回りは2020年3月に0.3%台まで低下しましたが、その後はじわりと上昇していました。状況が変わったのは、今年に入ってからです。 2021年1月6日に1%を超えた後は2月16日に1.3%を上抜けして2月25日には一気に1.61%まで上昇しました。

今回は金利の上昇が急ピッチだったのですが、それによって最初に影響を受けたのは米国の株価です(チャート①参照)。だいぶ戻しましたがNYダウは3万2000ドルから3万800ドルに、S&P500は3950ポイントから3790ポイントに、ナスダックは1万4170ポイントから1万3000ポイントに下落しました。特に金利の上昇は成長株のウェートが大きいナスダックの下落を拡大させました。日経平均も3万700円から2万8970円まで急落しています(2021年3月3日時点)。

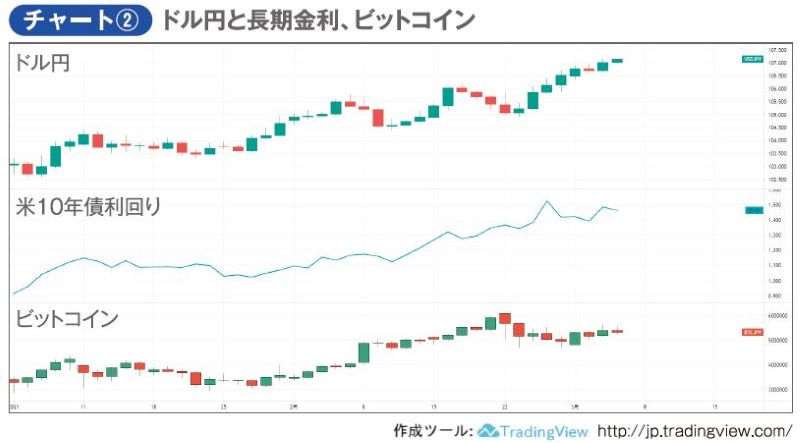

「金利の上昇=株価の下落」は教科書通りの動きです。米長期金利の上昇で世界的に国債利回りは上昇したのですが、米長期金利の上昇でドルが堅調に推移、ドル円も106円台後半まで上昇しています(チャート②参照)。米長期金利の上昇で仮想通貨のビットコインも下落しました。ビットコインは2月21日の600万円台から460万円付近まで大きく下落しました。

金利にはどのような種類があるのか

長期金利といっても1年超から30年まであります。もちろんさまざまな金利があるわけですが、米国債は2年、3年、5年、7年、10年国債を「Tノート」と呼びます。30年債は「Tボンド」と呼びます。これ以外にインフレ率によって元本が調整される物価連動債(TIPS)の5年、10年、30年債が発行されます。長期金利はこの債券の価格によって決まります。

短期金利の指標であるフェデラル・ファンド(FF)金利は米連邦準備制度理事会(FRB)の誘導目標になっています。現在のFF金利の誘導目標は0~0.25%です。米国の中央銀行であるFRBは、このFF金利を操作して金融政策を行っています。債券買い入れなども行っていますが、金利面での金融政策は短期金利の誘導によって行います。そして、FRBが直接コントロールできるのはFF金利というオーバーナイトの金利までです。これは厳密にという意味です。

もちろん短期金利を誘導することで、その先の期間である長期金利にまで影響を及ぼせます。さらにフォワードガイダンスを利用してFRBの考え方を市場に浸透させたり、パウエルFRB議長やFRB高官たちがメッセージを市場に発信することでFRBの金融政策がより有効に機能するように努めています。

影響を及ぼせるといっても今回のように金利が突発的に上昇してしまうこともあるかもしれません。その際にFRBとしては、米国債を買い入れる量的緩和を行うことで、債券市場をサポートして長期金利を低下させる機能があります。

米国の債券市場は流動性があって信用格付けも高く、また短期の債券から長期の30年債まで幅広くそろっているということもあり、世界中の投資家が主要な投資先として選んでいます。

米国と対抗している中国も米国債の持ち高が非常に多く、世界の米国債保有国の中で1位と2位が日本と中国です。昨年12月の世界の米国債保有残高を見ると、日本1.25兆ドル(約133.7兆円)、中国1.07兆ドル、英国0.44兆ドル、アイルランド0.318兆ドル、ルクセンブルグ0.287兆ドルとなっています(表①)。比較すると、日本と中国がいかに多くの米国債を保有しているかが分かります。それだけ米国債とドルに対するリスクを取っているということでもありますが…。

英国は違うでしょうが、上位のアイルランドとルクセンブルグはその2か国が直接投資・保有しているというよりも、おそらくその2か国に存在する金融機関が米国債を保有していると考えられます。この2か国は税金の優遇などで金融業を誘致していますから、そこに事業拠点を置く金融機関が海外からの資金のために米国債を保有している可能性があります。したがって日本や中国の投資家層とは少し違うカテゴリーの投資家層ではないかと推察されます。とはいえ、あくまで最終投資家がアイルランドやルクセンブルグ以外の投資家というだけで、実際はオイルマネーかもしれませんし、さまざまだと思います。

結局のところ各国が保有する外貨準備というのは、いつでも利用することができる流動性の豊富な信用の高い通貨でなくてはなりません。それは基軸通貨であるドルがベストであり、次いでユーロ、円、ポンド、スイスフラン、豪ドルとせいぜいこの辺りまでです。

他にも、原油などの戦略物資はドルでの売買が原則で、国境をまたぐ貿易や資金調達などもドル建てが占める割合が多いことなど、ドルを保有する理由はたくさんあります。

最終投資家だけでない米国債の保有者

ここまで債券投資家の投資先という意味での米国債市場についてお話ししましたが、米国債の保有者はそれらの投資家だけではありません。金利に対するヘッジの役割が必要な投資家などが米国債を利用することもあります。

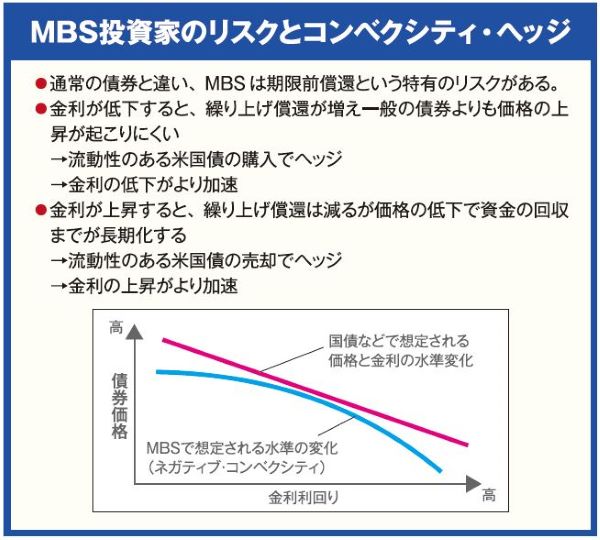

今回の米長期金利の上昇の裏に「コンベクシティ・ヘッジ」と呼ばれる住宅ローンの需給に絡む米国債の売りがあったという見方があります。

米国には巨大な住宅市場があり住宅の購入者は住宅ローンを借りますが、ローンを貸し出した金融機関はそのローン債権を売却し、売却されたローン債権の塊は住宅ローン担保証券(MBS)として投資家に売却されます。

このMBSに投資している投資家にとってのリスクは何でしょうか? 金利が低下すれば、より低い金利で住宅ローンを借り換えることができるので、MBSの繰り上げ償還が起こります。一方で金利が上昇するとローンの借り換えが減少し繰り上げ償還が減少するのでMBSの投資家は資金の回収に時間がかかります。このように金利が低下したり上昇することによって資産と負債のアンバランスが起こり投資家にとってのリスクになります。つまり金利低下局面ではMBS投資家は償還リスクに備えるヘッジとして米国債を購入します。反対に金利が上昇するとMBSの価値低下によるヘッジとして米国債を売却します。これがコンベクシティ・ヘッジと呼ばれるものです。米長期金利の上昇によってMBSのヘッジのために大量の米国債が売却されたことで米長期金利がさらに上昇した可能性があります。

今回はMBSに絡む米国債による金利のヘッジを取り上げましたが、米国債はMBSに限らずさまざまな金融商品の金利に対するヘッジとして利用されています。

その理由は前半で述べたように、米国債の信用力が高く、流動性が豊富でいつでも大量に売買が可能、しかも年限が多岐にわたっているという点が挙げられるでしょう。また、先物市場もしっかり機能していますから、米国債の現物を売買しなくても先物を売買することで金利のヘッジが可能になります。多くのデリバティブ商品でも米国債が利用されています。このように米国債は純粋な債券投資で利子を受け取るという機能以外の価値が高いのです。

今回の金利上昇の推移を見ると、米10年債利回りは1%、1.2%、1.35%、1.5%辺りの水準を超えてきたところでジャンプしています。これらの水準では純粋に米国債をロングにしていた人たちの債券売りと共に、ヘッジで米国債を買っていた人たちの債券の売りなどが断続的に出ていたことが想定されます。それらが雪崩のようになって、米長期金利の上昇につながったであろうと予想されます。

一方で、債券先物のショートで儲けたであろう人たちもいます。ヘッジファンドや商品投資顧問(CTA)は最近先物をショートにしていて、この動きに乗っていたものと思われます。

長期金利の上昇はこのまま続くのか

米10年債利回りは1.6%まで上昇した後は1.4%まで低下して小動きになっています。しばらく長期金利は落ち着いていくのではないかと予想します。

というのは、米国債は冒頭でも書いたように買わなければいけない投資家、買いたい投資家が世界中にたくさんいます。そうなると、もし今後の景気が良くなるとすれば長期金利は上昇していきますから、ここでは全力で買いにはいかないかもしれませんが、打診で買いにくる可能性はあります。

米国債のように流動性があり、現在の1%台中盤の利回り(債券価格がある程度下落した)レベルでは長期の投資家などから買いが入る可能性は十分にあります。そうなるとここからさらに急激な長期金利の上昇(債券価格の下落)は起こらないのではないかと思います。

またそういう相場観とは別に、年金などの長期の機関投資家は世界的な株価の上昇でポートフォリオに占める株式のウェートが増加しています。その増加した株式資産をリバランスして債券に振り向ける動きもおそらく今後出てきますから、そのような投資家による株売り・債券買いの動きはコンスタントに起こっていると思います。

日本人投資家からもそのような動きが出てきている可能性もあり、やはり米長期金利の上昇はドル円の上昇につながっています。米長期金利が高止まりしている間はドル円も堅調に推移するのではないでしょうか。

※この記事は、FX攻略.com2021年5月号(2021年3月19日発売)の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

・「金融リテラシーが身につく YEN蔵の投資大学(アカデミア)」連載記事まとめはこちら

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

![金融リテラシーが身につく YEN蔵の投資大学(アカデミア)|第16回[YEN蔵]](https://fx-koryaku.com/wp-content/uploads/2021/07/yenzo-202105-1.jpg)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ