今月号では日本株の騰落に影響を与える投資主体別の売買動向と、株価水準を決定する株価変動性(ボラティリティ)・株価収益率(PER)・株価純資産倍率(PBR)を中心に話を進めていきたいと思います。

投資主体別動向を軸に日本株の動きを検証すると、日本株が上昇するのは海外投資家が数週にわたって買い越しを続けるときだけで、連続買い越しが止まると当然のように下落するという繰り返しです。2万4000円台を明確に超えられないのも海外投資家の行動と関連がありそうです。実は海外投資家が買い越しを続けなくても日本株が上がるときがあります。騰落レシオやPBRといった指標で、明らかに売られ過ぎだと判断できるときの1か月程度の自律反発です。

東京市場で買い主体として、データ上最も賢明な投資家は個人の現金勘定です。彼らは海外投資家が売りたたいたところ、相場の高値からの下落場面・底値圏でしか買い出動しません。年に2~3回しかないチャート上のポイントになる場面に限られています。

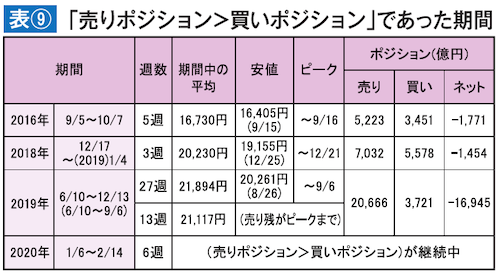

2018年の年末以降、裁定取引市場では、今までほとんどなかった売りポジションが買いポジションを上回る傾向が常態化しつつあります。明らかに日本株に先高観が感じられない、外部環境の変化によっては底割れ懸念が台頭してしまう状況が読み取れます。

投資主体別の動向

■日本株が持続的に上昇するのは海外投資家の連続買い越しのときだけ

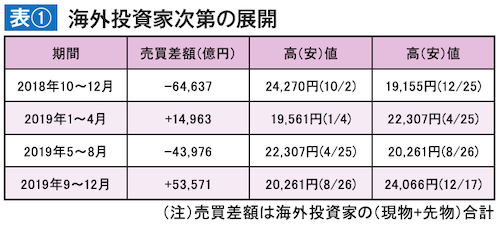

海外投資家の期間別の売買差額を見ると「売り越し」下落、「買い越し」上昇と明確に区分されます(表①)。4か月で5.35兆円買い越した海外投資家が次の四半期(2020年1~3月)ではその勢いが弱まることは容易に想定できます。

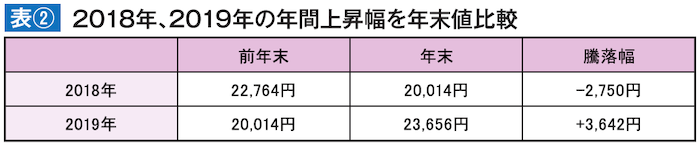

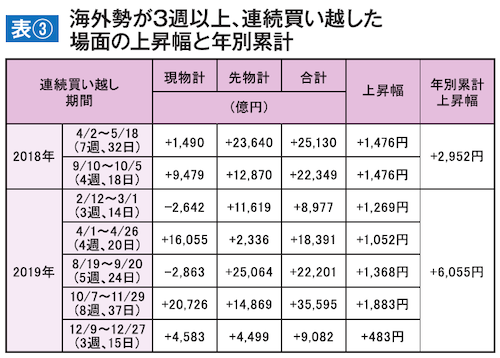

株価を上げる力(海外勢の連続買い越し)…買い越しが止まれば高値です。2018年、2019年の年間上昇幅を年末値比較でみると、表②の通りです。これと表③を比較すれば明らかなように、海外勢の連続買い越しで上昇した分を年間として維持できていないことになります。私たちはその他の指標を用いて、海外投資家が買い越しているかどうかをリアルタイムで推定する必要があります。

■2万4000円は意外と重い

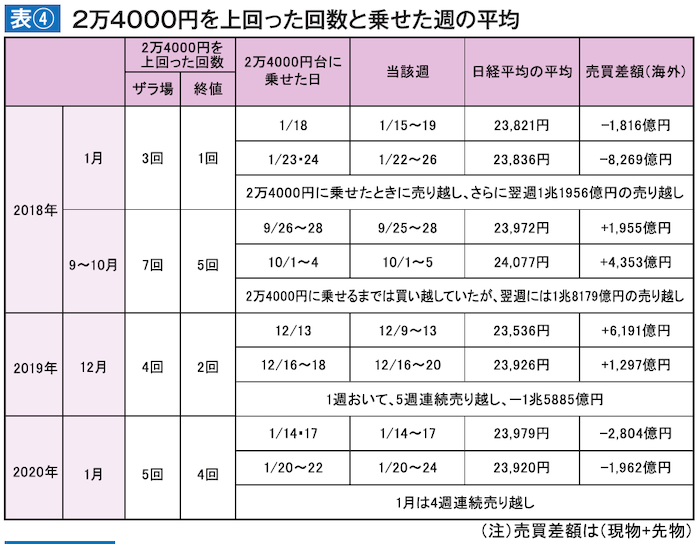

ここ3年、2万4000円を上回った回数は表④の通りです。2万4000円台には長期の間をおいて3回挑戦していますが、台固めをすることなく跳ね返されています(チャート①)。今までの市場には突き抜ける力は備わっていなかったことになります。

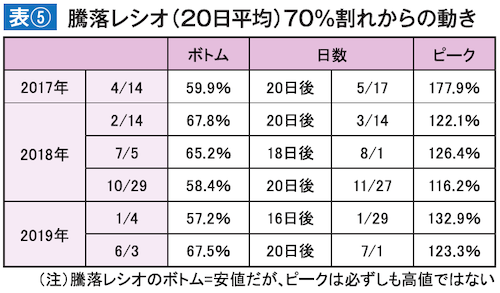

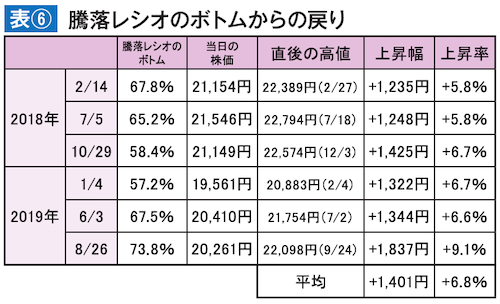

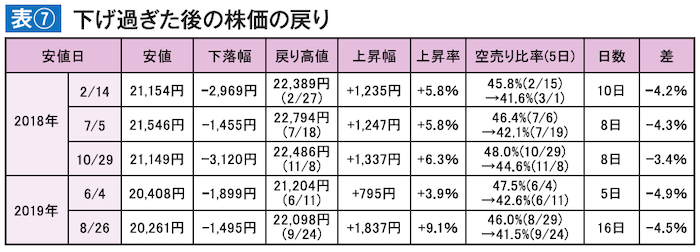

■売られ過ぎからの戻り相場は1か月

騰落レシオ(20日平均)の1か月サイクル…「売られ過ぎ」からの戻りです(表⑤)。表⑥は下げ過ぎて、安値を形成した後の戻りを示しています。追い風(円安&海外勢の買い越し)がないとき、空売り比率の低下だけが頼りです(表⑦)。

■調整場面、底値圏でしか買い出動しない個人の(現金)勘定

データ的には東京市場において、「最も賢明な投資家は個人の現金勘定以外にはない」と自分の長い経験の間でずっと考えていました。その見解は今も正しいと思っています。場面としては、海外投資家が売りたたいたところを個人(現金)が買っていることになります。2018年以降、個人(現金)が月間で、買い越した月とその場面を振り返ってみると、明らかです(表⑧)。高値を記録した直後の調整場面で買い越すのが個人(現金)の行動パターンとなっています。

■株価の先高観が乏しいことで起こる現象

裁定取引に係る現物ポジションに現れるサイン…底割れ懸念です。「売りポジション>買いポジション」であった期間中に安値、ネットの売りポジションがピークであった前後で安値。2020年は「売りポジション>買いポジション」が継続中です。ピークをつけるまでは調整持続中と想定されます(表⑨)。

PERやPBRなどの投資指標に関して

■下値抵抗帯としてのPBR

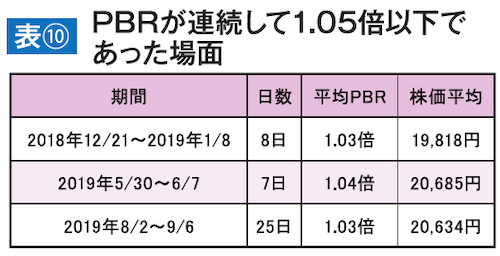

株価は時によって売られ過ぎたり、買われ過ぎたりすることがあります。2018年から2019年で調整色を強めた東京市場で株価の下方硬直性の指標となったのがPBRでした。PBRは「株価÷1株あたり純資産」で求められます。株主資本(純資産)は株主が投じた資本と利益の蓄積を合計したもので、株価形成の根幹をなすものです。株価は「1株あたり純資産+純利益の何年分」という構成とも考えられます。

東京市場の上場銘柄の収益力は足元で低下気味ですが、それでも株主資本利益率(ROE)は8%あります。1年後の純資産を考えれば、現在の1株あたり純資産×1.08倍になっている計算になります。この視点からはPBR1.08倍以下の株価は売られ過ぎと考えられますが、2018年12月~2019年夏までの期間においては1.05倍以下が頻出していました。その状況を振り返ってみたいと思います(表⑩)。

PBR1.05倍以下の場面は裁定残高が「売りポジション>買いポジション」であった期間と、海外勢が売り越しであった場面と一致します。いわゆる下値模索の場面であり、底割れ懸念があったときと一致することになります。

■日本株の評価は「期待感」の乏しさ(政策期待&成長期待が弱い)

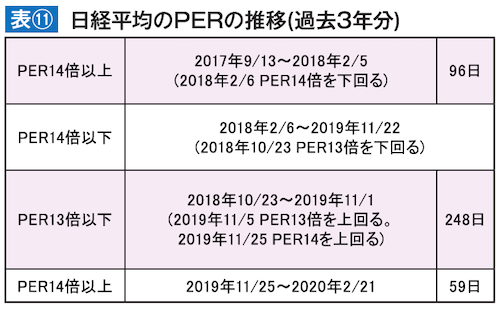

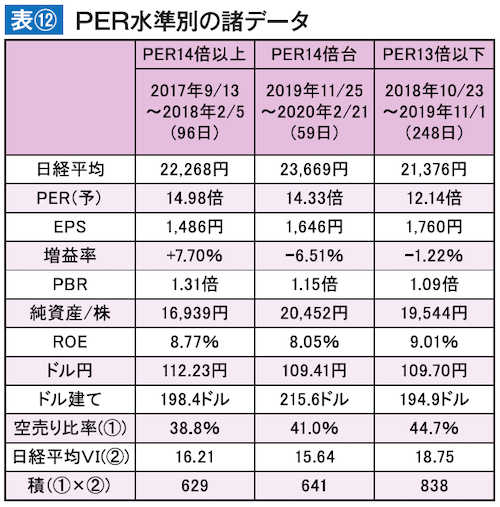

次いで、日本株のPERを見たいと思います。過去3年で見ると、PERは13倍、14倍が基準になっているようです(表⑪)。表⑫では、PERが14倍以上であった期間と13倍以下であった期間のもろもろのデータです。これを見ると、PER水準を決めるのに深く関わっているのは日経平均VI&空売り比率、両者の積のようです。

日本株のPERはグローバルとの比較でも低位に甘んじているようですが、理由は下記のように「期待」の乏しさにあるようです。

- 「潜在成長率の低さ」…循環的な要因を除いた経済の地力の弱さ

- 「海外景気の影響を受けやすい」…経済の地力が弱いので、外需の追い風が止まると簡単にマイナス成長に

- 「財政政策」…政府債務が積み上がって、政策の自由度は落ちている。「生産性」「成長力」を上げる政策がない

- 「金融政策」…かつてない強い緩和状態が続き、追加対策には限界がある

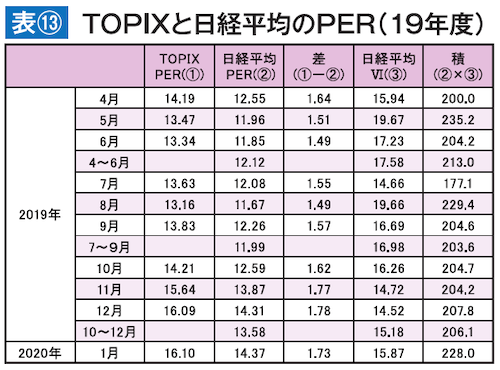

■TOPIXと日経平均のPER(19年度)

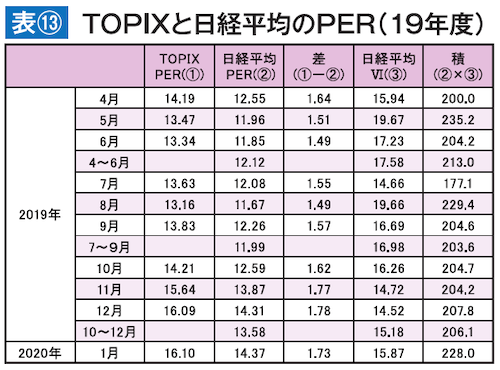

TOPIXと日経平均のPERを比較してみました(表⑬)。PERは常時、TOPIXの方が高いです。TOPIXはPBRが異常に低い銘柄が多く、結果としてPERは高止まりしやすいです。PERの日米比較はTOPIXとS&P500としたいところです。

■鍵を握るのはボラティリティ

次に、重要なボラティリティに触れてみたいと思います。ボラティリティを決めるのは市場心理で、そのボラティリティがPERの水準を決めることに関わっているとも考えられます。

表⑬の右側には「PERを決めるのはボラティリティ」との仮説を基に、日経平均PERと日経平均VIの積を示しました。積の平均は200~210と推定されます。「ボラティリティが上がれば、PERが低下。ボラティリティが下がれば、PERは上昇する」という関係にあります。

平均を大きく上回っているのは2019年5月、8月と2020年1月ですが、2019年5月のPBRが1.07倍、8月のPBRが1.03倍であることからも分かるように、売られ過ぎの場面では株価の下方硬直性からPERが高止まりしたことになります。1月は下方修正の割にはPERが下げ切っていないことに原因があると思われます。7月については、1株あたりの純利益(EPS)の増加の割には株価がついていけなかったことに起因します。

■株価の安定度および不安定度を測る指標

最後に、株式安定度指数を空売り比率と日経平均VIの積から求めます。売り圧力とボラティリティの組み合わせでは、ボラティリティが低ければ低いほど下値不安は小さくなり、結果として売り圧力も弱まり、相場はより安定します。逆になると、相場は不安定になります。低いボラティリティはPERの拡大に貢献します(表⑭)。

次回は今月号に次いでいくつかのテクニカル指標を中心に、相場の流れ・変化・転換点を見極めるために何が必要かについて、論を進めたいと思います。

※この記事は、FX攻略.com2020年5月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

荒野浩の『テクニカル・ルームから』〜テクニカル分析から相場の流れ・転換点を探る〜(GogoJungle)

テクニカル分析から相場の流れ・転換点を探る荒野浩氏によるマーケット分析情報!推薦者の声や購入者限定特典など、詳細はこちら!

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ