MACDは期間の異なる移動平均線の間隔の拡散や収束を示したもので、値動きの反転をいち早くとらえる貴重なテクニカル指標です。MACDとその移動平均線であるシグナルのゴールデンクロス・デッドクロスは、実際の売買にも使える最もポピュラーなシグナル。レンジ相場の続くドル円の売買などに非常に威力を発揮します。その精度をさらにアップするための着眼点をお教えしましょう。

※この記事は、FX攻略.com2020年5月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

値動きの反転をいち早く察知するMACDのクロス。その勝敗をドル円で検証

中国・武漢市から世界中に広がった新型コロナウイルスは予期せぬリスクとして為替市場にも大きな影響を与えています。米中通商交渉第1弾の合意で、年初110円台を突破したドル円は日本の感染者数増加による「日本売り」で112円台まで上昇。コロナウイルスが世界的に蔓延するとリスクオフの流れから107円台まで下落。現状、109円台に位置する200週移動平均線がドル円の抵抗帯・支持帯として機能しています。リスクオフなのに円安という異例の流れで、200週移動平均線を上抜ける可能性もあります。しかし、感染病蔓延による中国経済の減速やサプライチェーンの混乱が続けば、春先にかけて1ドル106円割れを試す展開も考えられます。

先月の200日移動平均線に続き、本連載では今後、数回にわたって、為替市場の未来を見通すためのテクニカル指標について解説していきます。

今月、取り上げるのは「MACD(移動平均収束拡散法)」。相場の反転をとらえて売買タイミングを計る指標として、私が長年、愛用してきたテクニカル指標です。その長所は、しっかりとしたトレンド相場の押し目や戻り、メリハリの効いたレンジ相場の上下動のタイミングをかなり正確に教えてくれることです。初心者の方にも使いやすく、実際の売買ポイントも教えてくれるので、非常に実戦的な指標といえるでしょう。

MACDの算出方法は非常に単純で、期間の異なる2本の指数平滑移動平均線(EMA)の間の値幅を時系列で並べただけ。移動平均線はその仕組み上、為替レートに変動があると、反応の早い短期線が反応の鈍い長期線から離れていき、両線の間隔が拡大します。そのため、為替レートの反転上昇が始まると、MACDもいち早く下落から上昇に転じます。逆に為替レートの反転下落が始まると、MACDも上昇から下落へ。MACDは為替レートの反転のタイミングを、かなり早い段階で的確に教えてくれる指標なのです。

通常はMACDとその移動平均である「シグナル」と呼ばれる線を表示させ、両者がデッドクロス・ゴールデンクロスしたところで買いや売りを入れるのが基本戦略になります。

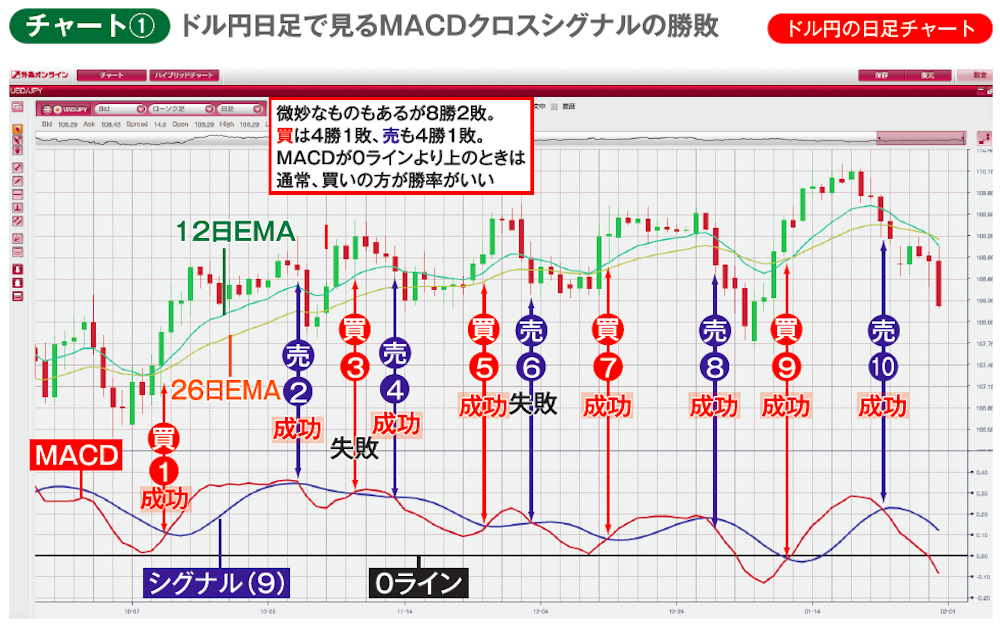

チャート①は2019年9月以降のドル円の日足チャートにMACDを表示させたもの。外為オンラインのチャートツールでは、MACDのデフォルト設定が「12日EMAと26日EMAの値幅」になっていて、シグナルは期間9日の移動平均になっています。チャート上にはMACDの元になる12日EMAと26日EMAも表示しました。

MACDとシグナルのクロスシグナルが出た日のローソク足の終値で売買した場合、その取引が成功したか、失敗したかを検証しました。細かいものも含めると、クロスは10回起こっていて、8勝2敗という結果になりました。

MACDを見るときは「0ライン」にも注目しましょう。0ラインはちょうど短期EMAと長期EMAがクロスした地点で、MACDが0ラインより上にあれば上昇トレンド、0ラインより下なら下降トレンドと判断できます。

チャート①のドル円はMACDが0ラインより上にあるので、短期EMAが長期EMAの上にあって、上昇トレンドが継続している場面。買いも売りも4勝1敗と同じ勝敗でしたが、若干、買いの方が大きな値幅を利益に変えることできています。ただし、⑧や⑩の売りは下降トレンドへの転換も予想できており、大成功の結果となっています。

そう考えると、「MACDが0ラインより上のときはゴールデンクロスでの買いのみ」「0ラインより下ならデッドクロスでの売りのみ」というトレンドフォローに徹した取引も可能ですが、できれば上昇トレンド中の下落からも利益を得たいもの。その際、参考になるのが、MACDの元データになっている長短EMAとローソク足の位置関係です。⑧や⑩のMACDデッドクロスの場面では、同時に陰線が長短EMAを上から下に勢いよく割り込んでいます。つまり、ローソク足が長短EMAを割り込んだり上抜いたりするときのMACDのクロスシグナルの方が精度が高いといえるのです。

ローソク足の長短EMA割れ・越えをセットで見ると精度UP

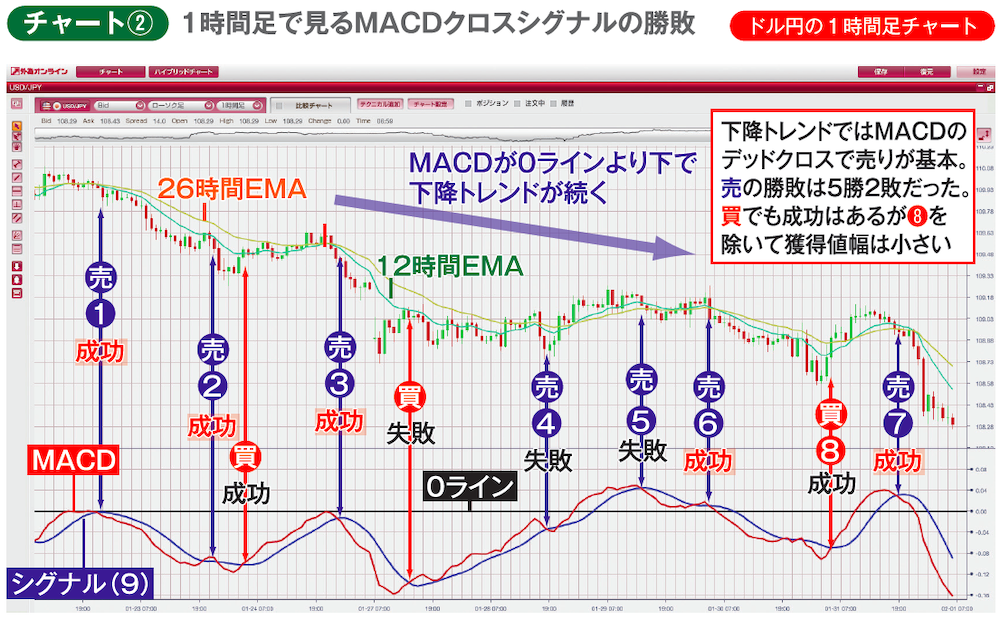

チャート②は2020年に入ってからのドル円の1時間足チャートです。MACDを見るとき、その計算対象になる長短EMAも表示しておくと、その傾きからトレンドが一目で分かります。チャート②の場合は、画面中ずっと下降トレンドが続いていました。こういった強い下降トレンドでは、戻り売りが基本になります。チャート②で起こったMACDとシグナルのデッドクロス①~⑦で売りを入れれば④、⑤を除いて相場の反転下落をとらえることができました。

ダマシに終わった⑤は、ローソク足がまだ移動平均線の上にあって、勢いよく下に割り込んでいません。他の成功例では、EMAの上にあったローソク足がMACDのデッドクロスと共に、陰線でEMAを割り込んでいるケースが多くなっています。このように1時間足でも、MACDのクロスとローソク足の長短EMA越え・割れをセットで見ると、MACDが発する反転シグナルの勢いや強弱を高精度で判断できることが分かります。

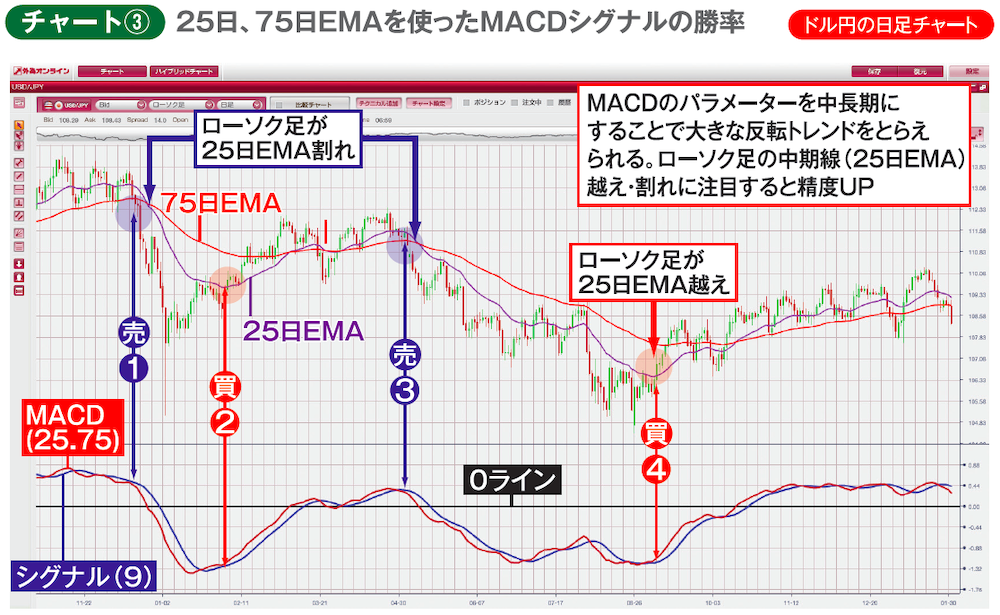

外為オンラインのブラウザ版チャートのデフォルトは「12・26EMA、シグナルの算出期間9」ですが、パラメーターを変えてみるとどうなるでしょう。チャート③は2018年11月以降のドル円の日足チャートに、25日EMAと75日EMAという中長期線の値幅から算出したMACDを表示したものです。パラメーターを「25・75」と中長期にすると、MACDの動きは穏やかになり、トレンドの勢いと失速をより大きな時間軸でとらえることができます。

2017年末以降のドル円は安値104円台、高値114円台近辺での上下動を続けており、レンジ下限で買い、上限で売りという逆張りが通用する相場展開です。チャート③の①~④のクロスのように、期間の長いMACDのクロスシグナルは発生回数こそ少ないものの、いざ起こると、ドル円レンジ相場の上下動をうまくとらえることができています。

1か月以上の中期投資で相場の上下動を利益に変えたいなら、MACDのパラメーターを中期線(20や25)と長期線(60や75)に設定すると、より大きくて長い反転トレンドをとらえることができそうです。規則正しい上下動を続けるドル円の値動きはMACDのクロスシグナルと非常に相性がいいといえますが、他の通貨ペアはどうでしょうか?

下降トレンドが続くユーロ円、豪ドル円は戻り売りのチャンス

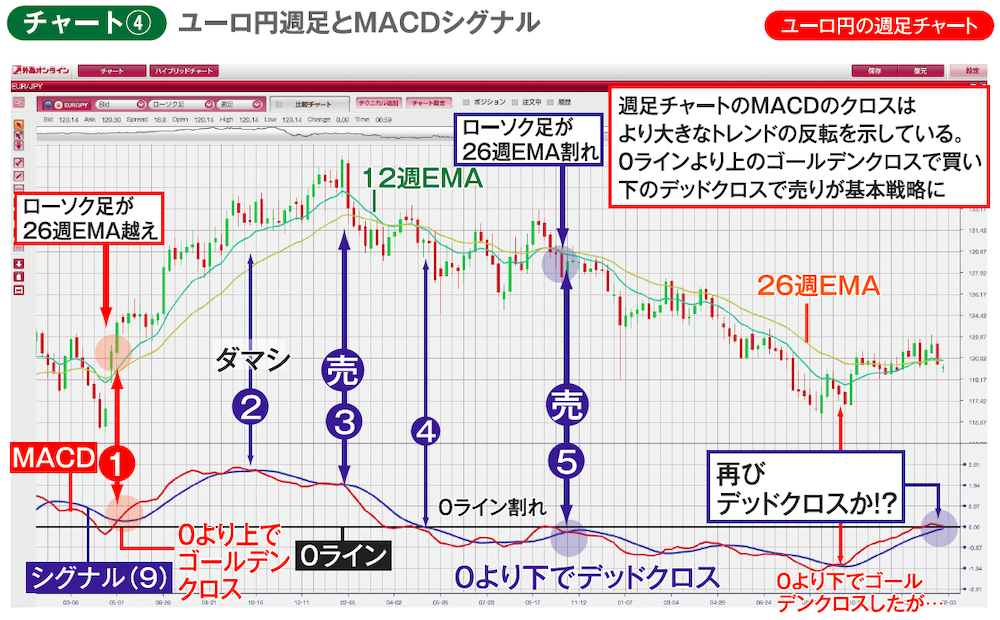

チャート④は、ユーロ円の週足チャートに「12週EMA、26週EMA」の値幅でMACDを描画したもの。画面左側の上昇トレンドの起点①ではMACDとシグナルのクロスがぴったり上昇開始と重なっています。このとき、ローソク足も12週EMA、26週EMAを上抜け。長期チャートでも、MACDのクロスにローソク足のEMA抜けが加わると、シグナルの精度がアップすることが分かります。②のデッドクロスは単に上昇力が鈍化しただけのダマシに。その後、③の地点で、MACDがいったんシグナルにタッチしたものの急落したところが下降トレンドの起点になっています。④の地点で、MACDが0ラインを割り込んで本格的な下降トレンド入り。しかし、0ラインを割り込んだ後のMACDはシグナルともつれ合う展開になっています。

売りで入るとするなら、いったん12週EMA、26週EMAを上抜けたユーロ円が再び両EMAを割り込み、MACDが0ラインより下でデッドクロスした⑤のポイントが適当でした。やはり、週足など長期チャートになればなるほど、「MACDとシグナルが0ラインより上でゴールデンクロスしたら買い。0ラインより上でのデッドクロスは上昇トレンド中の一時的な下落や横ばい推移に過ぎないので売らない」というトレンドフォローに徹した取引をした方が勝率が高くなりそうです。

ユーロ円のMACDは2019年9月にゴールデンクロスしていますが、ローソク足が26週EMAを勢いよく抜けず頭打ちになっています。現状、0ライン近辺でデッドクロスしそうになっており、ここから再び下降トレンドが加速しそう、と考えるのが妥当といえるでしょう。

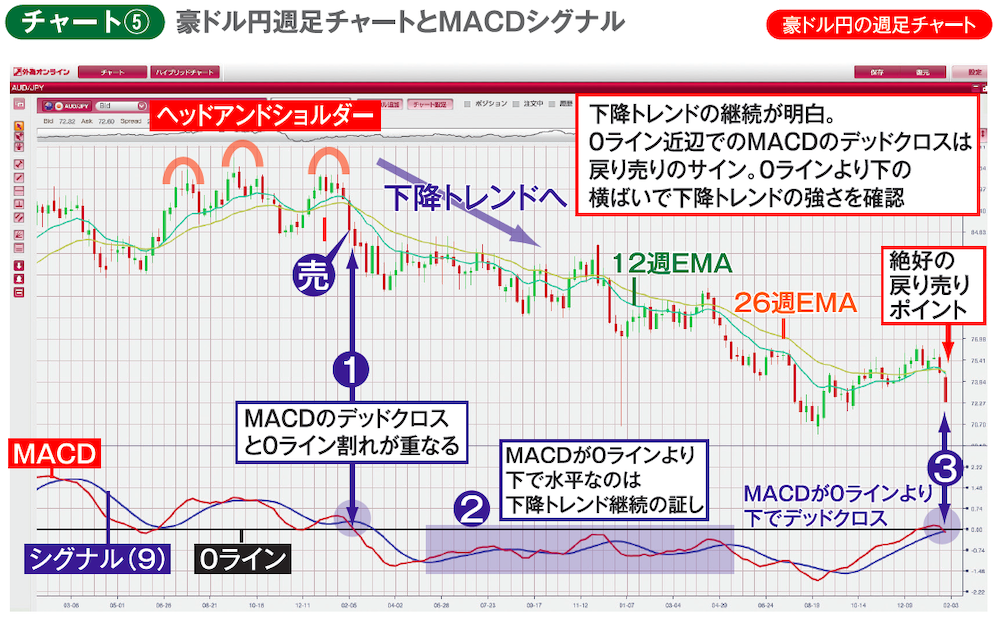

チャート⑤は豪ドル円の週足チャートです。豪ドル円は2017年夏に高値圏でヘッドアンドショルダーを形成して下降トレンド入り。ほぼ同時にMACDがシグナルとデッドクロスして、0ライン割れ。二つのシグナルが重なった①の地点は自信を持って売りで勝負できました。

その後、MACDは0ラインの下で横ばい推移していますが(②のゾーン)、これは長短EMAが一定のマイナス値幅で共に右肩下がりに推移していることを意味します。「MACDが横ばい」はトレンド継続サイン。もし売りで勝負していたら、MACDが0ラインよりかなり下で横ばい推移し続ける限り、売り継続で臨むべき。MACDとシグナルがもつれ合って、クロスが発生しても、MACD自体が上昇に転じない限り、下降トレンド継続と考えましょう。

現状の豪ドル円は、いったんは2020年1月の米中通商合意第1弾を受けて12週EMA、26週EMA越えを果たしました。しかし、中国での新型コロナウイルス蔓延で再び急落に転じています。③の地点でMACDが0ラインより少し下でシグナルとデッドクロスし、同時にローソク足が12週EMA、26週EMAを勢いよく下に抜けたところは絶好の戻り売りチャンスになります。

MACDは実戦で売買ポイントを見つけるのに最適な指標です。値動きがはっきりしない横ばい相場ではMACDとシグナルがもつれ合って使い物になりませんが、膠着相場を避ければ、値動き反転を狙った、かなり勝率の高いトレードができます。

最後に今後の相場展望ですが、最近のドル円は、今回のコロナウイルス蔓延のような一大危機が起こっても、かなり静かな展開に終始しています。中国がコケても米国経済は絶好調。情報通信の5G化を睨んで2月中旬までは半導体株を中心に米国株も史上最高値を更新し続けました。

コロナウイルスの危機が拡大すれば、逆に中国など各国政府が積極的な景気刺激策を取り、米連邦準備制度理事会(FRB)の利下げも期待できる、との思惑から株が買われ、ドル円も大きく下がらない展開でしたが、コロナウイルスの世界的蔓延で強気一辺倒だった米国株も大きな調整を強いられました。コロナウイルス蔓延がリーマンショックのような事態まで深刻化するのか、1~2か月で収束するのか先行きは非常に不透明です。

ともあれ、今号が発売される頃には春を迎え、コロナウイルスの蔓延が終息していることを祈ります。

※この記事は、FX攻略.com2020年5月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ