私たち日本人に最もなじみがある通貨ペアといえば、ドル円ではないでしょうか。なじみが深い通貨ペアであっても、その置かれている状況を認識することは大切です。今回は、最近のドル円のトピックを解説します。

※本記事内容は、執筆者の見解に基づくものであり、将来の利益を保証するものではありません。

※この記事は、FX攻略.com2021年3月号(2021年1月21日発売)の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

もはや死語?リスクオフの円買い

「リスクオフの円高」、これはリスクオフの際に日米の株価が下落すると共に、ドル円相場が円高に推移するような局面において、その理由づけで使われた言葉です。「リスクオフ=円が買われる」という方程式を、まるで「九九」を暗記するように、投資家たちは頭に刷り込んでいました。しかし、実は最近そのリスクオフの円高が機能しない相場となっています。

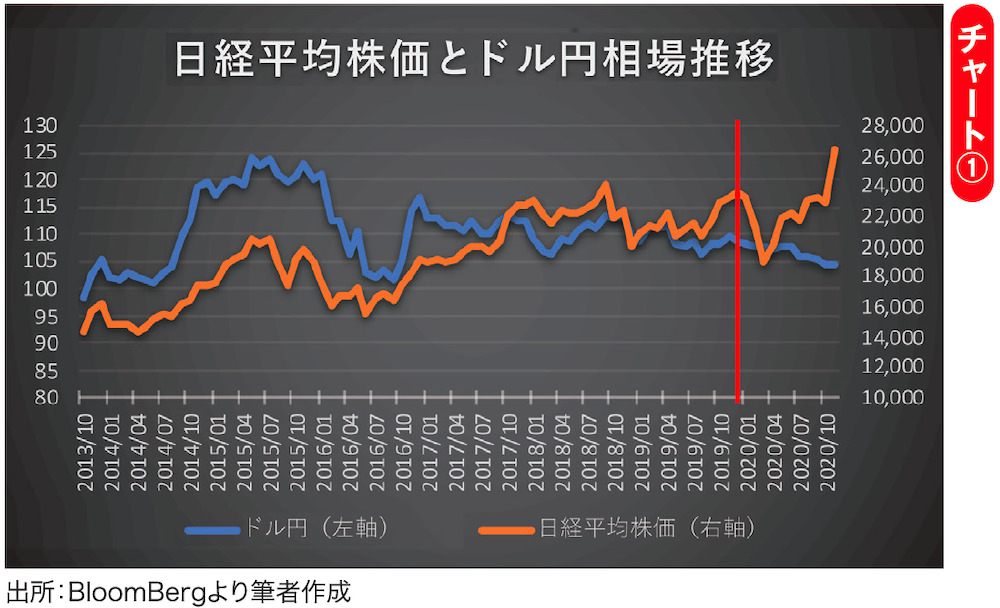

チャート①は、2013年10月から2020年11月までの月足終値ベースでの日経平均株価とドル円の推移です。2013年~2019年半ばごろまで日経平均株価とドル円の値動きには相関があるように見えます。ただ、赤線で示した2019年後半から足元まででは、それらに相関が見られない動きとなっています。同時期に何が起こったかを考えると、やはり「コロナショック」と考えるのが自然でしょう。

実質金利の差異から相場を見る

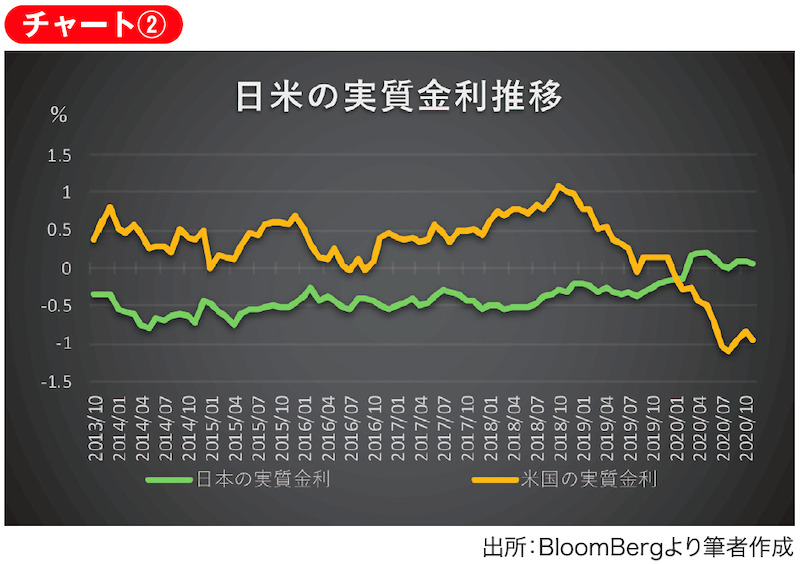

続いて、チャート②は2013年10月から2020年11月までの10年物国債利回りから期待インフレ率を控除した実質金利の推移です。見ての通り、足元では黄色で示した米国の実質金利はマイナス水準に落ち込んでいます。よく長期金利として言及される10年物国債利回りは「名目金利」で、これはインフレの影響を控除していない金利になります。

実質金利は「名目金利-期待インフレ率」で表すことができます。インフレは物価の上昇=通貨価値の下落を指すため、その国の本当の金利水準を鑑みる上で見た目上の金利(名目金利)からインフレの影響を控除する必要があります。

米国の実質金利は、2018年後半からの米中貿易摩擦懸念拡大によるリスク回避的な動きと、2019年7月の米連邦準備制度理事会(FRB)の利下げ開始をきっかけに下落トレンドを形成していましたが、2020年のコロナショック以降、明確にマイナスに突入しました。

読者の皆さまもお分かりの通り、実質金利がマイナスになるということは、その国の通貨の売り材料となります。

希薄化するドルの価値

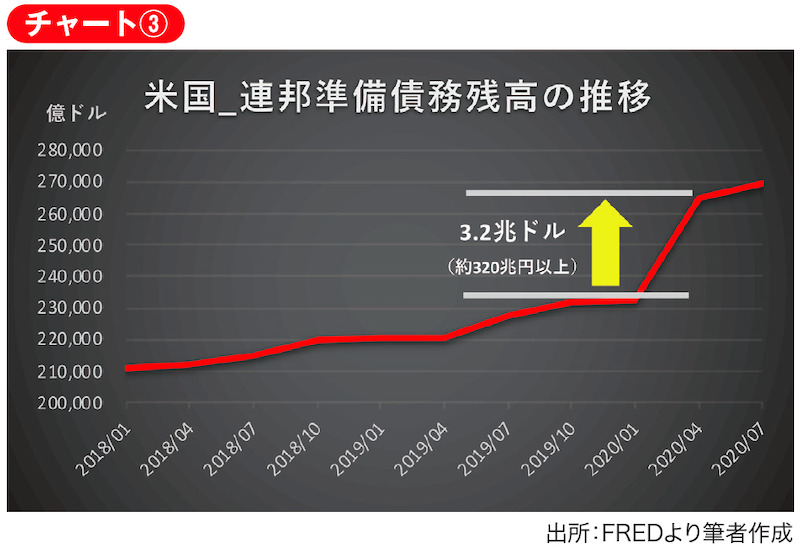

コロナ対応に伴う大量のドル資金供給によるドルの価値の希薄化、という点もドル安を後押しします。チャート③をご覧の通り、米国はコロナ対策による財政政策で、3.2兆ドル、日本円にして約330兆円の債務を1四半期で積み増しました。日本の実質国内総生産(GDP)は年間で約500兆円程度ですので、米国はその半分以上の資金をコロナ対策として吐き出したことになります。

当たり前ですが、量が多いものほど価値は希薄化しますので、ドル安を助長する要素と考えることができます。

リスクオフの円買いが機能しなくなった時期と、米国の実質金利がマイナス転落となった時期はおおむね一致しています。その理由は「金利の魅力がなくなったドルを積極的に買う理由が剥落。リスクオン局面でのドル買い/円売り需要が減少した結果、リスクオフ局面での巻き戻しのドル売り/円買いが減少している」と考えることができそうです。そして、方向感については「大量のドルが市場に供給されることでドルの価値が希薄化し、ドル安のトレンドを助長している」と考えることができるでしょう。

膠着感が強い

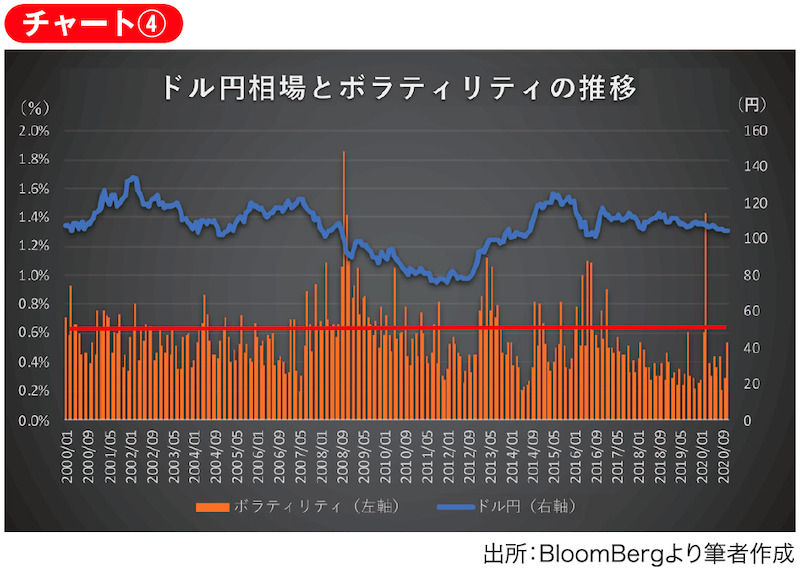

ドル円のマクロ的な視点の話以外に、最近の値動きの傾向も見てみましょう。チャート④をご覧ください。これはドル円の価格と月次ボラティリティの2000年から2020年11月までの推移です。この期間におけるドル円のボラティリティの平均値は赤線で示した約0.6%の水準です。直近3年ほどのボラティリティは、ここ20年間において最低の水準で推移しており、コロナショックにおける突発的なボラタイル相場を除けば約0.6%の平均値を下回っています。値動きが小さく、最近のリスクオン局面でもなかなか動かないドル円相場は、扱いづらい通貨ペアなのではないかと考えます。

個人的には、円高トレンドは継続するものの、一気に100円割れ水準まで突き抜けることはなく、数か月間をかけて100円を目指すと予想しており、一時的な反発局面で戻り売りを仕掛ける戦略が有効なのではないかと考えます。

※本記事内容は、執筆者の見解に基づくものであり、将来の利益を保証するものではありません。

※この記事は、FX攻略.com2021年3月号(2021年1月21日発売)の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

![インヴァスト証券 [トライオートFX/シストレ24]取引サービス/スプレッド/取引ツール/評判・口コミ/新規口座開設キャンペーン情報](https://fx-koryaku.com/wp-content/uploads/2020/04/hpimg_invastsec-20210524-320x180.jpg)

・「サンドウィッチ間瀬のマーケットトピック講座」連載まとめはこちら

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

![[sc name="invast-300bnr-2btn"] https://fx-koryaku.com/invastsec/service-main-18](https://fx-koryaku.com/wp-content/uploads/2021/04/invast-mase-202103-1.jpg)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!![米国利上げは地平線のかなたに[雨夜恒一郎]](https://fx-koryaku.com/wp-content/uploads/2020/09/amaya-20200921-0.jpg)

![川崎ドルえもん流 為替天気予報|第10回 月足予測10月編[川崎ドルえもん]](https://fx-koryaku.com/wp-content/uploads/2020/12/kawasakidoruemon-202011-1.jpg)

![外国為替相場の行方[田嶋智太郎]](https://fx-koryaku.com/wp-content/uploads/2021/05/tajima-800bnr-640x360.jpg)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ