市場センチメントの四つの判断材要

毎年、年末になると翌年の為替相場の予想を紙面や雑誌などで見かける機会が多くなります。ただその後の結果を見ると、市場のセンチメントに左右された相場見通しがその通りに実現することは意外に少なく、逆方向に動くことも多いように感じられてなりません。ただ、現時点では来年の為替見通しはドルブル派とベア派が混在していることもあり、基本に返って来年の相場を考え直す必要がありそうです。

市場センチメントはどのような材料に左右されるのでしょうか? 突発的な出来事、例えば地政学的リスク拡大、天変地異、テロ攻撃など予想不可能な部分を除き、市場参加者が最も簡単で分かりやすい判断材料を挙げると、

① 金融政策の方向性の違い

② 債券利回り格差

③ 成長率格差

④ インフレ率の格差(消費者物価指数)

です。これらについて日本、米国、ユーロ圏(ドイツ)、英国のデータを挙げて考えてみることにします。

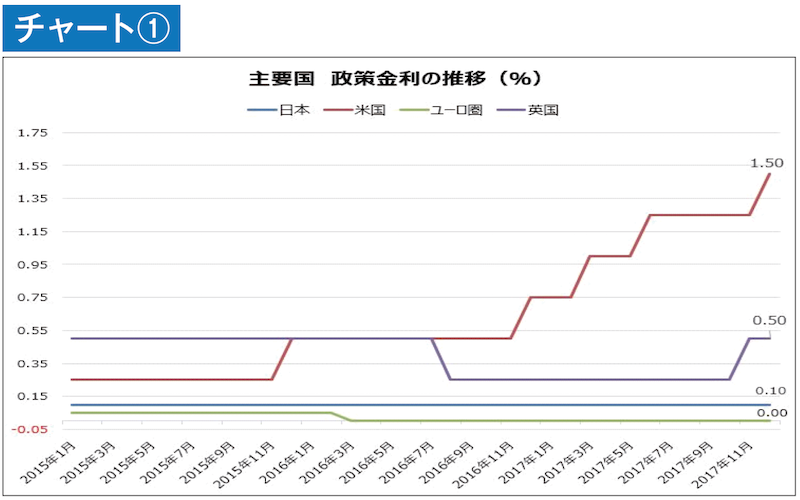

① 金融政策の方向性の違いは一目瞭然で、今まで通り米国に分がある

チャート①をご覧ください。米国は2015年12月に0.25%の利上げを実施してから今年12月までに計5回の利上げを実施していますが、12月13日の米連邦公開市場委員会(FOMC)の金融政策見通しでは2018年の利上げペースは3回で、2019年も2〜3回の利上げを見込んでいます。

欧州中央銀行(ECB)は12月14日の理事会で、前回に続き資産購入量を月額600→300億ユーロに半減し、2018年1月→9月まで続けることを決定。「政策金利は量的緩和終了後も相当期間にわたり現行水準を維持し、インフレが持続的に調整されるまで続ける」と強調しました。ECBの早期利上げ期待はもろくも崩れていますが、最近のユーロ圏の経済指標は強さが目立っており、それほど悲観的に考える必要もなさそうです。

イングランド銀行(BOE)も12月14日の金融政策委員会で、資産買い入れ枠4350億ポンドと社債買い入れ枠100億ポンドの据え置きを9人の全会一致で決定しました。比較的早期の緩和縮小が期待されましたが、「具体的な時期」についての言及はなく、市場では利上げ時期は2018年終盤になるのではとの予想も多くなっています。

日銀は問題外で、緩和策の縮小に関しては最後発になると考えても良いでしょう。このように、利上げ継続中の米国に対して利上げ時期が先延ばしされている他の主要国との差は歴然としています。

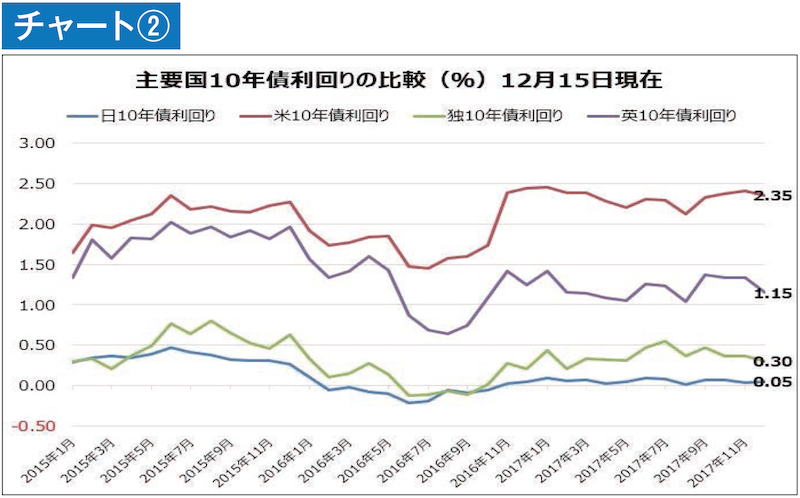

② 債券利回り格差の違いは米国が断然有利

チャート②をご覧ください。米国の10年債利回りは2.35%で他の主要国と比較しても圧倒的に有利となっていることが分かります。また、米2年債の利回りは1.84%と上昇し、米リーマン・ブラザーズが経営破たんした2008年9月15日の水準に近づいていることは驚きです。

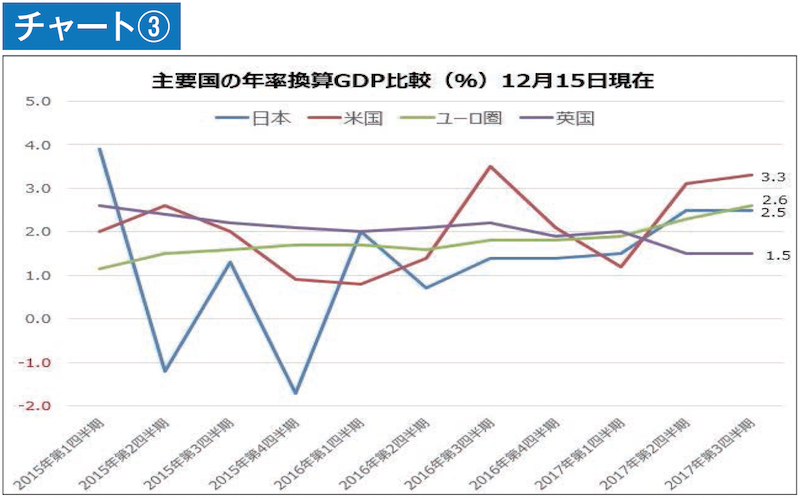

③ 成長率格差の違いも米国が有利

チャート③をご覧ください。第3四半期の主要国GDPを年率換算で比較すると、米国は3.3%と他国を上回る成長となっており、米税制改革法案が可決され成立すれば、さらなる上昇を期待する動きが高まることでしょう。

\GogoJungleで売れ筋投資商品を探そう!/

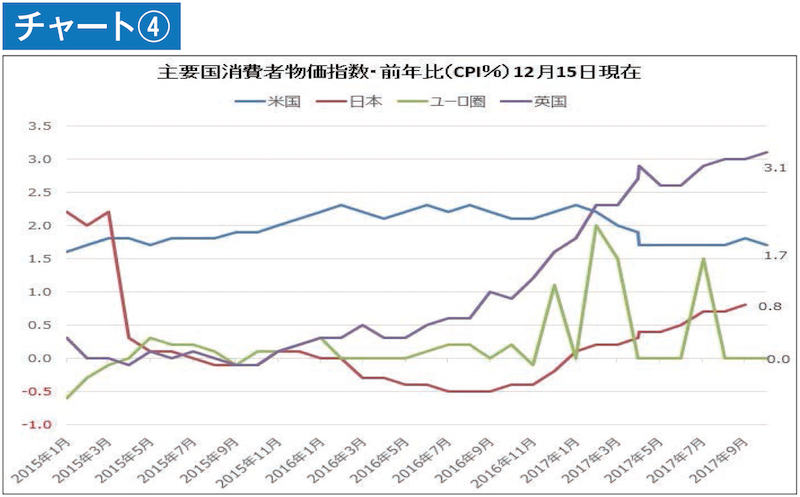

④ インフレ率の格差(消費者物価指数)は英国が高く次いで米国

チャート④をご覧ください。英国の消費者物価指数(CPI)は長期にわたり大幅なポンド安の影響で輸入物価が上昇していることもあり、前年比で3.1%増と非常に高く、市場参加者がBOEの利上げ期待を持ち続ける要因となっています。

ブレグジット交渉で難関の「移行期間や通商問題」で協議が進展すれば、BOEはインフレ抑制に動きやすくなり結果としてポンド高へと動く可能性も残っています。米国は12月13日のFOMC物価上昇率見通しでは2018年には1.9%、2019年には2.0%に到達すると予測しており、英国を除き他の主要国に対しては優位性が高いといえるでしょう。

まとめ

どうでしたか? これらを考えると米国(ドル)が有利で、来年はドル高の年になるのではと考えたくなります。2017年12月18日現在では確定していませんが、米税制改革法案が年内に成立することにでもなれば、大型減税により米株高と米金利が上昇する可能性=ドル高期待と、企業の海外利益・海外滞留利益の現金に対し15.5%(予想)、現金以外8%(予想)課税するレパトリ減税によるドル買い需要が期待できます。

これらの材料を相場にどの程度織り込み、どの程度のドル買いポジションが積み上がっている状態なのかを考える必要がありますが、残念ながらそれを推し量る道具は存在しません。

米CFTCが公表しているIMMの通貨先物ポジションの直近データ(12月12日)では、円のショートは−11万4123コントラクトで最も大きく、昨年の11月29日以来55週連続のショートを維持しています。逆にユーロのロングは+11万3899コントラクトで最も大きく、5月9日から32週続くロングポジションで初めて10万の大台を達成しています。

主要7通貨(円、ユーロ、ポンド、スイスフラン、カナダドル、豪ドル、NZドル)合計のネットのロングポジションは+5万1651コントラクトと少なく、この数字だけを見るとドルの買いポジションが拡大しているのは円だけで、他の主要通貨に対して逆にドルは売り方向に偏っていることが分かります。

※この記事は、FX攻略.com2018年3月号の記事を転載・再編集したものです

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ