日銀の異次元緩和策に「出口」などあるのか?

ついに2018年(=戌年)の幕が開けた。当たり前のことではあるが、戌年というのは「4年に一度の統一地方選と3年に一度の参院選が同じ年に行われる12年に一度の亥年」の『前年』である。また、件の亥年にあたる来年の10月には消費税率の再引き上げも予定されている。

よって、政府・与党としては何が何でも今年、来年と景気の好調な流れを持続させたい。また、安倍首相にしてみれば、景気鈍化によって消費税率の再引き上げ時期をまたも延期するようなことは絶対に避けたい。

そのうえで、今年の自民党総裁選において「総裁3選」を確実に勝ち取り、来年の統一地方選と参院選で与党の基盤をより強固なものとし、いよいよ悲願の憲法改正を実現に導きたい。

したがって当面、基本的に政府は景気刺激的な政策の運営に努めようとするだろうし、当然、日銀もそれに足並みを揃えようとするだろう。「株価が命」の安倍政権が、円高の行き過ぎを為す術もなく見逃すわけはないし、黒田日銀が自分からわざわざ円高のタネを振り撒こうとするはずもないだろう。

実際、1月22—23日に行われた日銀金融政策決定会合は現行の政策方針の維持を決定し、後の記者会見では黒田総裁が「いまだ(金融緩和の)出口を検討する局面に至っていない」ときっぱり言い切った。

その後、一旦ドル円は円安方向になびいたものの、折から続くドル安の強い流れには抗しきれず、最終的には再び円高方向に向かう結果となった。それでも、黒田総裁が「今しばらく出口に向かう姿勢を微塵も見せてはならないと覚悟している」ということだけはわきまえておきたい。

決して大袈裟でなく、当面は口が裂けても「出口」を(「で」の字でさえも)口にできないと黒田総裁は考えているはずである。現状では、それを口にした途端、ドル円やクロス円、日経平均株価などは一旦急激に値を下げるに違いなく、現状において筆者は個人的に「果たして、日銀の異次元緩和策に『出口』などというものがあるのだろうか」とさえ考えてしまう。

いずれにしても、まだまだ日銀は超緩和的な政策を継続せざるを得ないだろう。その一方、すでに米国では米連邦準備制度理事会(FRB)が追加的利上げの継続とリスク資産の規模縮小を始めている。

「理屈だけで外国為替相場が動いているわけではない」ということは百も承知である。が、やはり日米の金融政策の方向性がこれほどまでに大きく異なるという動かしようのない事実に、いずれ相場が寄せようとするときは必ずや訪れるだろう。

対ユーロでのドル安にも自ずと限りはあると見る

のっけから、日米の金融政策の方向性の違いなどというものに今更ながら言及したのは、年明けから執筆時までにかけて基本的にドル安VS円高・ユーロ高の流れが続いており、なかなか歯止めがかからない状況となっているからである。

その理由はいろいろだが、一つには「米国の景気が緩やかに拡大し続けていることに変わりはなく、よって段階的に米金融政策の正常化が進んでいるということにも変わりがない」ということが挙げられる。

つまり、米国の景気や金融政策の方向性、そのベクトルには変化がないため、あえて材料視しにくい。その点、ユーロ圏の景気動向や欧州中央銀行(ECB)の政策の方向性には、今まさに変化の可能性が感じられる。下向きあるいは横向きだったベクトルが上向きに変化する可能性があるというわけだ。

その「変化」に市場は敏感になっており、結果的に変化のないドルが売られ、変化の可能性があるユーロが買われる。こともあろうに、同じようなニュアンス(日銀が政策の変更を検討する可能性があるといった憶測)で円が買われる時間帯というのも1月下旬に行われた日銀の会合まではあった。ただ、それは正味のところポジション調整の口実といった次元のものに過ぎない。

そして、対ユーロでのドル安の流れというものにも、やはり自ずと限界はあるものと筆者は考える。前回更新分の本欄でも述べたように、なおもユーロ圏の政治情勢が混とんとしていることも、そう考える一因である。

独第2党のドイツ社会民主党は、1月21日の党大会においてメルケル首相率いるキリスト教民主・社会同盟との連立講義に入ることをようやく決めた。これにより「連立協議の道が開けた」と好感する向きもあるようだが、いまだその程度の進捗度合いでしかないとも言える。

全体としてユーロ圏が「右」の方に傾き、また「反EU」になびきやすくなっていることに変わりはなく、少し長い目でこうした混沌が域内景気に悪影響を及ぼす可能性について考慮すべきなのは当然である。

なお、1月25日に行われたECB理事会では、現行の金融政策が据え置かれたものの、後に会見でドラギ総裁が「欧州経済は予想以上に好調」「インフレ目標の達成により自信」など、想定していた以上にタカ派寄りの発言をしたことから一時的にもユーロドルは一段の上値を追うこととなった。

結果、執筆時までにユーロドルは1.2500ドルを試す動きとなっているわけだが、ここまでユーロ高が進めば、さすがにその悪影響を危惧する向きも出てくるだろう。なにしろ、1.25ドル処というのは、2015年1月にECBが理事会で量的緩和の実施決定を下す前の水準ということになるのだ。

そうでなくとも、なかなかインフレ率が高まって来ない状況にあって、ユーロ高の進行は一段の妨げとなる公算が大である。よって筆者は、足下の市場のユーロに対する評価が、例によって少々「先走りし過ぎ」であると思えてならない。

米国景気は順調に拡大インフレ上昇も時間の問題

そもそも、足下の米国経済のファンダメンタルズは、益々もって良好である。依然、雇用情勢が改善の一途を辿っていることは言うに及ばず、ここにきてようやく次のステップを踏み始めていることも見逃せない。

実際、雇用情勢がタイトな情勢を続けている結果、ようやく賃金が上向きになり始め、そのうえで徐々に消費が伸び始めている。

去る1月18日の日本時間未明に公開された米地区連銀経済報告(ベージュブック)には「昨年11月下旬から12月末にかけて経済は緩やかに拡大」「賃金は上昇の兆しが見られた」などの明るい記述が躍った。

また、米商務省が発表した昨年10—12月期の米小売売上高は前年同期比で5.5%もの高い伸びを示した。米消費に関する数々の民間統計でも、昨年10—12月期の米小売売上高は前年同期比で概ね5.4〜5.5%伸びたとの結果が得られており、実に長い時間を費やすことにはなったものの、ようやくリーマン・ショック後の消費鈍化の流れが逆転してきている。

当然、次に見込まれるのは消費活性化に伴う物価の上昇を含めた全体的なインフレ率の上昇である。それは、もはや「時間の問題になってきている」と考えることができると見られ、この2018年内には結構目立つ形でインフレ率の上昇が確認できることとなるだろう。

その実、米労働省が発表した12月の米消費者物価指数は、季節調整済みで前年同月比2.1%上昇した。全体から食品とエネルギーを除いたコア指数は前年同月比1.8%の伸びに留まったものの、米国の物価が強含みで推移し始めたことは確かである。

もちろん、米トランプ政権が昨年末に可決・成立させた税制改革法に基づく減税効果にも大いに期待していいだろう、すでに市場では、S&P500種を構成する企業の平均1株利益が減税効果を加味して「2018年に20%程度伸びる」と見込む向きも少なくないという。20%もの最終増益となれば、当然、賃上げが実施されるケースも増えるだろうし、もとより一段の株高の資産効果にも大いに期待が持てる。

米利上げは年4回?レンジ相場は3月頃まで…

ようやく好循環が巡り始めた米国経済にあって、2018年は市場が想定している以上に成長度合いが加速する可能性が高いと筆者は見る。

ちなみに、米ゴールドマン・サックスのチーフエコノミスト、ヤン・ハチウス氏は、日本経済新聞(1月23日付)のインタビューに対して「FRBによる利上げは2018年が4回、2019年も4回になると見る。金融市場は2018年に3回未満しか織り込んでいない。(中略)米長期金利は2019年末には3.5%程度まで高まるだろう」などと答えている。

仮に、ハチウス氏の見立て通りとなれば、いくら米財務長官らが不見識・無責任なドル安容認発言を繰り返したとしても、さすがに市場はドル買いの手当てを怠れなくなるだろう。そもそも3%内外の金利がつく(可能性がある)ドルを売って、なおもゼロ近辺の金利しかつかない円を買うというストラテジーに一体どれほどの妥当性があるというのか。

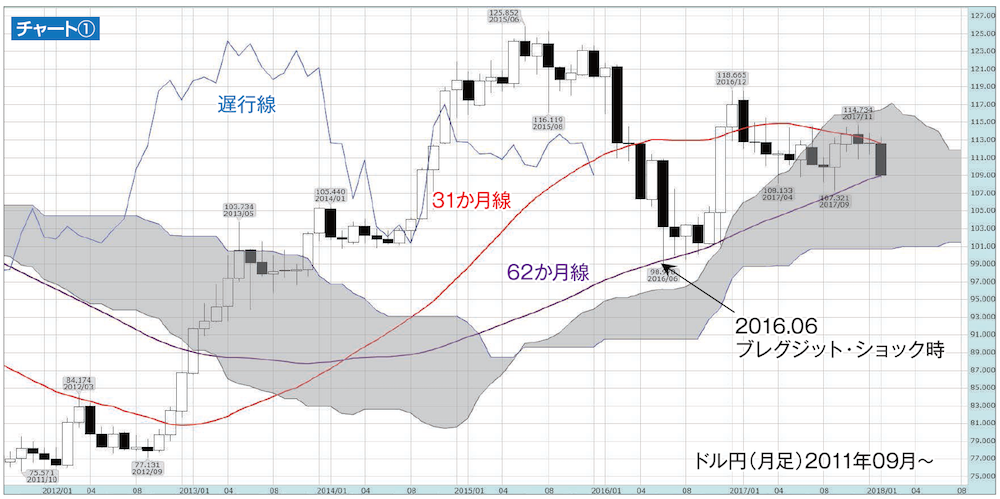

なお、ドル円についてテクニカル的な観点からは、まず62か月移動平均線(現在は108.97円)との位置関係に注目しておきたいところであると考える(チャート①参照)。この62か月線は言うまでもなく、2016年6月のブレグジット・ショックの時にもドル円の下値を強く支える役割を果たした。

また、次に一目均衡表の週足「雲」下限(現在は109.10円)との位置関係にも注目しておきたい。これらは当面の下値サポートとして機能する可能性があり、やはり決して見逃せない重要な節目である。

それだけに、これらの水準をすんなり下抜けるような展開となれば、あらためて108円割れの水準を一旦は視野に入れる必要も生じることとなろう。

思えば、ドル円は昨年の3月下旬あたりから長らく「フラット型」の保ち合いレンジ(大よそ108円から114円のレンジ)の中での価格推移を続けており、それが足下でなおも続いていると見ることもできる。

今年も、米国では3月に追加利上げの実施が決定される可能性が高く、また3月半ば頃までには国内企業の期末決算を控えたリパトリエーションの動きも一巡することとなろう。

よって、仮に3月頃までレンジ内での保ち合いが続いたとしても、その後はあらためて円安・ドル高方向のトレンドが形成され始めると個人的には見ている。

ちなみに、再度チャート①を眺めてみると、ドル円の月足の遅行線が「場合によっては、3月あたりから26か月前の月足ロウソクが位置するところを下から上に突き抜けるような格好となる可能性がある」ということが見て取れる。

それは、まずもって112円台半ばあたりの水準での攻防ということになりそうで、その点も少し長い目で注目しておきたい。仮に、月足の遅行線が26か月前の月足ロウソクが位置するところを下から上に突き抜けるような格好となった場合には、同時に月足ロウソクが31か月線を上抜ける格好となる可能性もあり、そこから上値余地がグンと広がって行く可能性もあるものと見ておきたい。

※この記事は、FX攻略.com2018年4月号の記事を転載・再編集したものです

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!![才色兼備なフィスコ企業リサーチレポーターの何でもコラム 馬渕の目|第8回 基軸通貨「ドル」の地位は危ないのか[馬渕磨理子]](https://fx-koryaku.com/wp-content/uploads/2020/12/mabuchi-202011-1.jpg)

![なにわのチャート博士・神藤将男の中間波動攻略メソッド!|第13回 ダブルトップ/ボトムの本質[神藤将男]](https://fx-koryaku.com/wp-content/uploads/2020/11/shindo-202010-1.jpg)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ