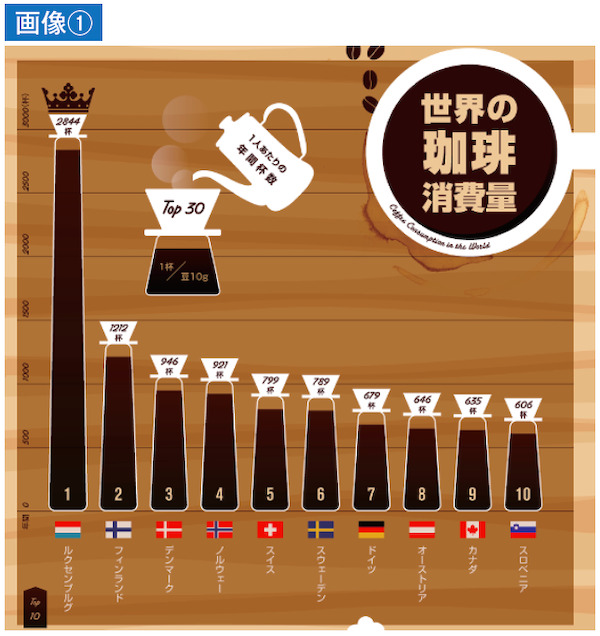

初めて米国で生活を始めたときに、非常に驚いたことがある。筆者の周りの米国人が、一体全体、毎日どれだけのコーヒーを消費するのだろうと思うぐらい大量のコーヒーを飲むことである。しかし、調べてみると(画像①)、1人当たりのコーヒー消費量が世界で一番多い国は、2884杯を消費するルクセンブルクであることが分かった。計算すると、1日1人当たりで約8杯飲んでいる。米国は10位以内に入るかと思いきや20位で、1年1人当たり411杯の消費量である。

ちなみに、日本は30位で1年1人当たりの消費量は340杯であった。個人的なことであるが、家での朝食は小さいパンケーキとコーヒーである(クラブのラウンジでの朝食は、デニッシュ、カットフルーツ、コーヒーである)。家の外では、胃が荒れるのを避けるために紅茶を飲むように心がけている(ティーバッグの紅茶のため全くおいしくないのだが、その味にもすっかり慣れてしまった)。

みにくいアヒルの子

野村総合研究所の研究員が『数理の窓:醜いアヒルの子の見分け方』というコラムを書いていたので本誌でも紹介したい。

この世界には、「カエル:A」「バッタ:B」「サンショウウオ:C」「カエルの置物:D」しかいないと仮定しよう。どれが「同じ特徴を持つ」のかを読者の皆さまと考えてみたい。

カエル:Aとバッタ:Bの似た特徴は「跳ねる」、というように「特徴」について考えられる組み合わせは、(A)、(B)、(C)、(D)、(AB)、(AC)、(AD)、(BC)、(BD)、(CD)、(ABC )、(ABD)、(ACD)、(BCD)、(ABCD)の15種類である。例えば、(ACD)は「両生類」、(ABC)は「生き物」、(AC)は「泳ぐ」である。

この中で、カエル:Aとバッタ:Bに共通する組み合わせは、(AB)、(ABC)、(ABD)、(ABCD)の四つである。次に、サンショウウオ:Cとカエル:Aに共通する組み合わせも四つであり、カエルの置物:Dとカエル:Aに共通する組み合わせも四つになる。

どの組み合わせも、カエル:Aとの共通の特徴の数は同じ四つである。そのため、バッタ、サンショウウオ、カエルの置物は、いずれもカエルと同じ数だけ似ていることになり、どれが一番カエルに似た特徴を持つかを決めることは難しい。

これの面白いところは、バッタ、サンショウウオ、カエルの置物以外に、比較対象をいくつ加えても同じ結果となることである。このことは、ブール代数の数理理論の定理としても知られている。そして、数学者はこの定理を「みにくいアヒルの子の定理」と呼ぶ。

データを分析するときに、この定理を応用すると次の結論を得ることができる。物事を比較して分類する際、分析者はある特徴的な類似点だけに注目し、分析者の主観でデータに重みづけをすることでデータ分析の結論を導いていることである。分析者のバイアスが大きく働いていることになるのである。

取引する上で主観は必要かどうか

最近、ある米国の機関で働いている数学者と話す機会があった。これまでは、人は主観で類似性の分析を行ってきた。そして、人は主観による類似性の分析結果が正しいかどうかの答え合わせをしてきた。具体的には、投資家であれば、この取引はうまくいったかどうかのパフォーマンスを測ることで主観による類似性の分析結果を評価してきた。

最近のテクノロジーの進化によって、人は自身による主観による類似性の分析結果について責任を取りたがらないようになった。そのため、人は主観による類似性の分析をAIを委ねるようになる。もし、分析結果のパフォーマンスが悪くなれば、そのAIを選んだことを棚に上げて、パフォーマンスが良い別のAIに取り替えるのである。ある人は、これは責任回避でなくマネージメントの革命というが、それは正しいかどうか疑問が残る。

さて、筆者は為替ディーラーのように四六時中マーケットをフォローすることはない。しかしながら、ブルームバーグの端末などにアクセスをすることができるため、時間があるときはマーケットをモニターすることがある。NYのオプションカットの攻防などフォローするのはマーケットのセンチメントを分析する上でとても興味深い。もちろん、学術論文やワーキングペーパーを書くことが主目的であるが、マーケットの分析レポートを読むだけでなく、チャーティストのようにテクニカル分析(移動平均線、一目均衡表など)もすることがある。

筆者はチャート分析について思うことがある。チャート分析とは、過去に起きたことの延長線上で将来どのようなプライスアクションとなるかを予想するものである(過去と現在のプライスアクションのフィッティング精度を高めるために行うパラメーターの試行錯誤はとても面白く、ついついのめり込んでしまうことがある)。しかしながら、いったん暴力的な相場が起これば、このチャート分析は全く機能しない。そのことは、読者の皆さまはご自身のお取引からご存じであろう。そこで、やはりチャートを見ておかしいかどうかを感じ取る主観は投資家には必要ではないだろうか。同時に、チャートを見ておかしいかどうかを何も感じない「鈍感力」という主観も必要ではないだろうか。

菅総理は官房長官時代、ドル円に関して円高方向に対して敏感だったと聞いたことがある。ある投資銀行は、読者の皆さまが驚くようなドル安円高を予想している(具体的な数字は控えさせていただきたい)。

日本銀行は地域金融機関を支援する新制度として、経営統合や経費削減に取り組むことを条件に、日本銀行に預ける当座預金に年0.1%の上乗せ金利をつけると発表した。これは、あるレベルを割り込んだときに日本銀行がマイナス金利の深掘りを可能にするための政策にも役立つのではないかと別の投資銀行は指摘している。

円高は、日本経済にとって全て「悪」ではない。読者の皆さまにはそのことはきちんと理解していただきたい。

※この記事は、FX攻略.com2021年2月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![岡ちゃんマン流FXトレードのすすめ|第3回 テクニカル分析編②[岡ちゃんマン]](https://fx-koryaku.com/wp-content/uploads/2021/07/okachanman-fx-202012-1-640x360.jpg)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ