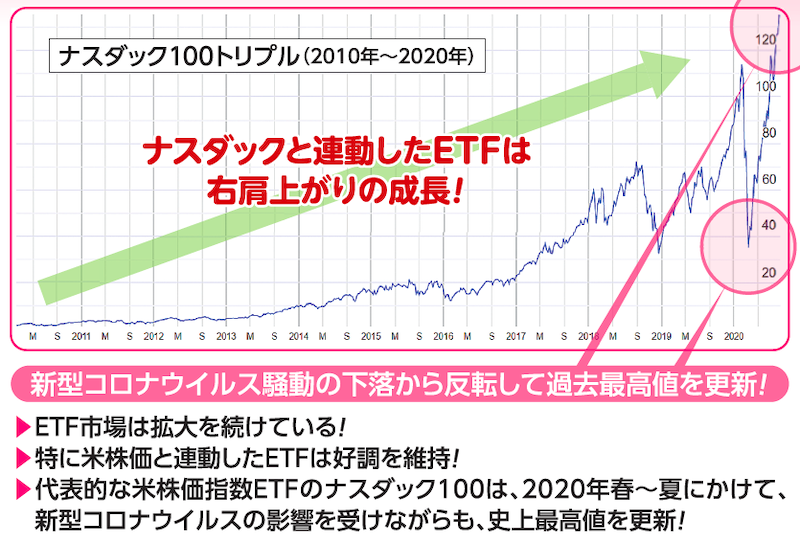

2020年前半の金融市場は、近年まれに見る波乱相場でした。新型コロナウイルス騒動により、神経質な上下動を繰り返した銘柄が多かった中、過去最高値を更新するなど、非常に勢いがあったのがETFのナスダック100です。この記事では、FXとはひと味違うETFの魅力、そしてETFを原資産として自動売買運用のできる、インヴァスト証券の「トライオートETF」の基礎から実戦までを優しく解説していきます。

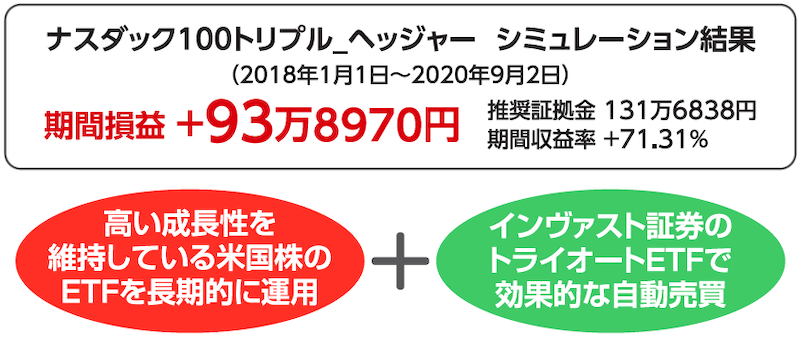

成長を続けるETF!収益率71%のプログラムも!! FXの知識を活用しながら米国株式市場に参戦し、将来性のある資産運用を!

長期的に成長を続ける米株価はコロナ禍を乗り越え高値更新

※2020年8月19日時点。

※収益率等はシミュレーション結果であり将来の利益を保証するものではありません。

持続的成長を続けているETFを原資産とした自動売買!

※2020年9月2日時点。月間営業日は22日、年間営業日は264日で計算。

※収益率等はシミュレーション結果であり将来の利益を保証するものではありません。

なぜETFは右肩上がりを続けるのか?ETFの基礎を身につける

株価指数などと連動した投信

ETFとは、「取引所でトレードができる投資信託」のことです。投資信託といえば、ファンドマネージャーに資金を預けるものをイメージする方も多いでしょう。ETFは取引所に上場されていて、誰もが取引できるため、市場が開いている時間帯なら、アクティブに取引可能です。

ETFの取引価格は、指数と連動するように設計されています。指数とは、日経平均やナスダックのような株価指数、ゴールド、原油などです。市場でこれらの価格が変動すれば、ETF価格もほぼそれと同じように動くため、ファンダメンタルズ、テクニカルの分析が有効です。また、トライオートETFはFXと同じ証拠金取引なので、レバレッジをかけた運用が可能。それでいて、銘柄によっては配当に相当する分配相当額を年に数回もらえるものもあります。

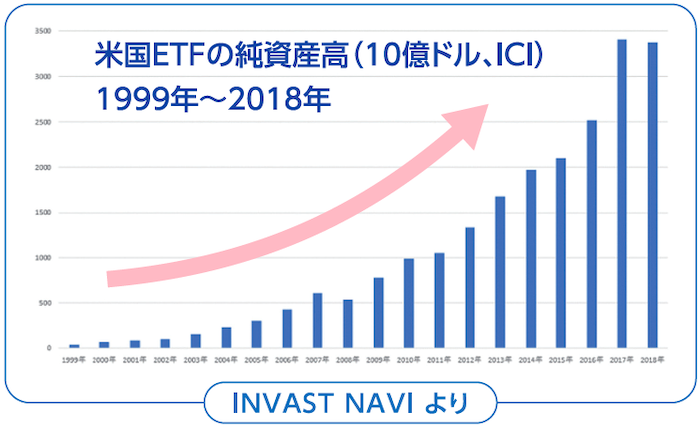

ETF市場は、米国を中心に世界中で拡大しており、日本でも注目されつつあります。

ETFとはなに?基本を押さえよう!

- 米国や日本の平均株価などの指数と連動した、上場されている投資信託

- 多数のプロを含む世界中の投資家により広く売買されており、2008年〜2018年で約7倍の成長

- 従来の投資信託とは違い、取引時間中なら、いつでも売買が可能

- 従来の投資信託と比べると、信託報酬が低い傾向がある

ETFで買い戦略を優先的に狙うべき理由

ETFの構成銘柄は長期上昇の期待あり

インヴァスト証券では、現在26種類のETF銘柄を取引することができます。ナスダック100、S&P500といった米国の株を筆頭に、欧州や日本などの株価指数と連動した銘柄が多く、それ以外にはゴールドや原油といった商品と連動したものも人気です。これらの銘柄全体にわたる特徴は、経済全体の成長やインフレと連動して、長いスパンで見れば上昇が期待されていることです。米国の株価やゴールドは、この傾向が特に強いといえます。

上昇傾向のETFは、FXとは違い「買い戦略」をメインに!

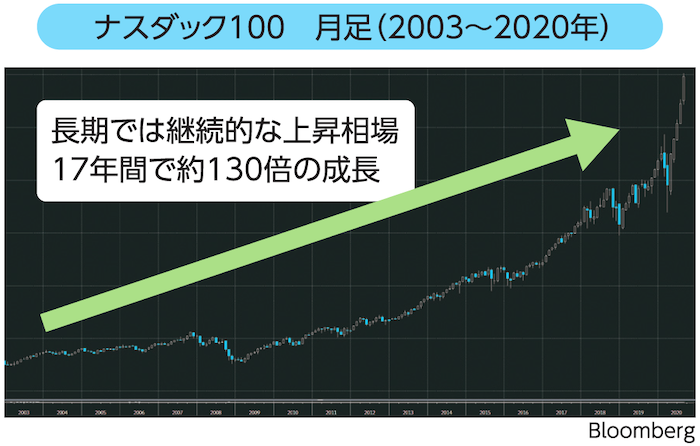

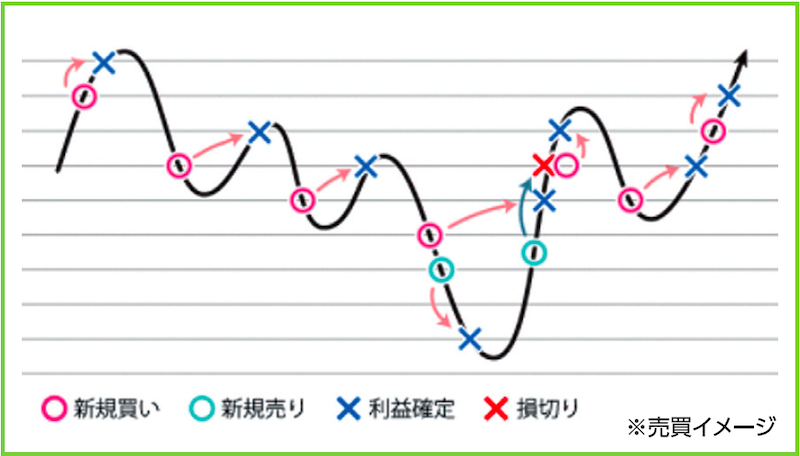

上のチャートは、代表的な米国の株価指数ナスダック100とドル円の2003年からの月足チャートです。ナスダック100は、途中で何度かの下落を挟みながらも継続的に成長していることが一目瞭然。つまり、売りのトレードもできるものの、買い目線が基本です。それに対して、通貨の交換であるドル円は、時期によって上がったり、下がったりしつつ、17年前と現在ではあまり価格が変わっていません。つまりレンジ相場が基本になり、買いも売りもどちらも狙う発想が生きてきます。

買いを柱に戦略を構築!

この記事のテーマであるトライオート、自動売買については、基本的な仕様はFXもETFも同様です。

ですが、ETFの売買戦略、特に株価指数のETFは、買いの運用がメインになります。上のチャートでも分かる通り、株価のETFは、短期的には紆余曲折があっても、経済の成長によって、長い目で見れば上昇を目指す可能性が高いです。そのため、買いメインの戦略が有効になります。

なお、トライオートETFでは取引の手数料はありませんが、金利調整額が毎日発生します。売りポジションの場合には、これに貸株料調整額も加味された取引コストが発生します。

取引可能時間、レバレッジ型ETFなどの基本も踏まえ、次の項目からのトライオートETFの実戦的な解説に進んでください。

ETFの特徴と優位性を生かす売買システム【トライオートETF】の基礎

好成績の自動売買を選択できるセレクト

インヴァスト証券のトライオートETFは、自動売買もマニュアルトレードも行える総合型口座です。その中でも特に人気があるのが自動売買セレクトです。あらかじめ用意されたプログラムを選ぶだけで、ETFの自動売買が行えます。

選択できるプログラムは、収益率の順に表示されるため、その時点で最もシミュレーション結果が良いものを自然と選択可能です。

その中でも人気があり、成績も良いのが「ヘッジャー」です。ETFならではの上昇相場で、買いと売りを組み合わせて利益を狙うよう設計されています。

ETFの自動売買に慣れてきたら、複数のプログラムがセットになった「ハイブリッド」でポートフォリオ運用をするのも良いでしょう。また、「ビルダー」という機能を使えば、オリジナルの自動売買作成にチャレンジできます。

ETFのメリットを存分に引き出すトライオートETFの自動売買セレクトとは?

用意されたプログラムを選ぶだけですぐに運用をスタートできる!

トライオートETFでは、マニュアルトレード(裁量取引)もできますが、人気があるのは自動売買です。自動売買セレクトでは、用意されたプログラムが収益率順に並んでいるため、初めての方も選ぶだけですぐに運用を開始できます。

人気の自動売買プログラムヘッジャーとは?

上昇相場を前提にしつつ下落を狙うプログラムです。ETFとの相性は抜群で、買い注文と売り注文の発注幅を工夫して併用したことにより新型コロナウイルス相場においても、高いシミュレーション結果を記録しました。実運用している有力投資ブロガーも多いです。

利益だけでなく収益性も分かる

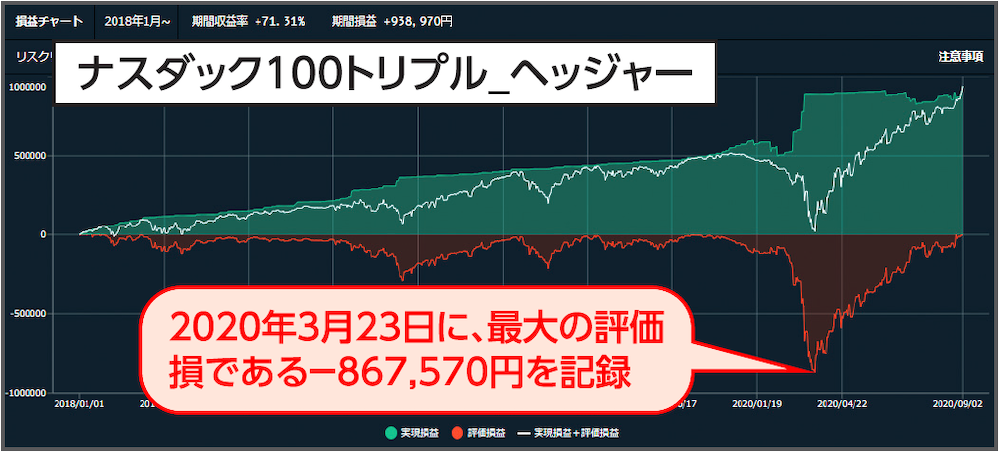

トライオートETFの自動売買セレクトは、全てのプログラムに以下のようなシミュレーション結果を掲載しています。こちらを確認することで、2018年1月から運用していた場合、どのような成績になっていたかが分かります。

まず確認したいのが、実現損益(確定した損益)、評価損益(未確定の含み損益)と、二つの合計である総合損益です。これらの損益曲線が描かれており、なおかつ過去最大の評価損も分かります。

また、自動売買セレクトは収益順でプログラムが表示されている点もポイントです。

推奨証拠金は、過去の損失額が深いほど多く必要になるため、単純に一番利益が出ているものではなく、利益と資金のバランスが良いものを選べます。

運用前に、じっくりこの画面をチェックすることをお勧めします。

※収益率等はシミュレーション結果であり将来の利益を保証するものではありません。

プログラム画面の見方 セレクトの成績をチェックしてみる!

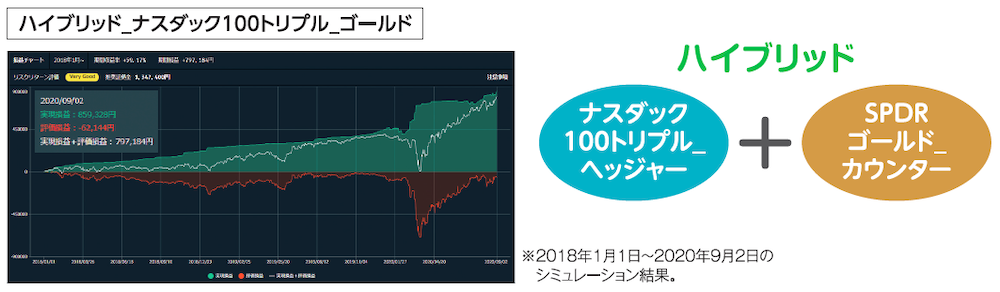

※2018年1月1日〜2020年9月2日のシミュレーション結果。

①実現損益

緑色の山は、これまでに確定した損益を表しています。上下の波はあるものの、開始時から見て少しずつ右上がりになっていることが確認できます。

②評価損益

赤い谷はその時点でのいわゆる含み損益で、基本的には評価損を持ち続けることになります。一番深い谷が過去最大の損失額に。

③総合損益=①実現損益+②評価損益

白い線が、実現損益と評価損益を足したもので、その時点での損益になります。この運用では明らかなプラス収支です。

推奨証拠金は、運用において必要な資金です。期間総合損益(白い線)を推奨証拠金で割り算出したものが、期間収益率になります。

有力ブロガーに教えてもらいました!ETFの達人による運用テクニック

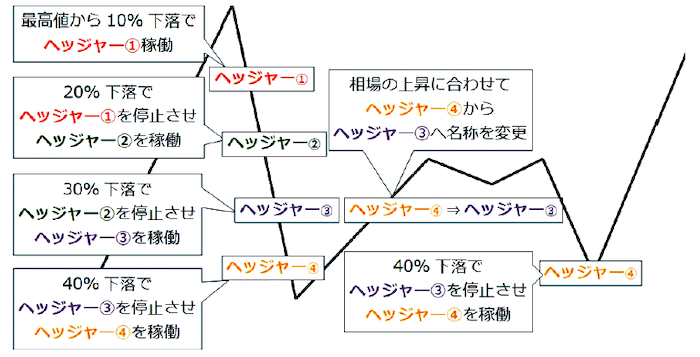

有力ブロガーのトライオートETF① 鈴(suzu)さん

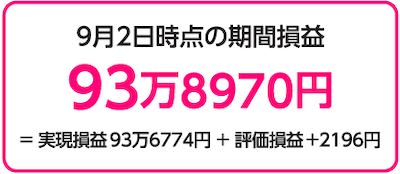

万全の資金管理で+300万円 コロナ相場も余裕で乗り切る

リピート系自動売買による運用で脱サラした鈴さんにとって、トライオートETFはメインで運用している自動売買の一つ。上下の値動きが激しいことから約定がされやすいナスダック100トリプルで、カスタマイズしたヘッジャーを運用しています。資金を10分割して段階的にエントリーすることで、急落にも対応できます。

| ブログ | http://semiritaiafx.com/ |

|---|---|

| https://twitter.com/semiritaia_suzu | |

| 運用期間 | 2019年2月~ |

| 運用成績 | +301万1848円(2020年8月1日時点) |

| 運用資金 | 800万円 |

鈴(suzu)さんが考えるトライオートETF成功のポイント

トライオートETFでは非常に高いリターンを狙えるからこそ、生き残ることが何より大切。そのポイントは、緊急事態の激しい値動きに合わせたリスク管理です。普段はゆっくり動いていても、2020年3月のコロナ相場のような急落があったときに口座を維持できないと、生き残れなくなります。実際に鈴さんの運用も、コロナ相場を問題なく乗り切れたからこそ、運用が続いて大きな利益を得ています。

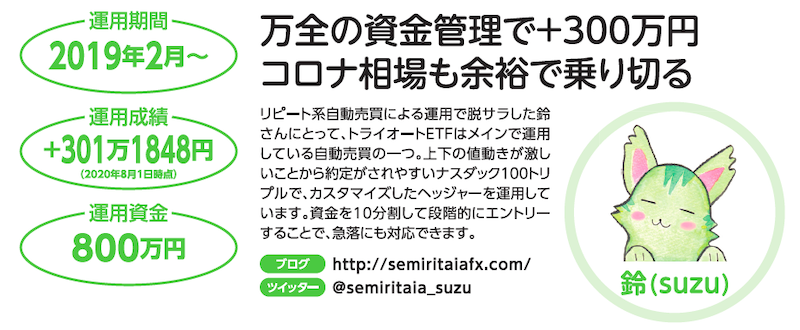

ヘッジャーで相場の下落を追いかける

複数のプログラムを動かしますが、稼働と停止を繰り返すことで、ヘッジャーは常に一つだけを動かしています。新たなヘッジャーは10%下落するたびに稼働させていきますが、このとき一つ前のヘッジャーを停止させるのがポイントです。稼働させるヘッジャーを限定することで、高値で大量のポジションを持つ事態を防いでいます。

※個人の感想であり将来の利益を保証するものではありません。

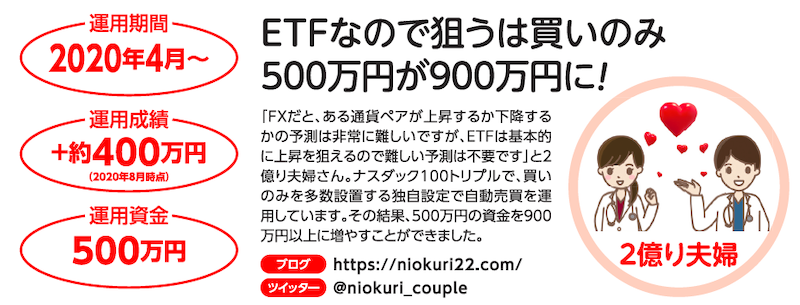

有力ブロガーのトライオートETF② 2億り夫婦さん

ETFなので狙うは買いのみ!500万円が900万円に!

「FXだと、ある通貨ペアが上昇するか下降するかの予測は非常に難しいですが、ETFは基本的に上昇を狙えるので難しい予測は不要です」と2億り夫婦さん。ナスダック100トリプルで、買いのみを多数設置する独自設定で自動売買を運用しています。その結果、500万円の資金を900万円以上に増やすことができました。

| ブログ | https://niokuri22.com/ |

|---|---|

| https://twitter.com/niokuri_couple | |

| 運用期間 | 2020年4月~ |

| 運用成績 | +約400万円(2020年8月時点) |

| 運用資金 | 500万円 |

2億り夫婦さんが考えるトライオートETF成功のポイント

仮にナスダック100の価格がゼロになってもロスカットにならない運用をすることで、仕事やプライベートが忙しくなって少々放置することになっても安心です。時々メンテナンスをする程度で、ほったらかしにできるくらいの設定ならストレスも感じません。

※個人の感想であり将来の利益を保証するものではありません。

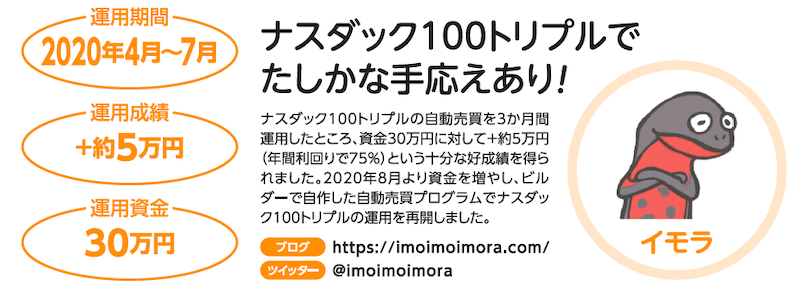

有力ブロガーのトライオートETF③ イモラさん

ナスダック100トリプルでたしかな手応えあり!

ナスダック100トリプルの自動売買を3か月間運用したところ、資金30万円に対して+約5万円(年間利回りで75%)という十分な好成績を得られました。2020年8月より資金を増やし、ビルダーで自作した自動売買プログラムでナスダック100トリプルの運用を再開しました。

| ブログ | https://imoimoimora.com/ |

|---|---|

| https://twitter.com/imoimoimora | |

| 運用期間 | 2020年4月~7月 |

| 運用成績 | +約5万円 |

| 運用資金 | 30万円 |

イモラさんが考えるトライオートETF成功のポイント

トライオートETFを運用していれば、必ず評価損を抱える局面は出てきます。そのときに必要なのは「損切りをせずに耐え抜く覚悟」と、「強制ロスカットにならずに済む資金管理」です。推奨証拠金は必要最低限の資金と考えるようにし、いざとなったら追加できる資金を確保しておきましょう。

※個人の感想であり将来の利益を保証するものではありません。

銘柄選びと資金管理で長期的な運用を目指す!トライオートETF実戦技術

ワンランク上のトライオートETF運用テク

人気ブロガーも運用しているナスダック100トリプル

ここで紹介した3人の有力ブロガーは、全員がナスダック100トリプルを運用していました。ナスダックとは、米国の新興企業向け株式市場で、amazon、Facebook、Google、Apple、Microsoftなど、上位100銘柄の時価総額を平均化した株価指数がナスダック100です。さらにこれを、3倍の値動きにしたものがナスダック100トリプルです。

株価+ゴールドのポートフォリオ運用でリスク分散

資金に余裕があれば、プログラム同士を組み合わせた「ハイブリッド」でポートフォリオ運用をしてみましょう。例えば「ハイブリッド_ ナスダック100トリプル_ ゴールド」であれば、上昇も下落も強いヘッジャーで上昇傾向のナスダック100を運用しつつ、もみ合い相場でも利益が狙えるカウンターで値動きの安定が見込めるゴールドを運用します。このように、いずれかの相場でも利益を狙いながらリスク分散も期待できるのがハイブリットの特徴です。

※収益率等はシミュレーション結果であり将来の利益を保証するものではありません。

トライオートETFで長期的な運用を続ける資金管理の考え方を身につけよう

推奨証拠金より多い資金で始めた方が安全!

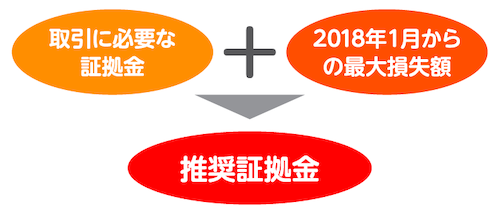

ブロガーさんのアドバイスにもあった通り、推奨証拠金さえ用意できれば安心ではありません。推奨証拠金は、ポジション保有に必要な証拠金と、過去の損失額から機械的に求められた金額の合計です。相場が続けば、最大の利益や損失はいつか更新される可能性が高いため、必要証拠金もどんどん多くなると考えましょう。よって推奨証拠金以上での運用がお勧めです。

過去最大の評価損を抱えることを覚悟しておく

※2018年1月1日〜2020年9月2日のシミュレーション結果

過去に発生した損失額は、未来の相場でもまた発生すると考えて運用するべきです。ブロガーさんのトライオートETFの運用は、2008年のリーマンショック級の暴落が来ても、なお余裕で生き残れる資金管理で行われています。相場において、過去につけた高値や安値は、時間がたてばいずれは突破される可能性があります。コロナ相場にあったような、過去最大の評価損は当然のように発生するものと思って運用しましょう。

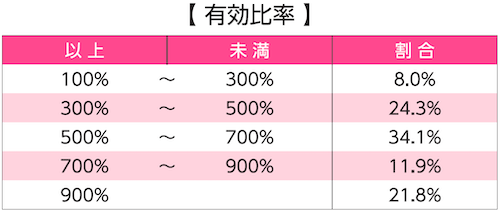

有効比率は少なくとも500%以上に

※2020年7月31日時点。

※トライオートETFを利用している顧客が、どのぐらいの有効比率で運用しているかを示すデータとなります。

有効比率は、どれくらい残りの証拠金に余裕があるかを示す数値。60%以上の利用者が、有効比率を500%以上に保っていることがデータから分かります。

現実的な利益目標を立て評価損に慣れていく

- トライオートETFの自動売買は、短い期間で資金を何倍にも増やせる資産運用ではありません。

- ナスダック100トリプル_ヘッジャーは2020年8月時点で71%程度の期間収益率で、これが200%、300%になることはまずあり得ません。多くの利益を強引に狙おうとすると、少ない資金で大量のポジションを持つことになり、強制ロスカットになる危険性が上がります。

- また、プログラムの仕様上、ほとんど全ての時間帯で評価損を抱えます。保有しているポジションは、将来の利益の源泉となる可能性がありますので、評価損がある状態に早く慣れましょう。

※収益率等はシミュレーション結果であり将来の利益を保証するものではありません。

トライオートETF大幅リニューアルでFXと統合!

※画像は開発中のものです。

トライオートETFの取引画面が、パソコン版、スマホ版共に一新され、トライオートFXと統合。運用全体を一元化しての管理が可能になりました。自動売買セレクトのランキング画面とシミュレーション結果が同じ画面で見られるので、よりプログラム選びが分かりやすくなりました。同時リリースされたスマホ版含め、色使いは目に優しいダーク系に変更されています。

【 トライオートETF リスク・費用などについての重要事項 】

本取引は、対象とする銘柄の価格変動や、金利等、外国為替の価格変動、原市場の状況および原資産の発行者による信用状況の悪化等により損失が生ずるおそれがあります。保有ポジションについては、金利・貸株料調整額や分配相当額の受払いが発生する場合があります。 当社は、有効証拠金率が一定水準以下となった場合、全建玉を自動的に強制決済(ロスカット)いたしますが、本取引は、預託すべき証拠金額以上の取引が可能なため、急激な相場の変動等によっては、証拠金の額を上回る損失が発生するおそれがあります。原市場が定める上場廃止基準に該当して、上場廃止となる場合があります。

なお、商品ごとに手数料等及びリスクは異なりますので、当該商品等の「契約締結前交付書面」、「契約締結時交付書面」および「取引説明書」等をよくお読みいただき、それら内容をご理解の上、ご自身の判断と責任においてお取引を行ってください。

●売買手数料は、新規・決済注文ともに無料です。

●本取引は、各銘柄の売付けの価格と買付けの価格に差(スプレッド)があり、相場急変時等はスプレッドが拡大する場合があります。

●証拠金は、個人・法人ともに1口あたり想定元本の円換算額の20%以上となっており、証拠金の約5倍までのお取引が可能です。

●本取引は、元本および収益が保証された取引ではありません。本取引の仕組みや重要事項について、当社ホームページをご確認、ご理解いただいたうえでお客様ご自身の責任と判断でお取引ください。

●トライオートETFのリスク・重要事項については、当社ホームページを必ずご覧ください。

インヴァスト証券株式会社 〒103-0004東京都中央区東日本橋1丁目5番6号 金融商品取引業者 関東財務局長(金商)第26号

【加入協会】 一般社団法人金融先物取引業協会 一般社団法人日本投資顧問業協会 日本証券業協会

※この記事は、FX攻略.com2020年11月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![現役為替ディーラーが、話題のアノ人と語り尽くす Trader’s対談|ゲスト オレ的ゲーム速報JIN 後編[トレイダーズ証券みんなのFX 井口喜雄]](https://fx-koryaku.com/wp-content/uploads/2020/06/iguchi-201905-1.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ