新型ウイルス感染拡大でユーロ安からドル買いの動き

執筆時の市場は、新型コロナウイルスの話題で持ちきりとなっている。ウイルス感染拡大のニュースが報じられるごとに、リスクオフのムードが全体に色濃くなり、米・日を中心に世界の主要な株価指数が大きく値を下げる場面も目の当たりにされている。

むろん、ドル円が一気に下押す場面では、日本株の反応も大きくなりがちで、例えば1月27日の日経平均が一時500円超の下げとなったのは、同日の寄り前のオセアニア時間にドル円が窓を開けて大きく下押したことが大きいと思われる。

ただ、その割にドル円の下値がある程度限られた印象であることも確かである。それは、決してウイルス感染拡大の行方を楽観視しているわけではなく、リスク回避で円買いと同時にドル買いの動きが強まっていることによる。もちろん、中国との経済的関りが深く、ウイルス感染被害の影響が大いに危惧される欧州経済の先行き不透明感からユーロに売りが浴びせられているためで、結果として相対的にドルが強みを増していることもある。

実際、執筆時の「ドル指数」は昨年末を底に持ち直す動きを続けており、ウイルス感染拡大の報が伝わってきてからも高止まりした状態にある。執筆時点におけるユーロドルは、再び1.1000ドル処を意識した展開となっており、仮に同水準を下抜けると、下げの勢いが加速しやすいと見られる。

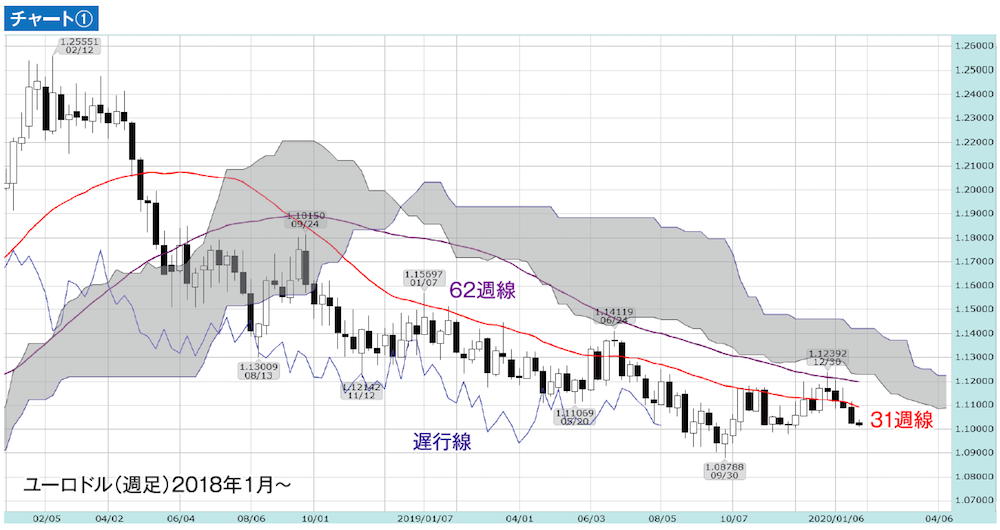

チャート①に見るように、足下のユーロドルは31週移動平均線(31週線)や62週移動平均線(62週線)が上値抵抗として意識されているうえ、一目均衡表の週足「雲」のプレッシャーも受けた状態にある。加えて、週足の「遅行線」が26週前の週足ローソクを上抜けられない状態も続いており、そう易々と上値余地を拡げられない格好となっている。

もちろん、ユーロ圏の景況感がなかなか改善してきていないことこそが、ユーロの上値を押さえる最大の元凶であることは言うまでもないだろう。

もともと可能性が高かった?ドル円や日・米株価の調整

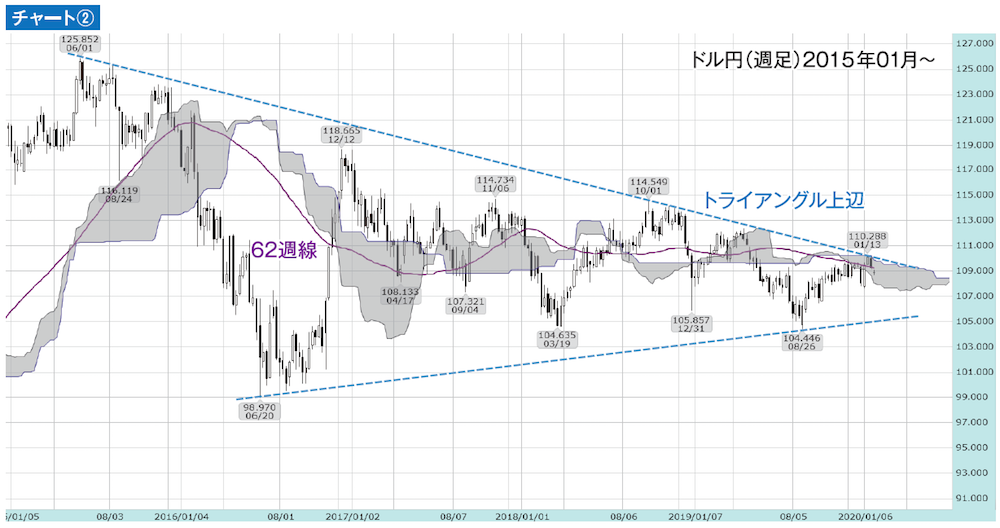

前回更新分の本欄でも触れたように、ドル円については、もともと一つの正念場を迎えた状態にある。それは、一つに2015年6月以来ずっと形成されてきた三角保ち合い(トライアングル)の上辺を上抜け、いよいよトライアングル上放れとなるかどうかという点が一つ。加えて、62週線と一目均衡表の週足「雲」を上抜けるかどうかという点も注目されてきた。

チャート②に見るように、このトライアングル上辺と週足「雲」上限はともに109.20~30円処にあり、1月半ば以降は幾度か同水準を試す動きも見られた。これは非常に重要な節目と言ってよく、だからこそ一旦は同水準で押し戻される格好になったという見方もできなくはない。

そうした意味では、ドル円との相関関係が強い日経平均株価も、1月半ば以降に一旦は2万4000円台に乗せる場面というのがあり、そこで一旦は押し戻されたとの見方もできるだろう。なにしろ、日経平均株価は2018年の1月高値や同年の10月高値、そして今年に入ってからの直近高値が、いずれも2万4000円台前半の水準で上値を押さえられる格好となり、そこから押し戻される展開を繰り返してきているのだ。

もちろん、執筆時の日経平均株価が上値を押さえられた状態にあるのは、新型ウイルスの感染拡大懸念によるところが大きいわけであるが、もともと「因縁の2万4000円台」が意識されている部分も少なからずあると見ていいだろう。

さらに言えば、米株市場においてもNYダウ平均など主要な3指数やフィラデルフィア半導体株指数(SOX指数)などが、史上最高値更新を続けて目先の高値警戒感を募らせていた。よって、このたびのウイルス騒動は利益確定の格好の口実とされた側面もないではないのである。

ドル円の月足に見る「雲のねじれ」の意味

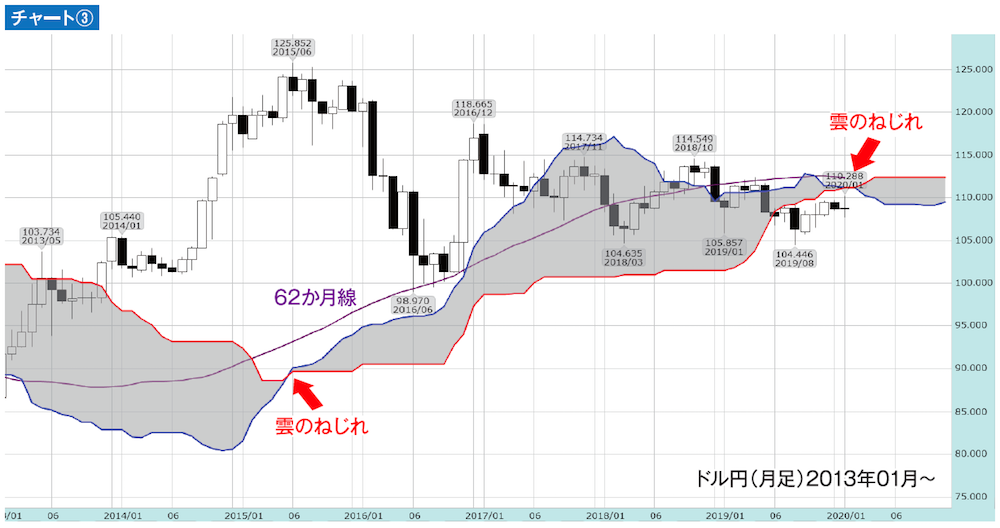

ここで、あらためてドル円の月足チャートに一目均衡表を描画して見てみたい(チャート③)。そこにハッキリ浮かび上がってくるのは、いわゆる「雲のねじれ」である。

周知のとおり、雲のねじれは基調転換のサインとなることが多いとされる。その証拠に、このねじれが前回生じたのは、他でもなく2015年6月にドル円が125.85円の高値をつけ、それ以降、長期的な調整=三角保ち合いの局面を迎えた時期とほぼ一致するのである。

つまり、今回の雲のねじれは長期的な調整局面が終了するサインと見ることもできる。それは前述したように、いよいよトライアングルを上放れて、一段の上値を試す展開になって行く可能性があるということである。

なにしろ、米国経済のファンダメンタルズは相変わらず好調続きであり、前回更新分でも触れたNAHB住宅市場指数(全米ホームビルダー協会とウェルズ・ファーゴが集計し発表している)の最新データ(1月分)も75と、一つの分岐点であるところの70を大きく上回っている。

さらに、昨年12月の米住宅着工件数は160.8万件と、予想の138万件を大幅に上回り、前月比では16.9%もの増加となった。調べによれば、2019年の米国の新築住宅販売は通年で前年比10.3%増となり、2007年以来で最高の水準になったという。

一方で、なおも堅調な米雇用情勢を背景として、12月の米小売売上高は前年同月比で5.8%も伸びた。振り返ると、昨年の米年末商戦においてアマゾン・ドット・コムやウォルマートなどの売上高は過去最高を記録した。

さらに今後、米大統領選に向けて中間層に対する減税策など景気刺激的な政策方針が次々に打ち出されることとなれば、ますます米景気は拡大傾向を強めることとなる可能性が高い。

これからも円は長らく「安全通貨」と見做される?

むろん、新型コロナウイルス感染拡大の影響が、米景気の先行きにある程度、マイナスに作用する可能性もないではない。そうなれば、市場はあらためて「安全通貨」と目される円に注目するのではないか、との見方もあろう。

その点については、1月18日付の日本経済新聞に掲載された同紙編集委員、清水功也氏のコラムの内容を一つの参考にしてもいいのではないかと思われる。そのタイトルは「『安全通貨』円の変質」。このコラムの内容によれば、これまで円が安全通貨と目されてきた“奇妙な現象”の理由は「長らく円がデフレ通貨であったから」というのが同氏の分析であり、その点については筆者も大いに納得が行く。

つまり、現在の円を取り巻く日本経済はデフレ克服にメドをつけようとしている状況であるから、少なくともその点において以前とは異なる。まして、近年は日本以外の国々にも物価低下圧力がかかっており、その傾向はもともとデフレだった日本より他国の方が強めである。かつては世界で唯一、日本だけがデフレーションに陥っていたから、やけに円の購買力の強さが光っていたが、それも「今や昔」のものとなった。

さらに、近年はユーロなど円以外の通貨の方がキャリー取引の対象とされやすい低金利状態にある。周知のとおり、欧州中央銀行(ECB)が設定する中銀預金金利はマイナス0.5%と日本より低い。

そのため、市場でリスクオフのムードが強まった場合には、円以外の通貨、昨今はユーロにキャリー取引の巻き戻しが生じて一気に買い戻されることもあり得るということになる。むろん、円を安全通貨と見做す向きが完全に消え去ったわけではないが、少なくとも過去とは事情が異なってきている。

まして、近年は日本国内から海外にマネーがシフトする傾向も強まっており、財務省の調べによれば、日本勢による海外の中長期債の買越額は2018年以降、2年余りの累計で約29兆円にも上っているというのである。

より根本的な問題としては、日本の財政収支の問題もある。わが国の2020年度の予算案は、2年連続で100兆円超の歳出を見込んでいる。財務省は、これが2023年度には109兆円まで膨れ上がるという。

それに対して、足下の税収見通しは、過去最高ながら63兆円余りに過ぎず、いつまで経ってもプライマリーバランスの黒字化達成は見通せない。こうした自国の残念な実情を鑑みるに、円の先行きを強気に見ることは、必ずしも容易いことではないように思われてならない。

※この記事は、FX攻略.com2020年4月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

![これからの外国為替場の行方 第120回(FX攻略.com2020年4月号)[田嶋智太郎]](https://fx-koryaku.com/wp-content/uploads/2020/04/tajima-202004-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!![ECB理事会に注目 ユーロ高けん制あるか?[雨夜恒一郎]](https://fx-koryaku.com/wp-content/uploads/2020/09/amaya-20200907-0.jpg)

![4色問題[森晃]](https://fx-koryaku.com/wp-content/uploads/2021/03/mori-202101-0-640x360.jpg)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ