株高や米国バイデン大統領の大規模経済対策もあり、米長期金利の上昇→ドル高の流れが今年のメイントレンドになりそうです。2020年のドル安トレンドから一転、ドル高ですから、売買戦略も180度切り替える必要がありそうです。動きの読みづらいドル円は捨て、強い上昇トレンドが発生している豪ドルやNZドルを狙うのも一つの考え方でしょう。

※この記事は、FX攻略.com2021年5月号(2021年3月19日発売)の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

1ドル108円も!? ドル高トレンドの背後にある「リーズ・アンド・ラグズ」とは何か?

2021年も3か月弱が過ぎましたが、高値を勢いよく更新する株価を横目に、為替市場では引き続き穏やかな展開が続いています。2020年のドル安に替わって、年初には米長期金利の上昇で一転ドル高が進みました。1.9兆ドルに達するバイデン政権の緊急経済対策にともなう米国債の増発に加えて、堅調な株式市場にリスク選好マネーが流入していることが、債券の売り圧力になっています。今後も株式と債券市場の動きが為替に大きな影響を及ぼす流れは続くと思われますが、米長期金利がどこまで上昇するのか、見極めていく必要があります。2月上旬には、米国30年債の利回りが約1年ぶりに2%を超えました。

一方で、イエレン財務長官も米連邦準備制度理事会(FRB)のパウエル議長も、2020年2月に比べて雇用者数が1000万人近く下回っている現在の米国労働市場に対する憂慮を表明。バイデン大統領の超大型財政出動を強く後押ししています。

現状の為替相場では「有事のドル買い」があったかと思えば、今度は「リスクオンでドル買い」と、個人投資家泣かせの相場展開が続いています。いずれにしても、今年に入り、「思った以上にドルが強い」といった考えが、じわじわと浸透して、市場関係者の「相場観」も変更を余儀なくされている状況です。

やっかいなのは、ドル高の勢いが緩やかなため、なかなかドルのショートポジションを切る決断が下せないことです。一気にドル高が進めば、それなりに損失を確定させる気にもなりますが、足元の状況は、ドル買いの勢いが緩慢で、さらに東京時間ではドルの上値が重いものの、NY時間を終えて帰ってくると一段とドルが買われている状況です。

その背景には、今後の相場観をもとに外貨建ての債務や債権の受け渡しを早めたり遅くしたりする「リーズ・アンド・ラグズ」という実需筋の動きがあるようです。たとえば、現在のようにドルに先高観がある場合、輸出企業の為替担当者としては「ドルが上がりそうだから、慌てず、ゆっくりとドル売り注文を出そうか」ということになり、一方、輸入企業の為替担当者はまだ円が強いうちに、あわててドル買いの予約を持ち込む状況になります。これが「リーズ・アンド・ラグズ」と呼ばれる行動です。

この動きが定着すると、市場の需給関係が大きく変わり、潜在的なドル買い(もしくはドル売り様子見圧力)が市場に蓄積します。貿易に関わる為替量よりも、はるかに大きい投資筋の需給にも変化が出て来ることも予想されます。生命保険会社などが、外債投資に関わる為替リスクをヘッジなしにしたり、これまでのヘッジを外したりする行動も予想され、それもまたドル高圧力になります。いずれにせよ、4~5月は毎年為替相場が荒れる季節なので、上や下にドル円が大きく振れる可能性には注意しましょう。

チャート①はコロナショック以降のドル円日足チャートです。ドル円は2020年6月に米雇用統計が予想外に好転したことで109円台の高値をつけて以降、Aのレジスタンスラインを上値にした下降トレンドを形成してきました。しかし、1月後半、米長期金利の上昇にともない、レジスタンスラインAや一目均衡表の雲抜けを達成しています。

チャート①では200日移動平均線(SMA)が上値抵抗帯になっていったん上昇が抑えられていますが、米長期金利も上昇傾向を維持していることから、ドル円の堅調な動きは続くと予想します。200日SMAは「日足」では最後の砦といっていい存在で、ここを明確に超えるようだと昨年6月高値109円台を目標に一段の上昇が見込めると思われます。ただ106円台到達後には調整もあるかもしれません。筆者が懇意にしている大手輸出メーカーの担当者は「105円台まで戻ったので一息ついたよ」と話していました。先ほどの「リーズ・アンド・ラグズ」で外貨の円転を遅らせてきた輸出筋が106円台でドル売り円買いを行う可能性も高いからです。

ただし、MACDも久々に0ライン超えを果たしていますし、このまま120日SMAを下値支持帯として横ばい推移すれば、120日、200日SMAも横ばいから上向きに転換します。米国はコロナ禍で世界最悪の死者、感染者を出し、それが2020年のドル安トレンドの要因の一つでした。しかし、バイデン大統領の大型経済対策や大々的なワクチン接種もあって、今後は劇的な経済回復に転じそうです。そうなれば春以降はゆるやかながらドル高への転換が為替市場のメイントレンドになるかもしれません。

ドル円は長期的に見ても低ボラティリティ。ユーロドルはワクチン接種の進展が強さを決める!?

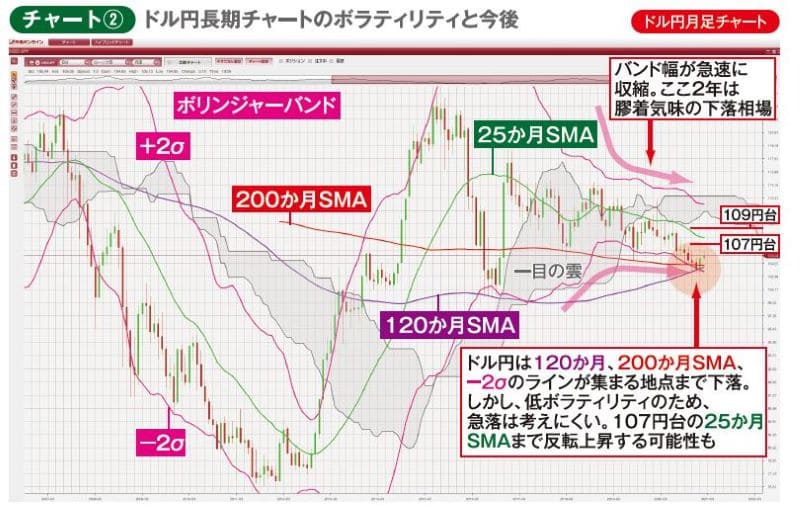

チャート②は2007年からのドル円月足チャートに120か月SMA、200か月SMA、さらに25か月SMAを中心にしたボリンジャーバンド±2σライン、一目均衡表の雲を描画したものです。線がたくさんありますが、±2σのバンド幅から見て、ドル円がここ2年ほどボラティリティの低い膠着相場で推移していることがわかります。

「有事のリスクオフでもドル高」という最近の状況を見ると、ここから一気に円高が進んで、−2σを突き抜けるような急落が起こるようにも見えません。

反対にドル円は今年に入って、120か月、200か月という超長期SMAや−2σラインを支持帯に反転上昇。先ほどの日足チャートもドル高を示唆する形状でしたが、月足チャートでも、長期下降トレンドからの反転上昇(=ドル高)が続きそうな気配です。少なくともバンド中央の25か月線が位置する107円台、雲の下限が位置する109円台にトライする流れが起こってもおかしくないでしょう。

2021年がコロナ禍からの回復の年になることは間違いなく、量的緩和や財政出動による「悪いインフレ」の進行もまだ先になりそうだと考えると、ゆるやかなドル高が当面続く可能性が高いように思えるのです。

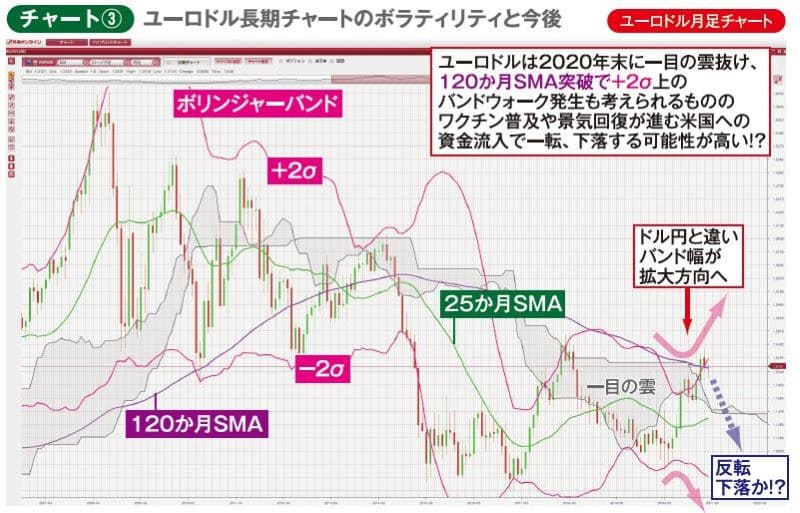

逆に2020年に最も上昇トレンドが鮮明だったユーロドルに関してはドル円とは違い長期的なボラティリティが拡大傾向にあります。チャート③は2007年からのユーロドルの月足チャートに25か月SMAを中心にしたボリンジャーバンド±2σを表示したものですが、昨年5月以降の上昇でバンド幅が拡大。12月には一目均衡表の雲を横に抜け、120か月SMAの突破にも成功。ここから+2σに沿ったバンドウォーク発生も考えられそうですが、現状では右肩下がりの120か月SMAを再度下回ってドル高が進んでいます。

欧州委員会は2月上旬、最新の経済予想を発表し、ユーロ圏の2021年の成長予想を3.8%と、従来の4.2%から下方修正しました。委員会は、この見通しは新型コロナウイルスの感染拡大予防策に大きく依存しているとし、「どれほど早急にワクチンを接種できるのか、またどの時点で制限措置を緩和できるのかが問題だ」と指摘しています。米英に比べてワクチン接種が遅れているユーロ圏では、景気の下振れも危惧され、欧州中央銀行(ECB)はマイナス金利のさらなる深彫りを含む、もう一段の金融緩和策に踏み切る可能性も想定されます。

昨年はユーロ圏の感染終息がユーロ高ドル安の流れになりましたが、今後は米欧におけるワクチン接種のスピードの違いがユーロドルを動かす要因になりそうです。現状はワクチン接種で先行するドルがユーロより優位な立場にあります。

むろん、新たな変異種の感染拡大などコロナ禍に関しては「この春で終わり」という楽観的なシナリオが崩れる可能性も高く、その場合は現状のドル高トレンドが雲散霧消してしまうリスクもないとはいえません。

コロナ禍からの脱却という意味で世界の最先端を行く国といえば、オーストラリア、そしてニュージーランドのオセアニア2か国です。ワクチン接種云々の前に感染者の新規発生をゼロ近辺で食い止めており、その意味で今年はオセアニア通貨最強の年になる可能性も高いです。

ドルより強い豪ドルは1豪ドル85円台が視野に。NZドルも77円を目指し、84円台到達も!?

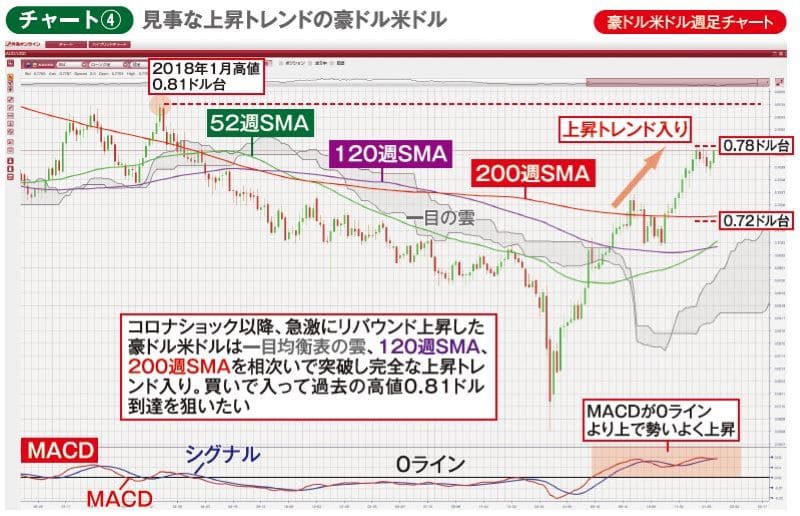

チャート④は豪ドル米ドルの週足チャートですが、2020年後半には0.72ドル台の200週SMAを突破し、2021年も0.78ドル台まで力強く上昇。対円では82円台にタッチして、2019年1月頃に推移した85円台も視野に入っています。

オーストラリアは対中国との関係が悪化したままですが、主要輸出品の鉄鉱石の価格が上昇していることから、個人消費を除く国内景気は順調に回復しています。2月初旬に行われた豪州準備銀行(RBA)の理事会では、現在行われている国債や州債の購入プログラムが終了する4月以降も、週50億豪ドル(約4000億円)の買い入れ継続を決定。買入枠も1000億豪ドルに拡大しました。

またフォワードガイダンスでは、「実現インフレが2~3%目標を持続的に達成するまで利上げしない」としたことで、豪ドルはいったん売られましたが再び上昇に転じています。今後もしばらくは堅調な地合いが続くと予想されるので、豪ドル米ドル、豪ドル円は押し目があれば今、最も買いで入りたい通貨ペアといえるでしょう。

コロナ禍対策で全世界の中央銀行や政府が空前の量的緩和や財政出動を続けているわけですから、お金の価値が下がりモノの価値が上がるインフレが起こらないわけがありません。資源国の豪ドルや農業国のNZドルはある意味、インフレに強い通貨であり、2021年は力強い上昇が期待できそうです。

そこでNZドル円についても見ておきましょう。チャート⑤はNZドル円の2007年からの月足チャートです。NZドル円はちょうどデッドクロスした直後の60か月、120か月SMAを2月に上抜け、眼前に控える分厚い雲入りにトライしようとしています。

リーマンショックを挟んだ2007年7月高値97円台と2009年2月安値44円台を結んでフィボナッチ・リトレースメントを行うと、2020年3月のコロナショックでは38.2%の64円台まで下がりましたが、そこから切り返して、61.8%ラインの77円台が目前です。2013年~2018年前半にかけては61.8%ラインより上で推移したので、ここから再び77円台を突破するのに、それほどパワーが必要とは思えません。

同国は中国への乳製品輸出や中国からの投資が経済の柱です。中国経済が今後も回復を続ければ、政治的な緊張関係はともかく、オーストラリア同様、国内経済の底打ちが見込めます。台湾と並んで世界中で新型コロナウイルスの新規感染者数をいち早くゼロに抑え込んだ国である以上、NZドル円は今後も上昇が続き、77円台どころか76.4%ラインが位置する84~85円台突入も視野に入りそうです。

外国為替市場はここ数年、ドル円を中心に膠着相場が続き、稼ぎにくくなったといわれます。しかし、昨年はユーロ高、今年に入ってからはドル高、そしてそれ以上に強いオセアニア通貨高というように、明確なトレンド相場の続く通貨ペアが毎年、一つか二つは必ずあります。強いトレンドが発生している通貨ペアを買い持ちして、長期的に利益を上げる、というのが今後もFXで成功するための近道になるでしょう。2021年春から夏にかけては、ドル高やインフレ台頭期待による豪ドル、NZドル高というメイントレンドにしっかり乗りたいものです。

※この記事は、FX攻略.com2021年5月号(2021年3月19日発売)の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ