市場の誤りに注目すればチャンスは必ず巡ってくる

前回更新分の本欄で、2017年8月下旬に米ワイオミング州ジャクソンホールで開催された経済シンポジウムの話題を取り上げた。この会合では、米連邦準備制度理事会(FRB)のイエレン議長と欧州中央銀行(ECB)のドラギ総裁がともに講演を行った。

結果的に、イエレン議長から「年内の追加利上げ観測を後押しするような発言が聴かれなかったこと」と、ドラギ総裁から「足下のユーロ高をけん制するような声が聴かれなかったこと」を主因として、市場ではドル売り優勢の色合いが俄かに強まった。

このことについて、筆者は「ユーロ買い・ドル売りを進めたのは市場の勝手な判断であり、必ずしも正しい選択であったとは言い切れない」「たとえジャクソンホールでドラギ総裁がユーロ高をけん制する姿勢を示さなかったからといって、それで『もはやECBはユーロ高を危惧していない』とはならない」などと述べた。その後の経緯からいって、やはり市場の当時の判断は誤っていたと言っていいものと思われる。

実際、後にイエレン議長は米12月利上げ(=年内の追加利上げ)の可能性が十分にあることをフォワード・ガイダンスとして市場に示唆し、そのことを相場に織り込ませようとするようになった。また、一方でドラギ総裁は足下のユーロ高について大いに警戒し、けん制する発言を行っている。

その結果、一頃まで強まっていたドル売り・ユーロ買いの流れは一旦止まり、執筆時までには逆の流れが見られるようになる。

もちろん、ご承知のとおり、市場というのは結構よく間違うものである。そして投資家は、仮に市場が間違っていることを確信したとしても、その場で直ちに逆に向かうわけには行かない。

ただ、本質的なところを間違いなく理解し、その場の状況をきちんと把握してさえいれば、いずれ相場が逆流する=本来の流れに戻ろうとするときに、格好のチャンスを逃さず、比較的迷いなく次の流れに乗ることはできる。したがって、ときに市場の判断に明らかに疑問を抱き、その点について自分自身のなかでじっくり検証を重ねてみることは非常に重要なことと言える。

ECBの「出口戦略」に期待しすぎることなかれ…

去る2017年9月7日、ECBの定例理事会が行われ、その後の記者会見においてドラギ総裁は「最近のユーロのボラティリティの高まりは不確実性の源泉。将来の政策決定では為替も考慮する必要がある」などと述べた。

言うまでもなく、これは明らかに足下のユーロ高を強く嫌気した発言である。もっとも、この理事会では「次回10月の会合において出口戦略の具体策を発表すること」が示唆され、この時点では、むしろユーロが一段と強く買い上げられるという流れにつながった。

結果、翌8日にはユーロドルが一時1.2093ドルまで上値を伸ばす場面があったが、その後は執筆時までずっと同水準を越えられずにいる。無論、そこが何より重要なポイントである。

まず、市場は9月のECB理事会後の会見でドラギ総裁が「量的緩和(QEの扱い)についての大筋は10月に決定」と述べたことを、ユーロにとってのポジティブ・サプライズであると勝手に解釈し、一時的にもやけにユーロに対して強気になった。

周知のとおり、これまでECBは現行のQEのスタイルを今年12月まで続けるとしてきた。だから、今後どのような形をとって行くにしても、10月の理事会が終わるまでには来年1月以降の方針を取り決め、とにかく公表しておかねばならない。

この時点では「ただそれだけのこと」であり、QEの規模を段階的に縮小して徐々に「出口」に向かうのかどうか、実際に「出口」に向かうとして、そのペースはどの程度のものかなど、詳細は何も決まってはいない。なのに、市場は一頃やけに先走ってしまったように思われてならない。

おそらく、現実的には市場が一頃想定していたよりもずっと緩やかなペースでしか「出口」へのアプローチは為されないであろう。仮に、来年1月以降、資産購入規模が縮小されるとしても、その縮小規模は相当に限られたものとなろう。

そもそも、ユーロドルは、年初につけた1.0340ドルという水準から直近高値(執筆時)の1.2093ドルまで一貫して値上がりを続けてきたわけである。それは、一つに域内経済にとっては深刻なダメージになり得るだろう。また、域外からの輸入物価は低下し、結果的に域内のインフレ率は低下しかねない。そうなれば、ECBは「出口」に向かうための大義名分を失いかねないわけである。

そして何より、金利の高いドルを売って、代わりに金利の低いユーロを買うというポジションをとり続けるというのは、やはりどこかに無理がある。結局、割に合わないところが出てきて、最終的にはポジションの解消に動かざるを得なくなるのである。

ユーロドルの直近高値は当面の「天井」になり得る

なお、前回更新分の本欄ではユーロドルの当面の上値の目安についても触れた。

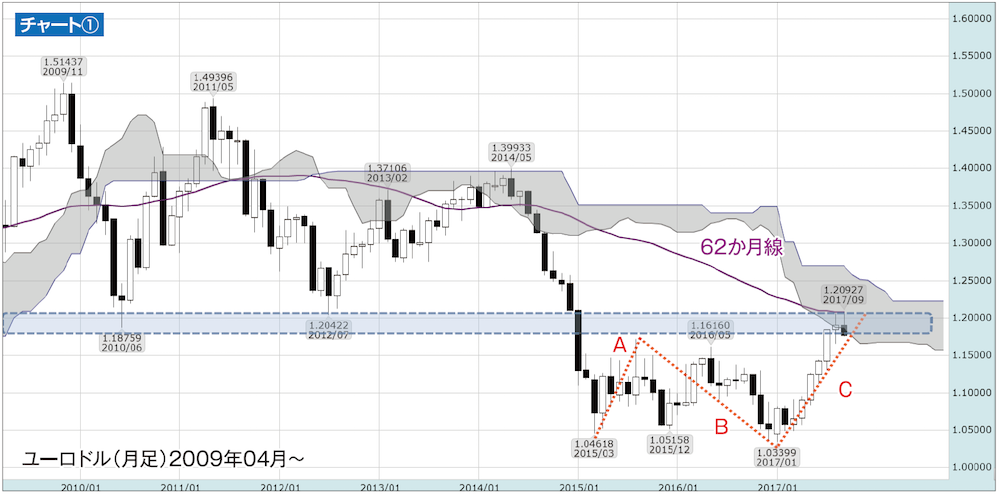

それは、一つに「複数の重要な節目が集中し、とかく市場で意識されやすい水準」として1.18〜1.20ドルあたり。加えて「一目均衡表の月足『雲』下限や62か月移動平均線(62か月線)の節目にも要注目」、さらには「テクニカル分析のセオリーから計算の結果弾き出される1.1887ドルや1.2070ドル」といった水準も目安になり得るとした。

ちなみに、この計算は「現在は2015年3月安値を起点とするA—B—Cの3波動が形成されており、2017年1月安値からがC波である」と仮定したうえで、このC波の上昇幅というのは「さしあたりA波の1.236倍や1.382倍になることが多い」というセオリーに基づくものであった。

そして、今のところ直近(執筆時)の上値は1.2093ドルまでとなっており、チャート①でも確認できるように、そこには62か月線と月足「雲」上限という上値の重しになりやすい節目が存在していることが、あらためて確認される。このような状況から考えて、直近高値の1.2093ドルは当面の「天井」になり得るものと考えていいだろう。

また、足下では長らくユーロドルの下値を支えてきた21日移動平均線(21日線)をクリアに下抜ける動きとなっており、今後はある程度、下値余地が拡がりやすくなるものと見られる。

まずは、一目均衡表の日足「雲」上限が目安になりやすいと思われるが、もう少し長い目では日足「雲」下限をも下抜け、今年1月安値から直近(9月)高値までの上昇に対する38.2%押しの水準=1.1423ドルや50%押しの水準=1.1217ドルなどが目安になってもおかしくないものと見ておく必要があろう。

ユーロの弱気材料になり得る独仏を中心とした政治問題

ユーロの弱気材料ばかり持ち出して恐縮だが、やはり何事も漏らさずチェックしておくことは重要である。

まず近いところから言うと、去る2017年9月4日にドイツ連邦議会選挙が行われ、メルケル首相率いるキリスト教民主・社会同盟(CDU・CSU)が第一党となった。

結果、メルケル首相の4選が確実になったのはいいとしても、与党が議席を大幅に減らしたことで連立交渉が難航していることや、極右政党が初議席を獲得して第三党に躍進したことなどが、今後の不安の種となっている。

ドイツの政治的混乱は、間違いなくユーロにとっては弱気材料となる。ましてや、次なる閣僚人事でメルケル氏がショイブレ財務相を守り切れず、万一更迭という事態にでもなれば、一旦は金融市場も混乱する可能性が高い。

また、昨今はフランスのマクロン大統領に吹く逆風も見る見る強まっている。周知のとおり、マクロン氏が掲げる改革路線が国民には不評で、反対派による大規模なデモやストライキが頻発している。フランスの経済は過去に幾度も大規模なデモやストで打撃を受けた経験がある。かといって、必要な改革を怠れば長い目でジリ貧になるわけで、やはりユーロにとっては弱気材料の一つになり得ると言える。

そもそも、5月の仏大統領選でマクロン氏が勝利したことこそが、思えばユーロ躍進の出発点であった。それまでは、ユーロ圏全域において右傾化の流れと「反EU」の流れが強まることに警戒するムードが強かったが、マクロン大統領の誕生によって一旦はそんなムードも吹き飛んだ。

逆に言うと、マクロン氏への逆風が強まるほどに、あらためて右傾化や「反EU」の流れが強まることに対する警戒も強まる。

実際、前述したとおり、ドイツでは極右政党が初めて議席を獲得したし、10月に議会選が行われるオーストリアでは、第一党の勢いの国民党が極右・自由党と連立を組むとの噂でもちきりとなっている。

そして、10月26日には次回のECB理事会が行われる。果たして、どのような「出口」が示されるのか。その結果に対して、市場が失望の反応を見せる可能性もあるし、また一旦は市場が間違う可能性もある。しっかり、見定めたいところである。

\GogoJungleで売れ筋投資商品を探そう!/

次期FRB議長の人選はドル買い材料になる?

最後に、今秋のもう一つの注目イベントとして、次期FRB議長の人選に触れておきたい。

周知のとおり、イエレン現議長は来年2月に任期満了の時を迎える。続投のセンも完全に消えたわけではないが、イエレン氏は先のジャクソンホールでも米大統領が意欲的に進める金融規制の緩和について「控えめに進めるべき」とけん制した。

金融規制の緩和については、かねてより異を唱えていたフィッシャーFRB副議長が、来年6月の任期を待たずに10月で辞任することを決めている。そういった意味で、イエレン続投の可能性は低下していると見ておかざるを得まい。

以前は有力視されていた国家経済会議委員長のゲーリー・コーン氏は、自身のユダヤ人としての出生から人種差別を容認するような大統領の態度に怒りを露わにしたことで、候補から外れたと見る向きが少なくない。

ほかに、米コロンビア大学経営大学院のグレン・ハバード教授や米スタンフォード大学のジョン・ブライアン・テイラー教授なども候補に挙がるが、トランプ氏が学者肌は好まないとの声も聴かれる。

米スタンフォード大学の客員研究員で元FRB理事を務めたケビン・ウォーシュ氏も有力とされる。同氏は、前出のハバード教授やテイラー教授とともに、これまでの金融政策の運営手法について批判的な見解を露わにしており、なかでもウォーシュ氏は「FOMCが景気拡大局面の早い段階で利上げの機会を見過ごした」と手厳しい。

言えることは、イエレン氏以外の候補は皆、イエレン氏よりずっとタカ派的であるということであり、人選の行方によっては、その話題自体がドル買い材料視される可能性もあると見られる。

※この記事は、FX攻略.com2017年12月号の記事を転載・再編集したものです

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![FXで私が勝ちやすい相場、勝ちにくい相場[田向宏行]](https://fx-koryaku.com/wp-content/uploads/2020/06/tamukai-201709-01.jpg)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ