米・日株高でリスク選好もドル円は方向感なし

米国の代表的な株価指数であるNYダウ平均は、執筆時までに2万5000ドルの大台を回復した。3月下旬につけた安値=1万8213ドルからの上昇率は38%にもなるというから驚く。同様に、足下では日経平均株価が2万1400円台まで値を戻す場面も目の当たりにされており、3月安値=1万6358円からの上昇率は30%を超える。その結果、今年1月高値から3月安値までの下げに対する61.8%戻しを達成することとなった。

前回更新分の本欄で、3月の株価急落後に2番底を見に行く可能性について、筆者は「誰もが口を揃えて『2番底』の到来を警告するといった状況にあって、果たして実際に彼らの予想通りに事が運ぶなどということがあろうか」と述べた。そして案の定、執筆時まで2番底を探る動きは見られていない。

より論理的に解釈すれば、やはり新型コロナウイルス感染拡大の影響で、後に目の当たりにすることが当初から容易に想像できた「実体悪」の部分を、相場が先回りして織り込み、実際に酷い経済指標や景気データが次々に出てきても、そこで一旦「悪材料出尽し」と捉えたことが大きい。

むろん、3月下旬に米連邦準備制度理事会(FRB)の元議長、ベン・バーナンキ氏が述べていたように「ウイルス感染と世界恐慌とを比較して考えるのは間違っている」「世界恐慌は人為的なものだが、ウイルスは自然災害のようなものである」との認識が広く共有されたという点も見逃せない。

また、同様の意味合いで、SBI証券金融調査部長の北野一氏が「今回は、景気が悪くなったのではなく、厳しい外出規制などによって、あえて人為的に景気を悪くした」と述べていたことも印象深い。つまり、外出規制などが緩和されれば、景気は自ずと元に戻り始めるというわけである。

その実、いち早く感染症の封じ込めに成功した中国では、工業生産高が4月に4か月ぶりのプラスに転じ、同月の新車販売台数は22か月ぶりに前年同月実績を上回った。さらに、4月下旬以降は欧米の一部でも段階的に経済活動が再開される運びとなり、既知のとおり、米国では5月下旬までに50州が経済活動の部分再開に漕ぎつけることとなった。

加えて、日本でも5月25日から緊急事態宣言が全面解除となり、今後のウイルス感染拡大防止と社会経済活動の両立を目指す「基本的対処方針」も具体的に示された。もちろん、そうしたことが米・日株高の最大の要因と考えられるが、併せて有望な新型コロナウイルスワクチンの実用化に向けた取り組みの様子が国内外から次々に伝わってきていることも非常に大きい。

結果、執筆時のVIX指数は30割れの水準まで低下してきており、市場におけるリスクオフのムードは一頃に比べれば大幅に後退している。できれば20以下の水準まで低下することを願いたいが、いまだ中南米などで感染が急拡大していることや主要国でも感染「第2波」に対する警戒が怠れないこと、足下で米中対立が先鋭化しかねない状況などを考えると、そう容易いことではなさそうである。

トランプ米大統領はまたも「強いドル」を容認・支持

とはいえ、国際金融市場では徐々にリスク選好のムードが強まっていることも事実。そんななか、外国為替市場ではドルと円がリスクに対して同方向に反応する結果となっており、足下のドル円相場には根強い膠着感が漂い続けている。

執筆時は、中国の全国人民代表大会(全人代)が行われている最中であり、今回は反体制活動を禁じる「香港国家安全法」の制定方針・骨格が採択される見込みとなっている。これに対してトランプ米政権は対中制裁を科すことになるのは必至であり、市場は第2次米中貿易戦争が勃発する可能性を大いに危惧している。

またしても米中による関税合戦が復活するとなれば、足下で必死に立て直しを図る米国経済にとっても相応のダメージとなりかねず、そのこともあって市場には「米マイナス金利導入観測」がなおも燻る。パウエルFRB議長は、ことあるごとに否定的な見解を繰り返しているが、現実的に市場でドルの上値を押さえる一因となっていることも事実である。

ただ、執筆時点でトランプ氏が対中姿勢を強硬にできるのは「足下で米株価が堅調に推移しているがゆえ」であるということも忘れてはならない。仮に、米中対立が先鋭化し、それを嫌気して株価が大きく値を下げる展開となれば、これまでもそうであったようにトランプ氏は再び中国に対して歩み寄る姿勢を露わにする可能性が高いと見られる。

また、中国指導部としても11月に大統領選を控えたトランプ氏が置かれている立場は重々承知だろうし、ここで両国関係を後戻りできない状態にまで追い込むことが得策ではないことぐらい理解しているはずである。

トランプ氏にしてみれば、マイナス金利導入を訴えて景気と株価に十分配慮するポーズを国民に見せることも大事だが、同時に積極的な財政出動で経済対策も万全というポーズを取り続けることも大事となる。そこで本当にマイナス金利が実現し、米金利が一段と低下したならば、米国債購入を通じた海外からの資金流入が滞ってしまい、将来的な財政不安の台頭がトランプ支持を低下させることにもなりかねない。

実際、トランプ氏は5月14日に行われたFOXビジネス・ネットワークとのインタビューにおいて「強いドルを持つには素晴らしいときだ。私たちがドルの強さを維持したから、誰もがドルを持ちたがっている。私がドルの強さを維持した」と発言している。

これが、場合によりドルの価値を大きく損なわせる可能性があるマイナス金利導入を本気で望む人物の発言とは考え難い。そもそも、トランプ氏が「強いドル」を容認・支持するような発言をするのは今回が初めてではない。普通に考えれば、トランプ氏は少なくとも大統領選が終わるまで国民に対して「米国第一」イコール「強いドル」で、コロナ禍に敢然と立ち向かう「戦時の大統領」を米国民に印象付けたいと考えることだろう。

むろん、対中姿勢を強硬にするのも「その一環」ということなのだろうが、結果として経済をないがしろにしては元も子もない。もっとも、子供じみたチキンレースを演出することこそが「国民を熱狂させる」などと考えるのもトランプ流ということなのか。いずれにしても米中首脳は、いずれまた其々に適当な処で折り合いをつけに行くことになると見る。

世界経済「再始動」で注目される豪ドルの行方

なお、前回更新分の本欄では4月下旬に一波乱あった原油価格の行方についても触れ、「本稿が読者の皆様の目に留まる(5月下旬)頃までには、産油国の各リーダーが何らかの緊急対抗策をひねり出してくるに違いない」と述べた。そして案の定、石油輸出国機構(OPEC)の盟主であるサウジアラビアは、5月に入ってから自発的かつ一方的に追加の減産を決め、他の産油国にも協調を呼びかけることで原油価格の下支えに貢献することとなった。

折しも、欧米で経済活動の部分的な再開が始まり、将来的な原油需要の“復活”に対する期待が高まり始めた時期でもあり、原油価格は着実に値を戻し始めている。もちろん、原油価格が底堅く推移する状況は、市場のリスク選好ムードにも花を添える。

そこで当面、注目しておきたいのは豪ドルの行方である。既知のとおり、豪ドルは世界経済全体に漂うムードや原油価格の変動、米中関係の動向などにも左右されやすい通貨として知られる。むろん、かつてのような金利の魅力は失われており、ゆえに手持ちの豪ドル円をポジションから外す個人投資家も少なくないと聞く。それでも、今後世界がコロナ禍のダメージから一歩一歩立ち直って行くとするなら、それは豪ドルの価値の再評価にもつながることとなろう。

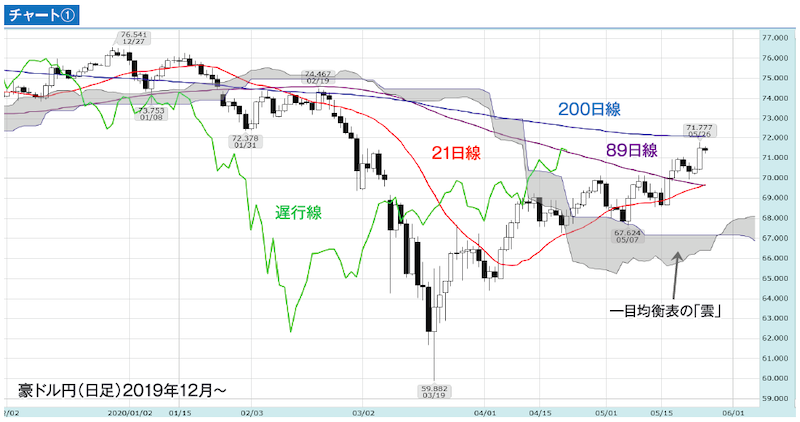

チャート①に見るとおり、足下では豪ドル円が重要な節目の一つと考えられる70円処を上抜け、同時に一目均衡表(日足)の遅行線が日足「雲」を上抜けてきている。

また、今まさに21日移動平均線(21日線)と89日移動平均線(89日線)のゴールデンクロス(GC)が示現しようとしている点も見逃せない。いまだ89日線は下向きのままであり、GCの強気シグナルとしての信頼性はそれほど高くないが、今後しばらくは同線が上向きに転じてくるかどうかも見定めて行きたい。

ちなみに、豪ドル円の週足は執筆時点において31週移動平均線(31週線)が位置するところまで値を戻しており、目先は同線が上値を押さえる格好となるかどうかが注目される。この31週線を上抜けると、次に62週移動平均線や一目均衡表の週足「雲」下限が意識されやすくなると見られ、少し長い目ではそれらの節目を上抜けるかどうかも見定めて行きたい。

もちろん、今後豪ドル円の上値余地が一段と拡がれば、それはドル円やクロス円全般にとっても強気材料となり得る。ことにドル円にとっては、長らく続くレンジ相場から脱出するための一つの好適なきっかけとなる可能性がある。

執筆時のドル円は、長らく一目均衡表の日足「雲」の中に潜り込んだままの状態にあるが、それは横ばい推移を続ける200日移動平均線(200日線)が108.30円処に位置し、上からのプレッシャーとなっていることも一因と見られる。むろん、同線を上抜けるかどうかが当面の焦点の一つであることは言うまでもない。

それ以前に、豪ドル円が執筆時点で72.10円に位置する200日線を上抜けるかどうかが一つのカギを握るということになろう。もちろん、豪ドルにとっては経済的関係の深い中国と米国の対立が当面のネックとなる可能性もあり、その点は十分に留意しておきたい。とはいえ、前述したとおり、米中首脳が其々の国民の手前、ファイティングポーズを取りあっているに過ぎないと考えるなら、豪ドル円の行方を左右する材料としては世界経済の「再始動」の方が優勢されるものと考える。

※この記事は、FX攻略.com2020年8月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

![これからの外国為替場の行方 第124回(FX攻略.com2020年8月号)[田嶋智太郎]](https://fx-koryaku.com/wp-content/uploads/2020/08/tajima-202008-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![FOMCは追加緩和不可避 ドル一段安へ[雨夜恒一郎]](https://fx-koryaku.com/wp-content/uploads/2020/12/amaya-20201214-0.jpg)

![私の歴史的ショック経験談[不動修太郎]](https://fx-koryaku.com/wp-content/uploads/2020/06/fx-fudo-201709-01.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ