注目の日柄

- 9月7日~11日の週

- 9月28日~10月2日の週

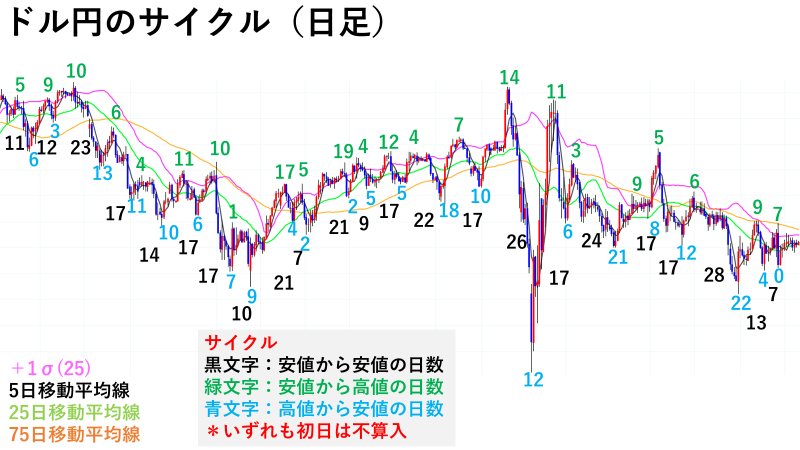

サイクル

ドル円の日足のサイクル(安値と安値の間の営業日数、上図の黒の数字)は、短いと2週間程度、長いと5週間程度で、概ね3週間~5週間の間に収まることが多いです。

サイクルの上昇期間(安値から高値までの営業日数、上図の緑の数字)は、短いと1週間以内、長いと3週間程度続きます。

上昇トレンド時は上昇期間が長くなりやすく、もみ合いや下降トレンド時は上昇期間は短くなりやすいです。

サイクルの下落期間(高値から安値までの営業日数、上図の青の数字)は、短いと1週間以内、長いと4週間程度続きます。

下降トレンド時は下落期間は長くなりやすく、もみ合いや上昇トレンド時は下落期間は短くなりやすいです。

現在は、8月28日安値105.18円から開始したサイクルの10営業日目(2020年9月11日現在)であり、高値は4営業日目の9月3日の106.55円です。

新サイクルの上昇期間は、上述の通り短いと1週間以内、長いと3週間程度続くため、

ドル円の高値のタイミングは、

(1)上昇が短いパターンなら9月3日の106.55円がサイクルトップである。

(2)上昇が長く続くパターンなら9月14日~18日の週で106.55円を超える高値がつく展開が考えられます。

また、現サイクルが安値をつけるタイミングは、8月28日から3週間~5週間とすると、9月18日~10月2日頃が大まかなタイミングとして考えられます。

ドル円の節目

- 110.68円

- 107.05円

- 104.80円

- 101.17円

- 97.54円

- 95.29円

直近のドル円のレンジは104.80円~107.05円。

107.05円を上回って推移すると6月5日高値109.84円や、110.68円を試す可能性が出てきます。

逆に104.80円を割って推移すると7月31日安値104.17円や、101.17円を試す可能性が出てきます。

以下は毎週変わる節目

9月7日~11日の週は、①106.11円、②103.46円

9月14日~18日の週は、①106.30円、②103.27円

9月21日~25日の週は、①106.48円、②103.08円

9月28日~10月2日の週は、①106.67円、②102.89円

上記の「毎週変わる節目」の考え方は、例えば9月7日~11日の週なら、①106.11円を維持する限り強気と解釈をし、①106.11円を割り込む場合はもみ合い継続か、弱気と解釈をし、弱気の場合は②103.46円を試す下落が起こり得ると解釈をすることになります。

9月7日~11日の週は、106.11円が重要でしたが、これを週末の終値ベースではギリギリ維持しており、やや強気の形です。9月14日~18日の週は106.30円が重要ラインであり、106.30円を維持する限りドル円は強気で107.05円や108.16円を目指す展開へ、106.30円を割り込んで推移すると、105円~106円でのもみ合い継続か、弱気に転じて103~104円を試すと解釈をすることになります。

ボリンジャーバンド(中心線を25に設定)

もみ合いの場合は、日足は-1σ~+1σの間でドル円は推移することになるため、ドル円が中心線(25日線)を挟んで、+1σ付近に上値を抑えられ、-1σ付近に下値を支えられて、バンドの傾きがほぼ横ばいであるときは、典型的なもみ合い相場です。

トレンドの時は、上昇トレンドなら、中心線(25日線)が上向きで、上向きの+1σに沿う形の上昇となるか、上向きの+2σに沿う形の上昇となるし、下降トレンドなら、中心線(25日線)が下向きで、下向きの-1σに沿う形の下落となるか、下向きの-2σに沿う形の下落となります。

上記を踏まえた上で、現在のドル円の日足を確認すると、8月以降は、ほぼ+1σが上限で、-1σが下限となっており、典型的なもみ合い相場が続いております。

このもみ合い相場が1か月以上続いているため、今後、このもみ合い相場が終わって、トレンドに移行する時には、1~2週間程度で3~4円程度の値動きが起こり得ることが、過去の傾向からは読み取れます。

今後も-1σが支えられる限り、もみ合い相場継続と判断することになり、+1σを超えられない場合も、もみ合い相場継続と判断することになりますが、もみ合い相場はいつまでも続かないため、もみ合い終了後は、1~2週間で3~4円の値動きが起こることを予め意識しておいて、その流れに乗れるように、値動きや売買のイメージを繰り返ししておきたいと思います。

1か月以上、もみ合い相場が続いたことで、ボリンジャーバンドのバンド幅も縮小しておきており、このバンド幅が拡大に転じるとトレンド発生の可能性が出てきます。

この先で、もみ合い相場を抜け出してトレンドになるかどうかは、

+1σか+2σに沿う形の上昇になるか否か、

-1σか-2σに沿う形の下落になるか否か

がポイントとなります。

上記のどちらかにならない限り、もみ合い相場継続の形となります。

\GogoJungleで売れ筋投資商品を探そう!/

日本の株式市場のドル円への影響

日経平均もマザーズも25日移動平均線、75日移動平均線が上向きで株価もこれを上回っております。

また、日経平均は+1σを、9月11日に上回る展開となりました。

日経平均が+1σや25日移動平均線を維持する限り、ドル円の下値は限定的となりやすく、ドル円は上昇トレンドに発展する可能性アリと解釈をすることになります。

ただし、日経平均が+1σや25日移動平均線を下回った後に、すぐに回復できない場合は、リスクオフの円高が進行する可能性がありますので、ドル円の下降トレンド発生の可能性アリと解釈をすることになります。

ドルインデックスとドル円の比較

ドル円がサイクルトップをつけて下落が開始する時や、ドル円がサイクルボトムをつけて上昇が開始する時には、ドルインデックスとの間に高値日のズレや、安値日のズレが生じることがよくあります。

また、ドルインデックスが上昇トレンドにある時は、ドル円の下値は限定的になりやすく、上値を追う場合もあり、逆にドルインデックスが下降トレンドにある時は、ドル円の上値は限定的になりやすく、下値が拡大する場合があるため、ドルインデックスの動向も見ながら、ドル円の売買戦略を考える必要があります。

直近のドルインデックスと、ドル円を比較すると、ドルインデックスは9月1日に今年の最安値をつけているのに対し、ドル円は3月9日が今年の最安値であり、その後は7月31日、8月19日、28日と安値を切り上げ続けております。

このように、ドルインデックスとドル円を比較すると、ドル円が相対的に強い展開が続いてきましたが、このような展開の時は、ドル円の下値が限定的になりやすい傾向があります。

そして、ここからドルインデックスの反転上昇が本格化する場合は、ドル円は大きく上昇する展開になりやすいです。

もみ合い相場を上放れするか、下放れするかの判断のポイント

ドル円は、8月から現在まで1か月以上もみ合い相場が続いております。

このもみ合い相場が終わると、1~2週間で3~4円の上昇か下落が起こると考えられますが、もみ合いを上放れするか、下放れするかの判断のポイントは、下記の4つをみます。

(1)「毎週変わる節目の①」を上回っているか、下回っているか。

(2)ドル円がボリンジャーバンドの±1σ(日足)をブレイクするか否か。

(3)ドル円が75日移動平均線を上回っているか、下回っているか。

(4)日経平均がボリンジャーバンドの+1σ(日足)や25日線を上回っているか、下回っているか。

【もみ合いを上放れする可能性が高まる場合】

ドル円の「毎週変わる節目の①」を上回って推移し、+1σ(日足)を上回り、75日線を上回り、日経平均も+1σを上回っている場合です。

もみ合いを上放れした後は、ドル円が+1σ(日足)を割り込んで推移しない限り、上昇が継続するとみていくことになります。

【もみ合いを下放れする可能性が高まる場合】

ドル円の「毎週変わる節目の①」を下回って推移し、-1σ(日足)を下回り、75日線を下回り、日経平均が25日線を下回っている場合です。

もみ合いを下放れした後は、ドル円が-1σ(日足)を上回って推移しない限り、下落が継続するとみていくことになります。

結論

現在の状況を確認すると、下記の通りです。

(1)は、9月11日は「毎週変わる節目の①」の106.11円をギリギリで上回っており、やや強気だが、9月14日~18日の週は「毎週変わる節目の①」は106.30円に切り上がるため、これを上回って推移できるかどうかが9月14日以降のポイント。

(2)は、ドル円は±1σの範囲内での値動きで典型的なもみ合いの形で中立。

(3)は、ドル円は75日移動平均線を下回っており、弱気。

(4)は、日経平均は+1σを上回っており、強気。

以上から、ドル円の現在の状況は、ほぼ中立の状態です。

もみ合い相場の中ではこまめな売買をしていくしかありませんが、ここからは、上記の

【もみ合いを上放れする可能性が高まる場合】

【もみ合いを下放れする可能性が高まる場合】

に注目をし、どちらかの条件が満たされた場合は、もみ合い相場が終わり、トレンドが発生する可能性がありますので、その流れに乗って売買して利益を狙います。

高田資産コンサル流「日経225先物・オプションの需給分析の実践方法」

投資ECメディア、GogoJungleが運営している投資コンテンツ配信サービス「投資ナビ+」で、高田資産コンサルによる日経225先物・オプションの分析記事をご覧いただけます。FX以外の金融商品もチェックしている方は、分析の参考にされてみてはいかがでしょうか。

・高田資産コンサル流「日経225先物・オプションの需給分析の実践方法」はこちら(GogoJungleのサイトに移動します)

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ