2020年11月3日に投票が行われる米国大統領選挙。為替相場にとっても重大な転換点になります。そこで、今回は米国大統領選前の各通貨ペアの基本トレンドを復習して、大統領選に備えましょう。現状の為替市場は「ドル安、ユーロ高、豪ドル高。ドル円に関してはゆるやかな円高」が基本トレンド。そのトレンドが大統領選で加速・転換するかどうかを注視しましょう。

ドル円は現状「ゆるやかな円高」トレンド。大統領選後の三つのシナリオを意識する

11月3日の米国大統領選は民主党バイデン候補が有利といわれる中、トランプ大統領の巻き返しも期待され、いよいよ結果が判明します。接戦状態では「トランプ氏が敗北を認めず、米国が内乱状態になる」といった非常事態も考えられます。その場合は新型コロナウイルスに続く第2の「ブラックスワン」となり、急激なドル安円高や株価の大暴落も考えられます。

為替をはじめ、金融市場に多大な影響を与える米国大統領選前は保有ポジションを減らし、1週間程度、値動きを観察したうえでトレンドの出た方向に順張りで乗るのが賢明でしょう。

トランプ大統領再選なら前回の当選に続き、ご祝儀相場的な短期のドル高、株高が続く可能性があります。

バイデン氏選出の場合も、米中対立の緩和が期待され、ご祝儀相場的な株高、ドル高が起こるかもしれません。ただ、バイデン氏の最大の選出理由は「トランプ大統領でないこと」以外ありません。彼は法人税の増税なども打ち出していますし、金融市場に対しては熱狂なき当選になりそうです。バイデン氏が誰を財務長官に起用し、どんな金融政策を志向するかが判明するまでは、現状の膠着相場が続くのではないでしょうか?

選挙結果が拮抗してトランプ氏が敗北を認めない場合は、ドル全面安で、1ドル100円割れもありえるでしょう。その際、最も急騰しそうな通貨は、世界的な資金の置き場として二つある選択肢のうちの一つ、ユーロになりそうです。当然、金の価格も上昇するでしょう。

この三つのシナリオを前提に、実際の選挙結果とその後の為替や株価の反応を見て、トレンドの方向性を見定めることがとても大切です。

今回は大統領選の結果が判明していないので、為替相場に大きな影響を与える、もう一つのファクター、米連邦準備制度理事会(FRB)の金融政策について考えてみましょう。

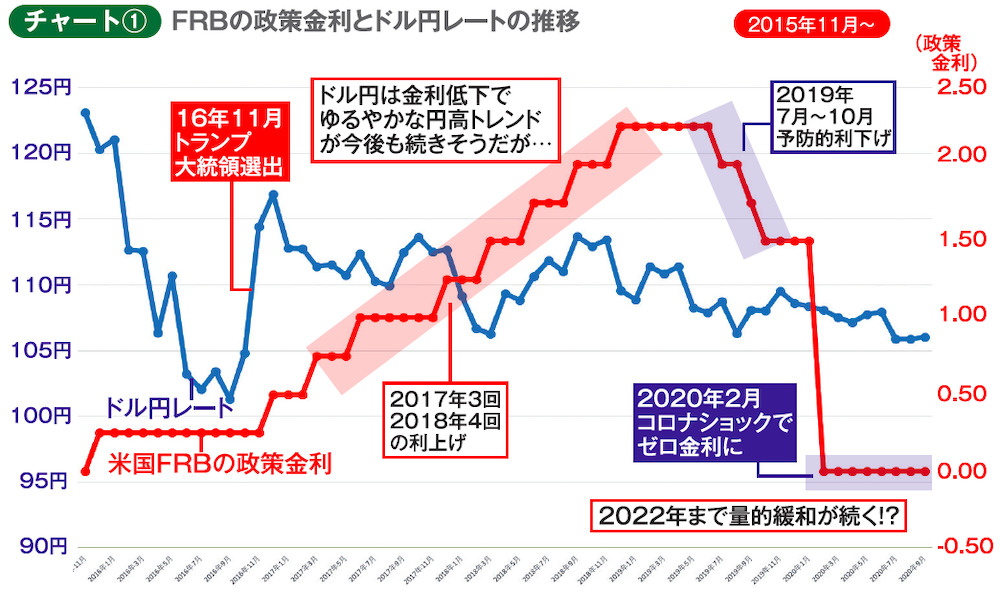

チャート①は、2015年12月にFRBが利上げ路線を再開して以降の、米国の政策金利とドル円の推移です。ドル円はFRBが量的緩和策から初の利上げに転じた2015年12月以降、中国経済の失速懸念、日銀のマイナス金利導入、英国の欧州連合(EU)離脱を受け2016年9月の終値ベースで1ドル100円まで下落しました。

その後、トランプ大統領選出を受けて同年12月に118円台まで上昇。FRBは2016年末に1年ぶりの利上げを行ったあと、米国の好景気や株高を受け、2017年に3回、2018年には4回の利上げを行い、2018年12月には政策金利が2.25~2.5%まで上昇しました。

しかし、米国製造業のためのドル安を望むトランプ大統領の口先介入や米中貿易戦争に対する懸念もあり、2019年7月~10月にかけて「予防的」と称した3回連続の利下げを敢行。2020年2月のコロナ蔓延直後には、1.5%だった金利の下限を0%まで引き下げ、ゼロ金利政策に再び舞い戻ることになりました。

8月末に各国中央銀行要人が重要講演を行うジャクソンホール会議では、パウエルFRB議長が「物価上昇率が目標の2%を一時的に超えても、金融緩和政策を継続する」という新たな方針を表明。コロナの打撃から立ち直るまで、長期間にわたってFRBがゼロ金利を続けるという思惑から、発言直後には、ここ最近のトレンドである「株高・ドル安」が進みました。

通常、為替相場は「金利差が拡大すれば上昇し、縮小すれば下落する」というのが基本です。しかし、チャート①を見ても分かるように、日米の金利差が拡大した2016年12月から2018年12月においても、ドル円はそれほどドル高円安には振れていません。逆に、日米の金利差が急激に縮小した今年2月のコロナ利下げ以降は、ドル安円高トレンドがかなり鮮明になっています。そう考えると、大統領選の結果はともかく、今後もドル円の基本トレンドは「ゆるやかな円高」の可能性が一番高いようです。

ドル円の下値メドは102円台。今、最も勢いのあるユーロは133円到達も

一方で、米議会予算局は2020年度の連邦政府債務が過去最悪の26兆ドル(約2756兆円)に膨らむとの予想を発表しています。新型コロナウイルスの感染拡大による景気の落ち込みを阻止するための財政出動が大きく、国内総生産(GDP)比でも126%に達するようです。この比率は主要国では日本、イタリアに次ぐ水準で、米国の「日本化」がジワジワと進行しています。単純には言えませんが、米金利が1%上昇したら、金利負担だけでも27兆円増えることになります。

チャート②は、ドル円の2009年8月からの月足チャートに120か月、200か月移動平均線と一目均衡表の雲を表示したものです。ドル円は104円台に位置する200か月線が下値の支えになり、その下の102円台に位置する120か月線も過去には値動きに対して支持帯・抵抗帯として機能していることがわかります。ゆるやかな円高トレンドにあるドル円が、今後、200か月、120か月線を割り込むかどうかが、焦点になりそうです。

実際、ドル円は「1時間足」から「月足」まですべての足で、一目の雲がローソク足の上に位置しており、下落基調であることを暗示しています。特に「日足」では、6月初旬発表の米国雇用統計のV字回復で、一時、1ドル109円まで急騰して以来、ローソク足が雲を明確に上抜けしたことはありません。

一方で目先の下値としては、8月初旬につけた104円30銭台の安値がちょうど月足の200か月線上に位置しており、そのあたりが大統領選直前の安値メドになりそうです。大統領選の結果次第ではこの安値を割り込み、1ドル100円~102円台まで円高が進む可能性も十分に考えられます。

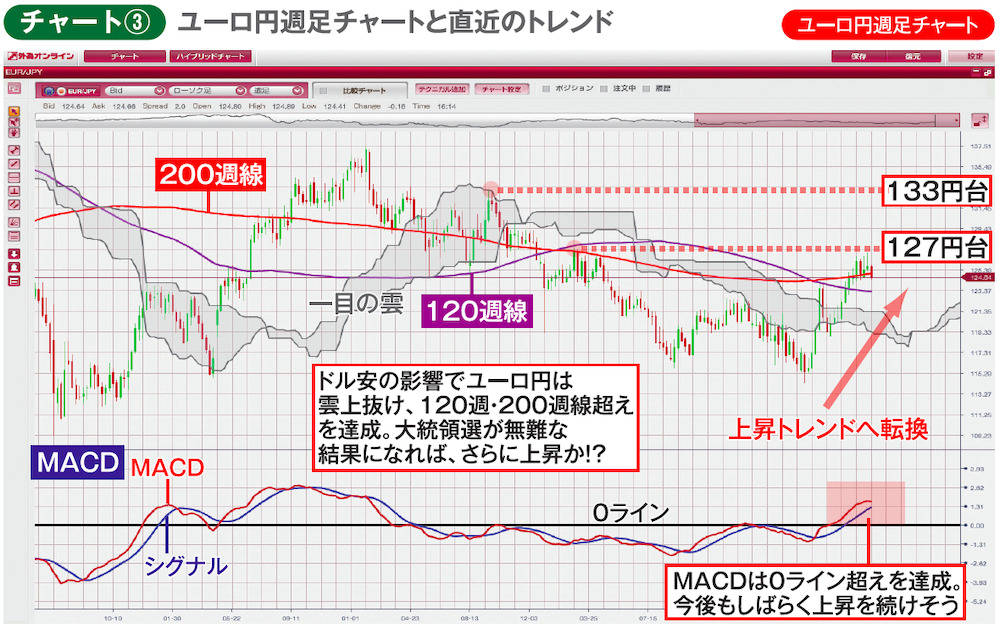

米国大統領選を前に、5月以降、最も買われた通貨といえば「ユーロ」です。チャート③はユーロ円の週足チャートですが、5月初旬につけた1ユーロ114円台の安値以降、長らく続いた下降トレンドから上昇トレンドへの転換が鮮明で、直近では127円台の高値をつけています。ユーロ高の原因としては、ゼロ金利政策への回帰で物価上昇を差し引いた実質金利がマイナスに沈んでいるドルの下落が一番大きな要因と思われます。3月のコロナショック当時、1ユーロ1.06ドル台だったユーロドルは、8月には1.20ドル台まで上昇。現在の為替力学は「ユーロ>円≧ドル」となっており、金融市場がリスクオンになると「株高、ユーロ高、ドル安」、反対にリスクオフになると「株安、ユーロ安、ドル高」という組み合わせで動いているといえるでしょう。

すでに週足MACDも0ラインを大きく超え、為替レート自体も一目の雲や120週、200週線超えを果たし、大統領選後に今の株高が加速すれば、それにつられたユーロ円、ユーロドルの上昇が見込めそうです。

欧州中央銀行(ECB)は、域内の景気回復に自信を深めており、年内の追加緩和の必要性が後退する可能性があると米国メディアなども伝えています。個人消費が予想以上に良好で、今年のGDP予測が上方修正されるとの見方もあるようです。追加緩和の可能性後退はユーロの上昇圧力になります。

一部報道では、「ユーロ高、終幕の足音」とのヘッドラインで、ECBがさらなる追加緩和に踏み込む可能性を挙げ、ドル安を背景としたユーロ高が弱まりつつあるとの記事も見受けられますが、個人的にはユーロ高の流れは不変と考えています。

現在のユーロ円は2019年2月のもみ合い高値127円台突破が目前で、年内に2018年9月高値の133円台到達も考えられます。ユーロは一定のトレンドが結構長く続きやすい通貨です。また、ユーロとドルという世界の二大経済圏の力関係に大きな影響を受けやすく、ドルのゼロ金利政策の長期化が明らかな状況では、ユーロドル同様にユーロ円でも一方通行の上昇トレンドが続く可能性があります。下値にある雲の上限(121円台)や120週線(123円台)への一時的な下落は、押し目買いのチャンスといえるでしょう。

ユーロドルに関しては、上方にあるレジスタンスをことごとく突破して上昇してきたため、チャートでは「月足」に頼るしかありません。その月足では、雲が1.20ドル台後半から1.21ドル台前半にあります。当面はこの水準が重要なレジスタンスになろうかと思います。

また今後は、ECB高官がユーロ高をけん制する動きも予想されます。ドイツを中心に、ユーロ圏経済は輸出依存度が高く、ユーロ高はコロナから回復基調にある景気にとってマイナス効果となるからです。

ポンドは「合意なきEU離脱」がリスク要因。豪ドルは年末まで一段高が濃厚

ユーロとは違い、英国は2020年末のEU離脱に向けた、EUとの自由貿易交渉が停滞し、「合意なき離脱」が迫っており、ポンド円はユーロ円ほど勢いがありません。チャート④の週足チャートを見ても、いまだにコロナ前の高値1ポンド144円台を超えることができず、120週線、200週線の下で横ばいレンジ気味で推移しています。

通常、ポンドとユーロは円に対して同じ方向性で動くことが多く、現状のポンド円の停滞は、やはり英国の「合意なきEU離脱」が警戒されてのものでしょう。米国大統領選後は、この英国のEU離脱が新型コロナウイルス感染症の冬期第3波の襲来とともに、為替市場の不安要素になりそうです。

一方、新型コロナウイルス感染源の調査や香港問題で中国と激しい政治的な対立が生じているのが豪州です。チャート⑤は豪ドル円の週足チャートですが、コロナショックに見舞われた3月中旬の下ヒゲ安値1豪ドル59円台から、V字型の上昇を遂げ、8月には78円台まで到達しました。政治的な対立は続いているものの、経済は別といったところでしょうか。コロナ後に最も素早く感染症の封じ込めに成功し、経済の回復が続く中国は鉄鉱石の輸入を活発化しています。その輸出で潤う豪州通貨の3月以降の鮮やかなV字型の切り返しは、中国経済の回復とともに今後も続きそうです。

トランプ大統領が今年になって仕掛けた米中貿易・IT戦争は、米国でのコロナ対策の失政から目をそらすための「選挙対策」との声も聞かれます。トランプ大統領が再選となっても、対中関税に批判的なバイデン候補が大統領に就任しても、いずれの場合も米中対立は沈静化する可能性が高いと思われます。

大統領選後に米中対立が収束するようなら、豪ドルも勢いづくでしょう。2019年7月以来、三度も跳ね返された下値もち合いの高値76円台をすでに突破した豪ドル円は、年末に向けてさらに上昇しそうです。

今年年始のドル高からコロナ以降のドル安へ。米国の量的緩和が少なくとも2022年まで続く状況を見ると、大統領選後の基本トレンドは「ドル安」、それにともなう「クロス円通貨の上昇(ただし、ポンドは除く)」というのが基本トレンドになりそうです。

そうした流れを頭に入れながら、目前に迫った米国大統領選の結果と為替レートの反応を注視しましょう。前回も申し上げましたが、米国大統領選は為替相場にも明確なトレンドが生まれやすい「大転換点」になります。ぜひ、大きなトレンドに乗って、一稼ぎしたいものです。

※この記事は、FX攻略.com2020年12月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ