ECB理事会の決定は案の定「期待外れ」!

前回更新分の本欄で「ECB(欧州中央銀行)の『出口戦略』に期待しすぎることなかれ」「おそらく、現実的には市場が一頃想定していたよりもずっと緩やかなペースでしか『出口』へのアプローチは為されないであろう」などと述べた。

そして案の定、2017年10月26日に行われたECB理事会において決められた出口戦略は、市場関係者や参加者が想定していたものに比べてかなり緩やかで、言うなれば「期待外れ」なものとなった。

今回、ECBは国債などの資産購入措置の終了時期を来年9月末まで延長したうえで、来年1月以降の資産購入量を減額することを決めたものの、必要に応じて9月以降の延長も検討する用意があるとし、場合によっては購入量を再増額する可能性もあるとした。

そして、ご丁寧にも「終了時期をオープンエンドにすることをメンバーの大多数が支持した」とアピールし、資産購入量の減額はテーパリング(定期的に一定量ずつの減額を続ける措置)ではないと言明までしたのである。

非常に柔軟性に富んだ対応と言えなくもないが、何やら非常に頼りない、心もとない感じがすることも事実である。

その実、ドラギECB総裁は理事会後の記者会見で「物価上昇圧力はいまだに弱い」と述べ、さらには「成長への下方リスクには為替相場が含まれる」とも語っていた。前回9月の理事会に引き続いて、また今回も総裁はユーロ高をあからさまに嫌気したのである。

前回更新分の本欄でも指摘したとおり、振り返れば「市場は一頃やけに先走って(ユーロ買いを進めて)しまった」わけだ。

もちろん、前回9月(7日)のECB理事会以降は、市場において見立て違いへの反省と修正が多少は進む様子も見られた。それでも、まだ市場には「一縷の望み」と言おうか、より積極的な出口戦略への期待と言うべきものが、今回(10月)のECB理事会直前まで燻っていたことは間違いない。

だからこそ、理事会の決定と総裁会見の内容を受けて、ユーロには強烈な売り圧力がかかり、ユーロドルに至っては、執筆時点において1.1640ドル処をも下回る水準にまで値を消している。

明らかな「失望」の表れということになるが、もう少し事前に織り込んでもよかったような気はする。もちろん、そこが私たち投資家にとっては“狙い目”のところなのであり、前回更新分でも述べたとおり、ときに市場の判断に明らかに疑問を抱き、その点について自分自身のなかでじっくり検証を重ねてみることは非常に重要なことと言える。

再び右傾化する欧州…「反EU」でユーロは弱気?

なお、ここにきてユーロ圏における政治情勢の変化が如実に明らかなものとなってきている点も決して見逃すことはできない。

ことの発端は、一つに9月24日に行われたドイツ連邦議会選挙で、メルケル首相率いるキリスト教民主・社会同盟(CDU・CSU)が大幅に議席を減らしながら辛うじて第1党となった一方で、反イスラムを掲げる極右政党「ドイツのための選択肢(AfD)」が初議席を獲得し、第3党に躍進したことにあった。

その結果、目下は新たな連立政権を樹立するための協議がかなり難航しており、決着は年末まで先延ばしされる可能性もあるという。政治的空白の時間が長引くことに市場は懸念を示す可能性が高いと見られ、ユーロは一層弱い立場となる。

また、10月15日に行われたオーストリアの国民議会(下院)選では中道右派の国民党が第1党となり、あろうことか党首のクルツ外相は10月24日、政権樹立に向けて第3党の極右、自由党との連立交渉に入る意向を正式に表明した。

さらに、10月20〜21日に行われたチェコの下院選挙では、EUの難民政策などに批判的な実業家、アンドレイ・バビシュ氏が率いる新興の中道政党「ANO2011」が圧勝。バビシュ氏はオーストリア国民党のクルツ党首やハンガリーのオルバン首相ら東欧の右派政権と連携する意向を示しており、今後EUが対応に苦慮することとなるのは間違いない。

こうしたことにより、今後ユーロ圏内で再び右傾化が鮮明となり、独仏を中心とした欧州統合の動きにブレーキがかかる恐れは大いにあろう。それどころか、いわゆる「反EU」の流れが一気に強まり、果ては共通通貨としてのユーロの価値そのものが損なわれる事態にも発展しかねない。

そもそも、ユーロドルは今年の4月23日にフランス(仏)大統領選の第1回投票が行われた頃から9月初旬あたりまで一貫して強気トレンドを維持し続けた。5月7日に行われた仏大統領選の決選投票でマクロン氏が勝利を収めたことにより、それまでユーロ圏全域に漂っていた「右傾化と反EUの流れが強まることに警戒するムード」も一気に吹き飛び、その後のユーロドルは明らかに強気になびくこととなったのである。

そんな全体の流れが、ここにきて逆転し始めてきている。大元のマクロン仏大統領にも逆風が吹いており、マクロン氏が掲げる改革路線に反対する勢力は頻繁にデモやストライキで抵抗の姿勢を示している。

フランスという国は、過去にも大規模なデモやストライキで経済が大ダメージを受けた経験をしている。そもそも、必要な改革を怠れば、長い目で経済はジリ貧になって行くのであり、ひいてはユーロ圏全体の域内経済の先行きが案じられる。

「三尊天井」の完成でユーロドルには下値余地

ちなみに、前回更新分の本欄ではテクニカルな観点からもユーロドルに触れ、9月8日につけた直近高値の1.2093ドルは「当面の天井になり得るものと考えていいだろう」と結論づけた。

少しおさらいしておくと、9月高値の近くには一目均衡表の月足「雲」下限や62か月移動平均線(62か月線)が当時位置しており、それらの節目が上値抵抗として意識された。また、テクニカル分析のセオリーから計算結果として弾き出される1.2070ドルという水準も一つの目安になり得ると見られていた。

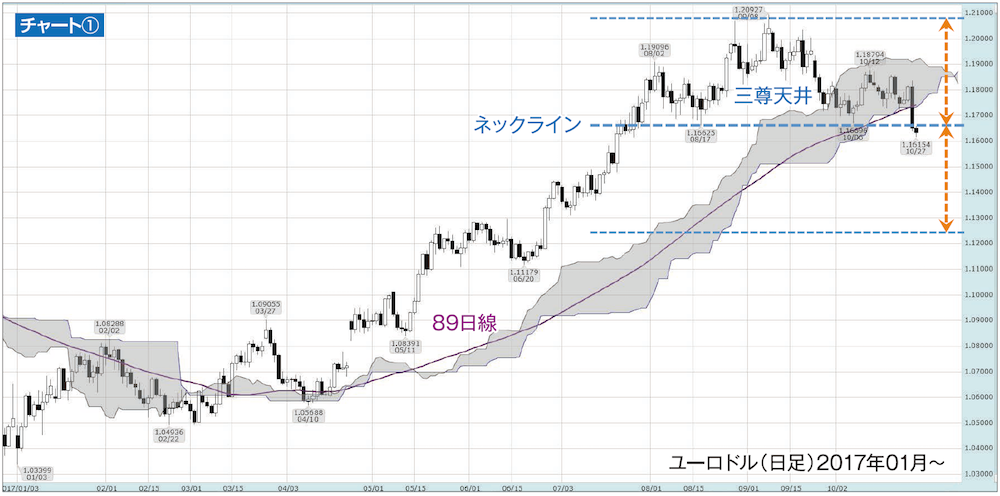

いずれにしても、あらためてユーロドルの月足チャート上に一目均衡表や62か月線などを描画してみて、今後の参考としていただきたい。そして、次はチャート①に見るようにユーロドルの日足チャート上に一目均衡表や89日移動平均線(89日線)などを描いてじっくり眺めていただきたい。

既知のとおり、ユーロドルは10月26日に行われたECB理事会後に急落し、結果として一目均衡表の日足「雲」下限や89日線などを次々に下抜けた。

それだけでも、ユーロドルの当面の下値余地は相当程度拡がるものと思われるのだが、今回はさらに今年8月17日安値や10月6日安値が位置する1.1665ドル処の水準をも下抜けたことが大きいと言える。

この1.1665ドル処というのは、言わばネックラインの水準であり、それは7月下旬あたりから形成されてきたと見られるヘッド・アンド・ショルダーズ・トップ(三尊天井)のネックラインである。執筆時点において、この三尊天井は「完成した」と見做して良いものと思われ、そうであるならば中期的な目線はかなり下がることとなる。

周知のとおり、三尊天井が完成した後の中期的な下値の目安というのは、三尊天井が形成されていた間につけた高値(=1.2093ドル)からネックライン(=1.1665ドル)までの値幅と同じだけ、ネックラインから下方にとった水準と考えるのが一つのセオリーであり、それは計算すると1.1200ドル台前半あたりということになる。

思えば、前回更新分の本欄でも日足「雲」下限を下抜けた場合の中期的な下値の目安としては「今年1月安値から直近(9月)高値までの上昇に対する50%押しの水準=1.1217ドルなどが目安になってもおかしくない」と述べている。一応は心積もりしておきたい水準である。

ドル円は月足・終値で31か月線を上抜けるか?

見てきたように、ユーロドルは今後、ファンダメンタルズ的にもテクニカル的にも下値模索を続ける可能性が高いと個人的には見ている。その一方で、ドル円については一段の上値余地を拡げる可能性が高いと見る。

それは、もちろん対ユーロでドルが優位になりやすいと見られることも一要因であるが、何より米国経済の成長が加速の度合いを強めているとの実感が、ようやく指標・データの上でも確かめられるようになってきた、そして今後益々そうなって行くと考えられることが大きい。

足下の米失業率4.2%などというのは一つの究極だが、この10月はミシガン大学消費者信頼感指数(速報)が2004年1月以来の高水準となり、より現実的に米国の人々の気持ち(≒消費マインド)が上がって来ていることも実感される。何より、米株価は空前の高水準で推移し続けている。それを裏付ける主要企業の業績も素晴らしい。そして、その株価水準はウォーレン・バフェット氏が述べているとおり、「債券よりも割安水準にある」。

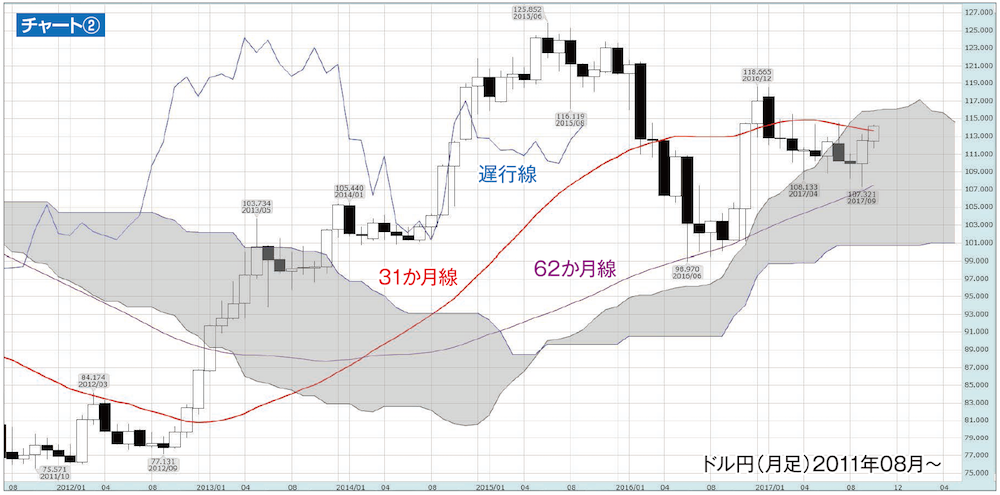

テクニカル的には、あらためてドル円の月足チャートに注目しておきたい。チャート②に見られるように、執筆時のドル円は31か月移動平均線(31か月線)よりも上方に位置しており、最終的には10月の月足・終値で同線を上抜けるかどうかが一つの焦点になると見られる。

この31か月線は、今年1月以降ずっとドル円の上値抵抗として機能してきており、それをしっかり上抜けるかどうかは大きい。仮に、同線を終値でクリアに上抜けることとなれば、次に一目均衡表の月足「雲」上限が意識されやすくなり、さらに来年の年明けあたりには月足の「遅行線」が「26か月前の月足の位置するところ」を上抜けるような展開になってくる可能性が高い。

そうなれば、あらためて昨年12月高値や今年1月高値が位置する118円台後半の水準が視野に入ってくることになってもおかしくはないものと見られる。

※この記事は、FX攻略.com2018年1月号の記事を転載・再編集したものです

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!![現役為替ディーラーが、話題のアノ人と語り尽くす Trader’s対談|ゲスト 細田哲生 後編[トレイダーズ証券みんなのFX 井口喜雄]](https://fx-koryaku.com/wp-content/uploads/2020/11/traders-iguchi-202011-1.jpg)

![コロナ感染者数が示唆する為替相場[雨夜恒一郎]](https://fx-koryaku.com/wp-content/uploads/2020/08/amaya-20200803-0.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ