【前編はこちら】

・現役為替ディーラーが、話題のアノ人と語り尽くす Trader’s対談|ゲスト 細田哲生 前編[トレイダーズ証券みんなのFX 井口喜雄]

転換線と基準線を確認することが大切

井口 一目均衡表はさまざまな使い方が広まっていますが、本家本元の使い方を教えてください。

細田 一目均衡表は最短時間で最大値幅を安全に取るための方法論でもあります。線が多いから複雑だと思っている人も多いですが、関係性を理解していたら使い方も変わってきます。高値から転換線を割ってくるまでの時間と転換線を割ってからの時間が同じかどうか。先行スパンに対する確信度をより深めるために転換線の割れ方、基準線の割れ方をチェックするなど使い方は多々あります。

井口 よく先行スパンを抜けるかどうかが重視されていますが、基準線、転換線を見ることも大切ですね。

細田 それと日足、週足、月足の一目均衡表のあり方くらいは押さえておくべきですね。時間足、分足の先行スパンは日足・週足だと転換線や基準線であることがほとんどです。そして、一目均衡表は時間がずれていくごとに半値が変わってきます。どのような変化があれば線がどう変わるということはあらかじめ分かります。基準線や転換線はいつから動き始めるのかは分かります。後から線を見るだけではなく、動かない状態がいつまで続いたら基準線はこの位置までくるという見方が大切です。

井口 動いてから見るのではなく、先に基準線の先回りをしておくことも大事なのですね。その観点はあまりなかったです。

細田 例えば、ドル円の6月23日の局面では、9日前の6月10日から転換線が急激に下げています。安値更新がなくとも転換線が下げる様を受動的下げといいますが、あらかじめ6月23日まで転換線が下げきってくるということは分かっているはずです。次に、転換線を超えられない場合は下げの可能性が高いことが分かるでしょう。本来なら6月23日の下落は下げを強調しますが、三波動構成上の変化日でもありました。106.7円の水準を割り切らなかったことで反発しています。7月15日も変化日でしたが、転換線も基準線も下げています。ここで価格はすぐに下げてはいませんが、売りのポイントではありました。

井口 転換線と基準線がレジスタンスとしてしっかり働くことを前もって予測できたという解釈ですか?

細田 そうですね。転換線と基準線の重なっているところを超えられるなら上昇する可能性があります。

基本数値を数える

井口 次に一目均衡表を使う上でのアドバイスをお願いします。

細田 数える癖をつけましょう。一目均衡表は基本数値と対等数値を大事にします。特に基本数値が重要です。実際に100円をつけてもう一度同じ値段になるまでの本数を見ると、基本数値に収まることが極めて多いです。同じ値段を基本数値で通過しやすいのであれば、基本数値の半値関係を日々追いかけていくと、その線と相場実線は動き出すときに必ずぶつかります。それを利用しているのが一目均衡表です。

井口 なるほど。とにかく数える癖をつけなければいけないのですね。

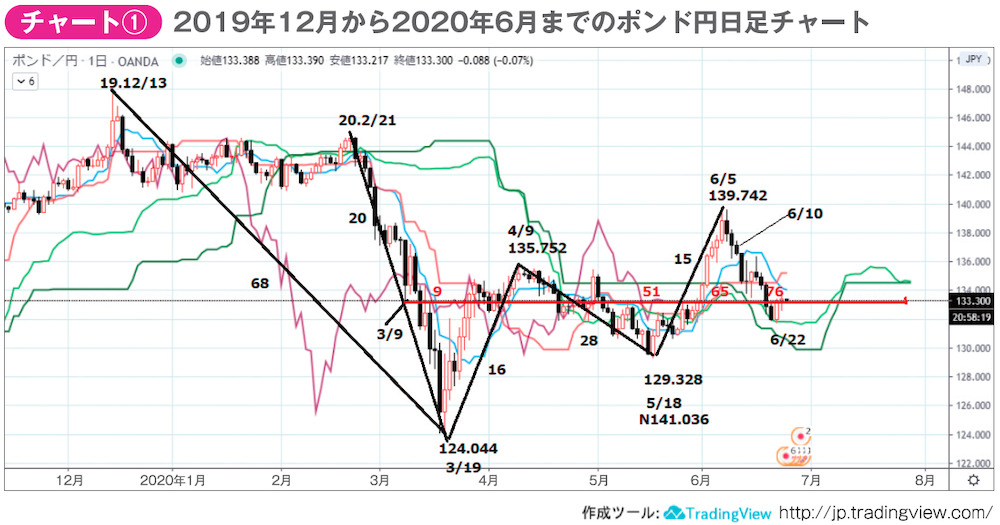

細田 例を挙げます。チャート①は昨年12月から今年6月までのポンド円で、3月安値から三波動をつけて6月の高値まで上げました。第1波動と第3波動の時間が一日違いでほぼ同じです。

井口 15~16日間での上昇トレンドだったわけですね。

細田 5月18日のN計算値140.036円というのは3月19日から4月9日高値までの第1波動の値幅を5月18日の安値に足したものです。6月高値がこのN計算値を達成していないということは、高値を超えたけれども上昇力はそんなにあるわけではないという意味合いになります。3月までは今年2月からの下落と見ることもできますし、昨年12月からの下落と見ることもできます。下げの時間関係が合っていませんので、いずれにしても底値もみ合いの可能性を考えていい状態です。

その後の騰落の経過を見ると、線が何か所も交わっています。交わっているということは、目先の中心であると同時にもみ合いの中心でもあるわけです。そういった中心を初めてつけた日はどこか調べていくと、3月9日が起点の可能性があります。ここからの日数を調べると、基本数値の9本目が安値、51本目も基本数値ですがこれも安値になり、6月5日の65本目は高値になってきます。つまり、これは3月9日起点のもみ合いである可能性が高いです。

同時に、もみ合いがいつまで続くかも考えます。下落時間に対してもみ合い時間も同じ時間になる可能性が非常に高いです。この場合2019年12月高値から68日の下落でしたが、3月9日から65日目が6月5日の高値、68日目は6月10日の転換線を割るか割らないかギリギリの場所にあったんです。これを割れば中心点に戻ってくると考えることができます。逆にここから反発があるのなら、上げの三波動の時間は28日分残っていますので、さらに上昇が続く可能性を考えてもいい局面です。実際は転換線を割って中心点まで下げ、基本数値の76日目には安値になっています。こういう典型的な例が非常に多いです。

井口 こういった考え方で見たことはなかったので面白いですね。

細田 いつもではないですが、ある局面でここからの下げはあり得ないとか、ここからの上げはあり得ないという判断が出てくる場所があるんですよ。これは線だけを見ていては分かりません。

井口 確かに日ごろから数える癖をつけなければいけませんね。

細田 例えば、6月22日を割ってくるような場合は下げの三波動をとにかく考えなければいけません。6月5日からの三波動は、まずダイレクトに影響するのは2月21日からの20日間の下落で収まるかどうかです。それ以上の下落になったら昨年12月13日からの68日間の下げが影響してきます。それが分かる場所が出てくるのが面白いところだと思います。

井口 非常によくできているし、考察すると幅が広がっていきそうです。

細田 そこまで難しく考えなくても、一目均衡表はどの線も押し・戻りの限界を表します。押し・戻りにならないんだったら中心線として考えればいいです。例えば、6月5日から転換線まで一本調子に下げてきてその後続落したら高値から転換線までの時間、もしくは値幅は転換線から下げてしかるべきという考え方が自然に出てくるべきです。ただ、必ずしもそうなるとはかぎらないですし、相場の勢いを測るすべにもなります。

井口 非常に勉強になりました。時間軸、本数を過去と見比べたことはなかったので、かなり幅を広げられるような気がしています

細田 長期的な大きな時間関係がありますが、そういった時間経過は無視できないです。要するに、それまではっきりしなかったことが明らかになってくる可能性が出てくる瞬間でもあるので、重要な安値・高値を中心とする対等の時間をチェックする癖は必要だと思いますね。

チャートを手書きして騰落日数を確認する

井口 最後に読者に向けてアドバイスをお願いします。

細田 一度はグラフを手書きしてみましょう。もしくは一目均衡表の線をぼんやりと見るのではなく、日々どのように推移していくのかを書いているつもりで見ることですね。

井口 方眼紙に書くのが一番近道ということですか?

細田 そうですね。一目均衡表でなくても別に構わないと思います。ちなみに、カギ足は最近使われているのですか?

井口 最近は使っている方は少ないですね。

細田 カギ足は書くことは簡単なので実際に書いてみて、波形を出して騰落の日数をチェックしていくと分かることが多いと思います。三波動の定型としての時間が大事なのはもちろん、相場が勢いづいてどんどん上げていくかどうかを時間、本数でチェックすることに大事な意味合いがあります。上げ相場も下げ相場も最初に出てくるのは9以上です。これは日足だけじゃなく、時間足や分足を見ても同じ傾向が見られます。状況継続の場合には、9とか13以上の本数は出ないです。要するに、高値をつけてから更新するまでに9本や13本を超えてくるのは上昇継続の波動であり、これは短い足でも全く同じです。高値掴みしたかなと思ったときには、下げ幅が出ていなくても何本か高値更新できなかったら損切りしてしまうことも対処の仕方の一つとしてあり得ます。

井口 本数で損切りをするという概念を持っている方は少ないと思うので、取り入れてみるのも面白いかもしれません。短期トレードをする人もこの損切りのタイミングは一緒だということなので利用できそうです。

細田 一目山人はそのような見方をしていたはずです。昔の株式は手数料が高く、相場が動かないとそれだけで負けてしまうことになるので、やはり動き出すタイミングでエントリーしないといけなかったんです。

井口 すごく参考になると思います。損切りができない人にとって、そこは思い切って損切りという判断の一つになるのかもしれないですね。

細田 エントリーした瞬間に利が乗らなかったら切ってもいいくらいです。

井口 読者の方も一目均衡表でそういった使い方をしたら幅が広がるんじゃないでしょうか。

細田 ただし、生兵法だと大けがのもとになってしまいますので、理解できることとできないことをしっかり分けて考えるべきだと思います。

井口 本数を見るというのはすごく大事だと思います。非常にためになるお話、ありがとうございました。

※この記事は、FX攻略.com2020年11月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

![現役為替ディーラーが、話題のアノ人と語り尽くす Trader’s対談|ゲスト 細田哲生 後編[トレイダーズ証券みんなのFX 井口喜雄]](https://fx-koryaku.com/wp-content/uploads/2020/11/traders-iguchi-202011-1.jpg)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![米国利上げは地平線のかなたに[雨夜恒一郎]](https://fx-koryaku.com/wp-content/uploads/2020/09/amaya-20200921-0.jpg)

![目からウロコ?FXの魅力の本質を理解しよう~移動平均線を使いこなす(その4)~[いいだっち先生]](https://fx-koryaku.com/wp-content/uploads/2021/04/iidachi-202102-1-640x360.jpg)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ