※この記事は、FX攻略.com2021年4月号(2021年2月20日発売)の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

近頃のSPACの隆盛はバブル化の一つの証明?

2021年を迎えて、早々からビッグなサプライズが幾つか巻き起こった。一つは、米上院の2議席を争うジョージア州の決選投票(1月5日)において民主党が連勝し、同党が大統領と上下両院の過半数を占める「ブルーウエーブ」が実現したことである。

むろん、その可能性はゼロではなかったものの、どちらかと言えば上院は共和党が制し、上下両院で多数派が異なる「ねじれ」が生じる可能性の方が高いと思われていた。そして、その「ねじれ」が生じることを前提に、昨秋の米大統領選以降も米株価は上値追いの展開を続けていたのだ。

つまり、市場の事前の想定は覆ったわけであるが、それにも拘らず米株価は一段高を演じた。それが、第2のサプライズである。

今となっては珍しくもない「いいところ取り」ということなのだが、その背景に空前絶後と言えるほどの“カネ余り”があることは言を俟たない。

やはり、マネーのボリュームが肝心なのである。前回更新分の本欄でも触れているが、膨大なカネ余りは、常に行き場を探して彷徨っており、当然、株式市場や不動産市場にも次々に向かう。結果、其々の市場価格は高騰し、そのぶん更にカネ余りは増幅される。

これは、まさに「バブル」以外の何物でもない。近頃、米国市場で「特別買収目的会社(SPAC)」の新規上場が顕著に増加傾向を辿っていることも、その一つの証左であると言えよう。

SPACとは、未公開会社の買収を目的として設立される法人のことで、設立後に株式市場に上場し、市場から調達した資金を原資に未公開企業の買収を行う。企業を買収するまでは何ら事業を行っていない法人であることから、俗に「白地小切手会社」や「空箱」などと呼ばれたりもする。

こんな危なっかしい代物が平気で市場に認められ、そこに巨額の資金がつぎ込まれているというのは、やはり経済がバブル化していることの証である。

2000年代に米国住宅バブルが台頭したとき、サブプライムローン(信用力の低い個人向け住宅融資)を中心とした住宅ローンを裏付けとする資産担保証券(ABS)を元にして債務担保証券(CDO)なるものが次々と組成・販売され、これが後にバブル崩壊の引き金となった。この当時の状況と近頃のSPACの隆盛ぶりがよく似ていると思うのは筆者だけであろうか。

米国住宅バブル当時の金融相場を振り返る

ここで重要なのは、外国為替相場も当面はバブル下に置かれ、それ相応の展開となる可能性が高いということである。

思えば、かのリーマン・ショックをもって完全に崩壊した米国住宅バブルも、2001年から2004年にかけての世界的な金融緩和が大きな原因の一つであったと考えられている。

実際、米国の政策金利は2001年1月にそれまでの6.5%から5.5%に引き下げられたのを皮切りに、以降、幾度も段階的に引き下げられて2003年6月には1.00%にまで低下した。

利下げの根拠は、いわゆるITバブル崩壊に伴う急激な景気後退にあり、当時としては「超」がつくほど低いと考えられていた米政策金利1%台という水準は2年余りも維持された。結果的にはそれが「次のバブルの芽」を着実に育んだわけである。

その実、米連邦準備制度理事会(FRB)は、2004年6月から2006年6月にかけて計17回もの利上げを実施する必要に迫られ、次にようやく利下げに踏み切ったのは2007年9月のことである。なお、政策対応というものは「常に景気の後追いになるのが宿命」である。その意味からすると、当時のバブルは2004年6月よりも早い段階から醸成され始めていたと考えていい。

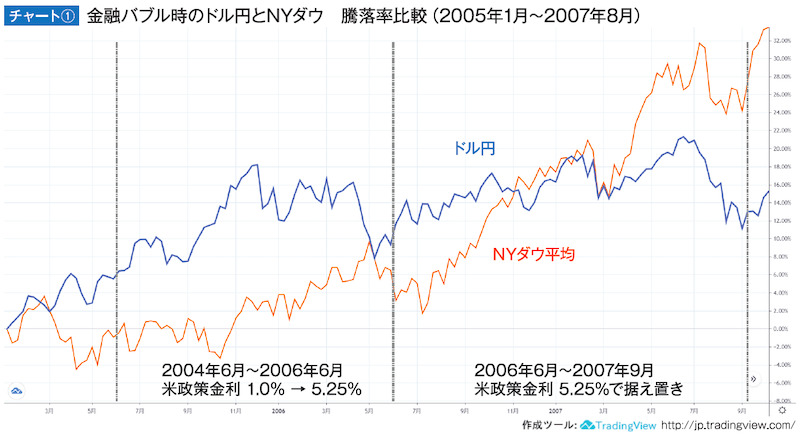

肝心なのは、そのバブル期と目される時間帯に、金融相場はどのように推移したか。例えば、当時の米株価やドル円は、チャート①に見るように基本的には右肩上がりで推移した。

一つ興味深いのは、連続利上げが実施されている最中にあっても米株価は基本的に強含みで推移し、ことに利上げが5.25%で打ち止めになって暫く据え置かれ、次に利下げが実施されるまでの期間に一段と大きく上昇したことである。むろん、高金利下であるにも拘らず株価上昇が続いたのは、バブルの炎がメラメラと燃え盛っていたが故であると考えていいだろう。

また、ドル円については、2005年1月に一旦101円台まで下押した後に反転し、既知のとおり2007年6月には124円台まで大幅に上昇している。その後、下落に転じたのはジワジワと利下げ観測が強まったことに因るものと考えられ、実際に同年9月にはFRBが4年3か月ぶりの利下げに踏み切っている。

コロナ後に想定される世界的なインフレ率上昇

後に「バブル」と称されるようになるほど景気に勢いがあり、株価も強含みで推移している状況下では当然、消費マインドも基本的に強い。結果、インフレ率は高まり続けるから、当局も政策手段に打って出ざるを得なくなった。

それは、これから米国を中心に世界で巻き起こることと考えていいのではないか。むろん、今回は新型コロナウイルスの感染拡大が引き金となった一時的な景気後退であるから少々事情は異なる。今のところ、資産バブルは先行しているが、個人消費は各国・地域における厳しい行動規制もあって冴えない状況が続く。

それだけに、コロナが制圧できさえすれば状況は一変。米国から先に個人消費に一気に火が付くこととなろう。その変化のスピードはかつてなく速い。政策対応もそれだけ迅速に行われることとなるはずだ。

もちろん、経済のデジタル化が一段と進む昨今の状況下では、かつてのようなインフレ率の上昇は生じにくいという見方もある。ただ、デジタル化にも相応のコストはついて回り、最終的にはそれが物価などに跳ね返りやすい。

近頃、世界的な半導体不足が深刻化し、一部の半導体メーカーが大幅な値上げ要求に乗り出していることなどは、その一例。半導体価格が上昇すれば、半導体を搭載する自動車や家電製品など、多くの製品価格も値上がりする。

今や世界中の国や地域で「デジタル&グリーン」の政策目標が掲げられている。そうした目標を達成して行くためには、其々に相応のコストがかかる。卑近な例では世界的なEV(電気自動車)シフトの流れというのがある。それがEVへの買い替え需要を喚起することは好ましいが、今のところEVやハイブリッド車は、ガソリン車に比べて価格が高めである。

当面、モノを言うのはワクチン拡大のスピード

今年1月下旬、一部通信社は関係者の話として「欧州中央銀行(ECB)はFRBとの政策の違いが為替レートに与える影響を調査する」と伝えた。米国経済の方が強いにも拘らず、ドルが弱いことが疑問だというのである。御説ご尤もと言えるだろう。

これは、もちろん各国・地域における感染拡大の状況にもよるが、むしろこれからはワクチン拡大のスピードが何よりモノを言うことになると考えられる。

その意味で、執筆時の欧州がワクチン供給の遅れに苦慮しているという事実は実に重い。なにしろ、米国のバイデン大統領は「春までに希望者全員のワクチン接種が可能になる」との見通しを明らかにしているのである。希望的観測も多少はあろうが、他の主要国に比べればかなり踏み込んだ姿勢であると言える。

それに引きかえ、日本政府の対応は正直、残念としか言いようがない。英データ会社の予測によると、日本が集団免疫を獲得するのは10月頃になるという。本来であれば、五輪を開催する国として真っ先にワクチンの拡大に尽力すべきだったのではないか。むろん、政府批判は大衆メディアに任せるとして、正味のところ、ワクチン拡大のスピードは景気回復のスピードに直結するし、それが外国為替相場にも当然のことながら大きく影響する。

その意味からすれば、ドルはユーロや円よりも強くなってしかるべきであるし、現実問題、米国経済の足下の強さはユーロ圏や日本とは比べ物にならない。

\GogoJungleで売れ筋投資商品を探そう!/

ユーロと円に対してドルは暫く買い戻し優勢か

ユーロ圏にあっては、感染拡大とワクチン生産の遅れなどのボトルネックによって域内各都市の封鎖措置が一段と延長される可能性があるとの指摘もある。仮にそうなれば、ECBはパンデミック緊急購入プログラム(PEPP)を再度延長する必要に迫られる可能性があり、現状ではユーロの上値を積極的に追うことも憚られる。

今年1月初旬に、昨年11月初旬から形成していた上昇チャネルを下放れ、ほどなく21日移動平均線(21日線)を下抜けてからは同線が上値抵抗として意識されている。下値は一目均衡表の日足「雲」上限が支えているが、ともすると「雲」の中に潜り込みかねず、そうなれば1.2000ドルの大節を試すと見られる。

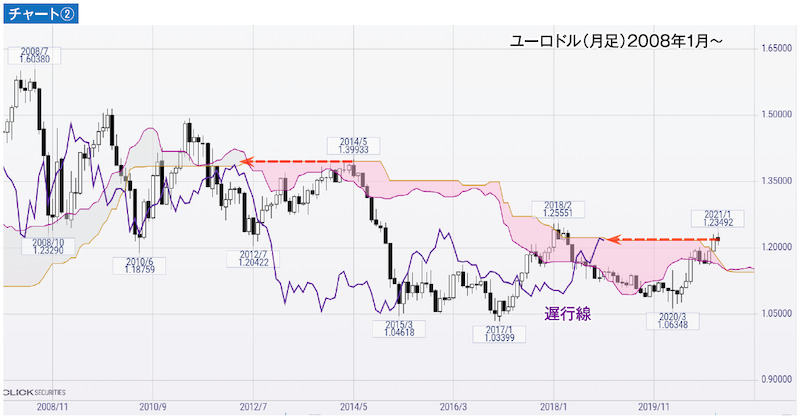

興味深いのは、直近高値=1.2349ドルをつけた1月の終値をもって、その26か月前の位置に描かれる月足の遅行線が月足「雲」上限に上値を押さえられる格好となった点である(チャート②参照)。この「雲」上限は、これから長らく1.2167ドルに位置し続ける。一つの抵抗水準として念頭に置いておきたい。

2014年5月に1.3993ドルの高値をつけたときも、月足の遅行線は月足「雲」下限に頭を押さえられる格好となったわけで、かねてユーロドルの月足と一目均衡表の各項目との関係性には深いものが認められる。

一方、ドル円については今年1月初旬に21日線を上抜け、その後は執筆時まで同線が下値サポートとして機能している。上値は一目均衡表の日足「雲」下限が押さえているが、ひとたび同水準を上抜ければ日足「雲」上限や89日移動平均線(89日線)を上抜け、1月高値の104.40円を試す可能性が高まる。

仮に104.40円処をも上抜けた場合には、昨年3月高値から今年1月安値までの下げに対する23.6%戻し=104.74円や昨年11月高値=105.68円が意識されやすくなると見られる。

市場では、米・日株価について「2月警戒論」も根強い。決算発表が一巡すると、目先の材料不足と高値警戒感から一時調整局面を迎える可能性もあろう。その場合、一時的に「リスク回避のドル買い」とされる動きが強まる可能性もあると見る。

※この記事は、FX攻略.com2021年4月号(2021年2月20日発売)の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

・FX攻略.com公式サイトで読める「これからの外国為替相場の行方」連載記事まとめはこちら

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

![これからの外国為替場の行方 第132回(月刊FX攻略.com2021年4月号)[田嶋智太郎]](https://fx-koryaku.com/wp-content/uploads/2021/05/tajima-202104-1.jpg)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![人工知能と相場とコンピューターと|第6回 新しい時代のメカニズム[奥村尚]](https://fx-koryaku.com/wp-content/uploads/2020/10/okumura-202009-1.jpg)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ