※この記事は、FX攻略.com2018年5月号の記事を転載・再編集したものです

日米金利差拡大も不気味な円高が進む

2月2日(金)に発表となった米雇用統計は、非農業部門雇用者数と平均時給が予想を上回り、翌週2月5日(月)から米金利は上昇し、米株は下落、VIX指数は16%台から一時50.3%まで暴騰。為替相場ではドル高と共にリスク回避行動もあり、ドル円が一時105.55円まで円高へと動いたことは忘れることができません。

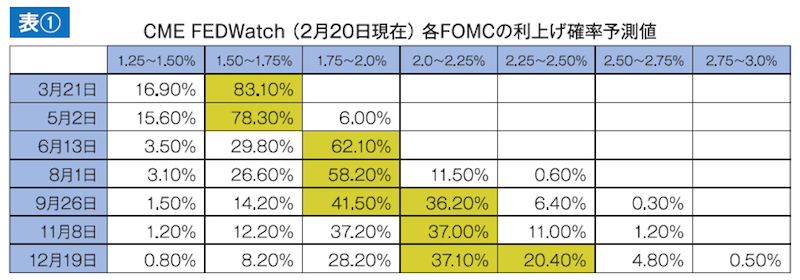

2月14日(水)に発表の米消費者物価指数の前年比は2.1%、コア前年比も1.8%と高値圏を維持し、2月16日(金)の米輸入物価指数も前年比3.6%と予想を上回る結果に。米国では物価上昇のペースが拡大する可能性が高く、市場では3月を含め年内4回の利上げ観測がより強まり、潜在的なドル買い圧力が変わることはありません(表①参照)。

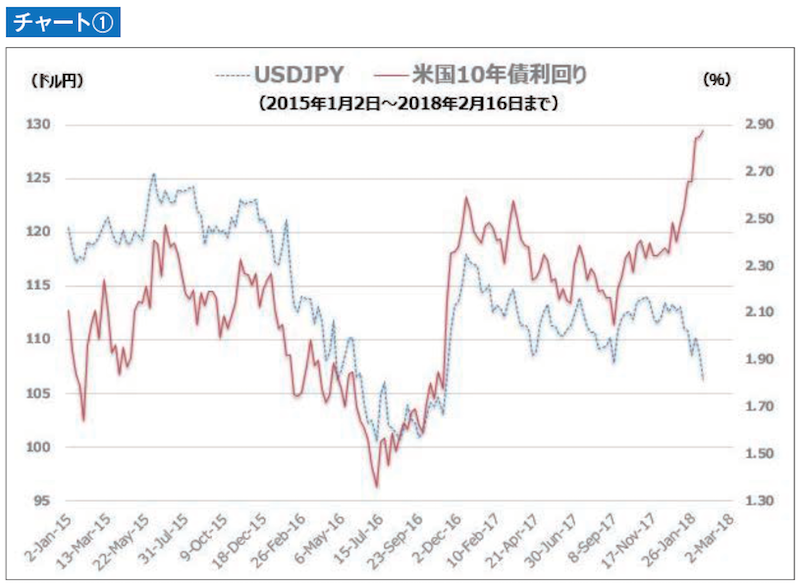

また、米連邦政府支出は3000億ドル積み増しされ、2019年会計年度の米予算教書では4.4兆ドルに拡大しています。米国の財政赤字の拡大が懸念され米金利は上昇圧力を強め、米10年債利回りは2月15日(木)に一時2.964%と3.0%近くまで上昇(チャート①参照)。落ち着きを取り戻していた米2年債利回りも再上昇の兆しを見せ、この面からも米金利の上昇懸念は強いものがあります。

一方の為替相場ですが、ドル円は105円台半ばまで一時下落し、他通貨でも円高傾向が強まるなど、今までの「株高=円安」「米金利上昇=日米金利差拡大で円安」のシナリオはどこへいったのでしょう。日米金利差の拡大傾向が続く中でドル円の円安シナリオは変調したのか。それとも一時的な幻の円高なのでしょうか?

円高の要因

多くの市場参加者は同じような疑問を持っていることでしょう。理由としては、

① テクニカル的要因(200日移動平均線を割り円高傾向を示唆)

② 拡大している円売りポジションの巻き戻し(シカゴIMM通貨先物市場では円ショート売りポジションは歴史的水準に拡大)

③ 米国の財政と経常収支の赤字拡大を懸念

④ トランプ大統領の保護主義的な通商交渉を懸念(2月12日に中国や日本、韓国などを念頭に、米国に対し極めて不公正な貿易慣行に従事していると見なす国に報復関税を課す考えと発表)

⑤ 1月24のムニューシン米財務長官の「ドルの下落歓迎」

これらの要因で円買い圧力が強まっているように思えてなりません。

円安の要因

日本国内を見れば、デフレ脱却を目指す黒田日銀総裁が再任され、金融緩和を訴える「リフレ派」の若田部早稲田大学教授や、異次元緩和政策の策定に関わった雨宮日銀理事が副総裁に就任することになりました。これにより既存の緩和策の続投が見込まれ、より日米間の金利差が拡大することは間違いないと思われています。

1月17日に米アップル社がレパトリ(本国への資金還流)税に絡む380億ドルの税支払いと、今後5年で米国内に300億ドルを投資する計画を発表するなど、米税制改革法案の可決による本国への資金還流税に絡み、大量のドル買い需要が一時話題になっていたことも忘れられません。

不安材料も消えず

直近の米国発のニュースで気になったものもありました。これらの資金の流れの変化が一過性のものなのか、今後も継続するのかを注意深く見守る必要もありそうです。

① EPFRグローバルのファンドフローデータを基にバンク・オブ・アメリカ・メリルリンチがまとめたリポートによると、世界の債券ファンドは2月14日までの1週間に史上5番目の規模の資金流出に見舞われ、流出額は全体で141億ドルとなり、高利回り債ファンドからは109億ドルが引き揚げ。投資適格級ファンドからも20億ドルが流出し、59週続いた流入のトレンドが途切れたとの報道がありました。

② 投資適格級の米社債ファンドから資金が大量流出。iシェアーズ・iBoxx米ドル建て投資適格社債ETF(LQD)から2月14日に9.21億ドルと、1日の流出額として2002年のファンド設定以来最大の資金が引き揚げられ、取引開始時の総資産に対する流出額の割合は2.7%と、金融危機後では最大との報道がありました。

③ 米高利回り債ファンドから63億ドル流出。リッパー・ファンド・フローズのデータによると、資金流出はこれで5週連続と過去最長。週間流出額としては、70億6000万ドルを記録した2014年8月以降で最も大きく、5週間の流出額は計150億ドル余り。同データは上場投資信託(ETF)やミューチュアルファンドも含んでいるとの報道でした。

\GogoJungleで売れ筋投資商品を探そう!/

ECBとBOEの金融政策も重要

欧州中央銀行(ECB)の早期資産購入終了の可能性と、イングランド銀行(BOE)の5月再利上げ期待にも注目です。欧州経済は強く、ECBは早い時期にガイダンスを変更し、9月まで延長した資産買い入れを終了させ、来年初めから利上げを開始するとの期待感が強まっています。

一方のBOEは5月の再利上げを強く示唆しており、これらの結果を受けたユーロ円やポンド円相場の影響も注視する必要がありそうです。

※この記事は、FX攻略.com2018年5月号の記事を転載・再編集したものです

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![私がグルトレ(グルグルトレイン)を好きな理由[鹿内武蔵]](https://fx-koryaku.com/wp-content/uploads/2020/08/shikauchi-fx-201912-1.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ