新型コロナウイルス蔓延で激変する世界を尻目に、為替相場はベタ凪状態が続いています。こういうときは、上がったら売り、下がったら買いのレンジ相場の逆張り戦略が有効といえます。きわめて狭い範囲で推移する各通貨ペアの上限・下限を見ていきましょう。急落中の新興国通貨の底値買いが有効かどうかも検証します。

ドル円は日足20日線から月足60か月線までが密集する異常な膠着相場で推移

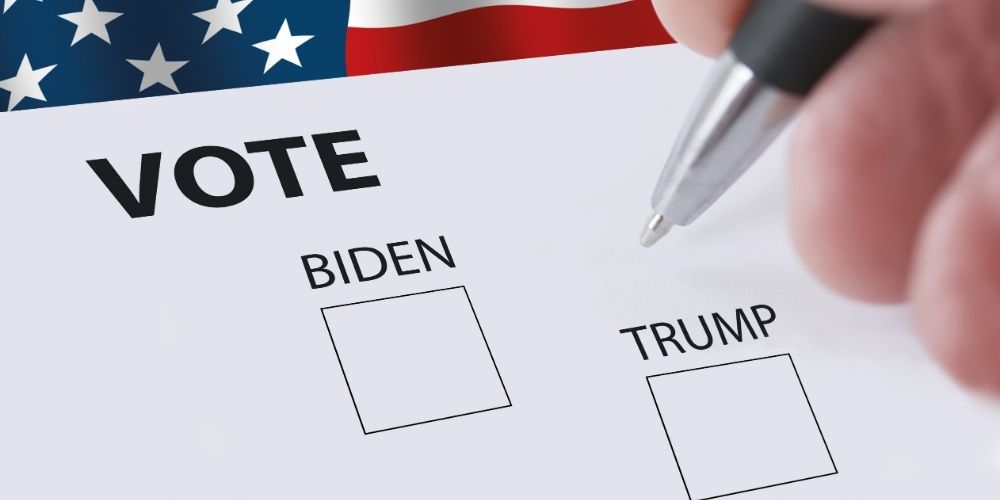

2020年11月の米大統領選に向けてトランプ氏には「強い逆風」が吹き荒れています。6月初旬の世論調査では、激戦区のミシガン州でのバイデン氏の支持率は55%と、トランプ氏の39%を大きく上回り、他の激戦区でも同様の結果が出ているようです。

「因果応報」とでも言うのでしょうか。新型コロナウイルスに始まって、人種差別に対する抗議デモやボルトン前大統領補佐官の暴露本など、トランプ氏にとっては悪材料が続いています。

まだ先の話だと思っていた米大統領選までは4か月を切ってきました。当初、「楽勝」と見られていたトランプ氏の再選も、最近のマスコミの論調は「苦戦」という言葉に変わっています。ひょっとしたら「バイデン大統領誕生」もあるかもしれません。

新型コロナウイルス感染の第2波も、より強く意識され始め、経済を早期再開したテキサス州では新型コロナウイルス感染症による入院者が過去最多を更新。フロリダ州の6月第3週の感染者増加率も週間ベースで過去最多になっています。

米連邦準備制度理事会(FRB)のパウエル議長は6月、半期に一度行われる議会証言で、「経済や雇用の回復の時期と力強さに関しては著しい不透明感が残っている」とし、景気の先行きに慎重な見方を示しています。

6月発表の米国雇用統計は、非農業部門雇用者数が大方の予想を裏切ってプラス250万人(失業率は戦後最悪の14.7%から13.3%まで低下)になりました。このビッグサプライズで、為替市場では1ドル110円に迫る「リスクオン」の流れが起こりましたが、その流れは今後、そう簡単に強まりそうもなく、日米の株価は調整が長引く可能性も出てきました。

従って、ドル円も106円台半ばでは底堅い動きを見せるものの、上値の重さもあり、再び110円に向かうには明確なドル高材料が必要かと思います。足元では日米金利差が0.7%程度しかなく、これまでのように「金利差」からドルが買われるといったドルへの支援材料もありません。唯一、NYダウなど株価の動きが「リスクオン/オフ」を決定する材料で、ドル円を動かすメインドライバーになっていると考えられます。

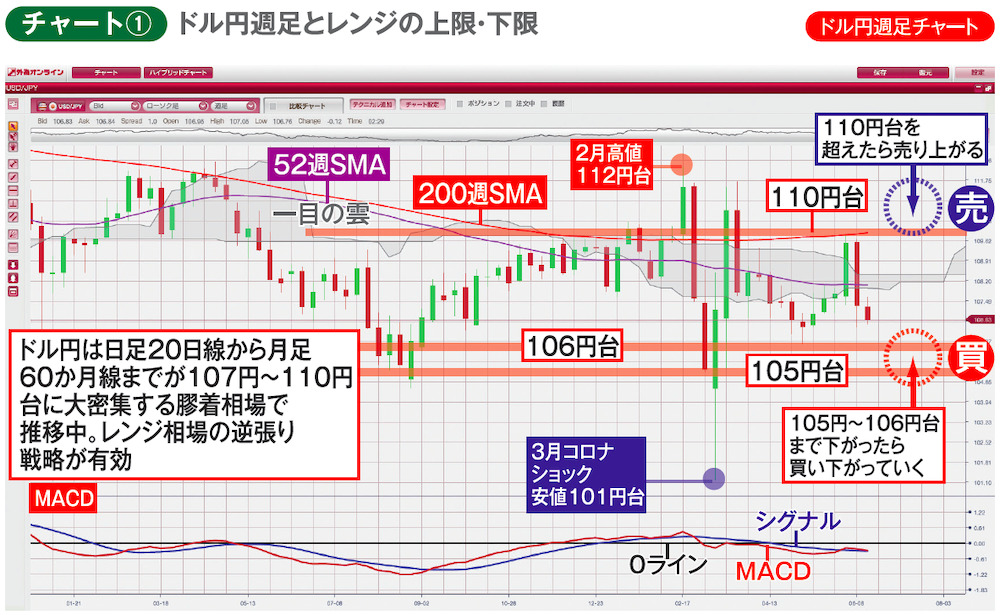

チャート①はドル円の2019年年初からの週足チャートです。新型コロナウイルス感染症で世界中が歴史上、稀に見る非常事態や新生活への適応を迫られている中、ドル円はまるで水を打ったような静けさの中にあります。

3月中旬、株式市場を襲ったコロナショックの大暴落で、一瞬101円台まで急落しましたが、その後は106円~110円台の狭いレンジ相場で終始しています。チャート上に表示した52週線は108円台、200週線は110円台と、長期・超長期の移動平均線も極めて狭い値幅内で、ほぼ横ばいで推移しています。

これはなにも週足に限った話ではなく、日足チャートの20日、60日線は107円台、120日、200日線は108円台でほぼ重なりあい、月足の24か月~60か月移動平均線も109円~110円台の狭い範囲に密集しています。つまり日足の20日線から月足の60か月(5年)線まで、短・中・長、さらに超長期の移動平均線がすべて107円~110円台に集結している異常な状態になっています。

/

外為オンラインで自動売買FX!!

\

120円売り、115円買いのユーロ円。スイスフラン円も逆張りがやりやすい

移動平均線の密集はその後、為替レートが上か下か、どちらかに大きく動く前兆シグナルといえます。しかし、その動きは少なくとも11月の米大統領選までは起こらないでしょう。そう考えると、この歴史的な膠着相場は少なくとも秋口までは続く可能性が高く、「1ドル110円~111円台まで上昇すれば売り上がってレンジ上限で反転下落するのを待つ。105円~106円まで下落すれば買い下がって、レンジ下限で反発上昇するのを待つ」というレンジ相場の逆張り戦略が依然として有効であるように思われます。

長期的なレンジ相場の形成はドル円だけではありません。チャート②は同じ2019年からのユーロ円の週足チャートです。直近では5月4日の週に1ユーロ114円台まで下落したあと、欧州各国のロックダウン解除や6月発表の米国雇用統計のポジティブサプライズを受けて反転上昇。124円台の高値をつけました。しかし、200週移動平均線に頭を押さえられ、反転下落に転じています。

注目すべきは今年に入って200週線の傾きがほぼ水平になっていること。これは200週(約4年間)の為替レートの平均値が124円台でまったく動いていないことを示します。52週線は右肩下がり、MACDも長らく0ラインの下で推移しているので、ユーロ円は長期下降トレンドと考えていいでしょう。しかし、その勢いは2020年に弱まり、為替レートは「ベタ凪」状態になりつつあります。

6月初旬の高値124円台到達でいったん上抜けた一目の雲を再び下抜けており、上昇トレンドへの転換に再度、挑戦するのは難しいように思えます。かといって52週、200週線の傾きからいって下降トレンドが加速するようにも見えません。そう考えると、ドル円同様、レンジ相場の逆張りが有効のように思えます。

すなわち、一目の薄い雲が位置する120円~122円台まで上昇すれば売りで入り、116円あたりまで下がったら利益確定。今度は115円~116円台あたりで小出しに買い下がり、反転上昇を待つという戦略が有効のようです。

先進各国の政策金利はコロナショックによる量的金融緩和のせいで、すべて、ほぼゼロに張り付いています。「通貨間で金利差がない」ことが、この横ばい相場の理由の一つといえるでしょう。

外為オンラインのスワップポイントを見てもドル円、クロス円とも売りのスワップポイントは-30~35まで低下しており、上昇した外貨をショートして、しばらく保有していても、スワップポイント負けを気にする必要はありません。

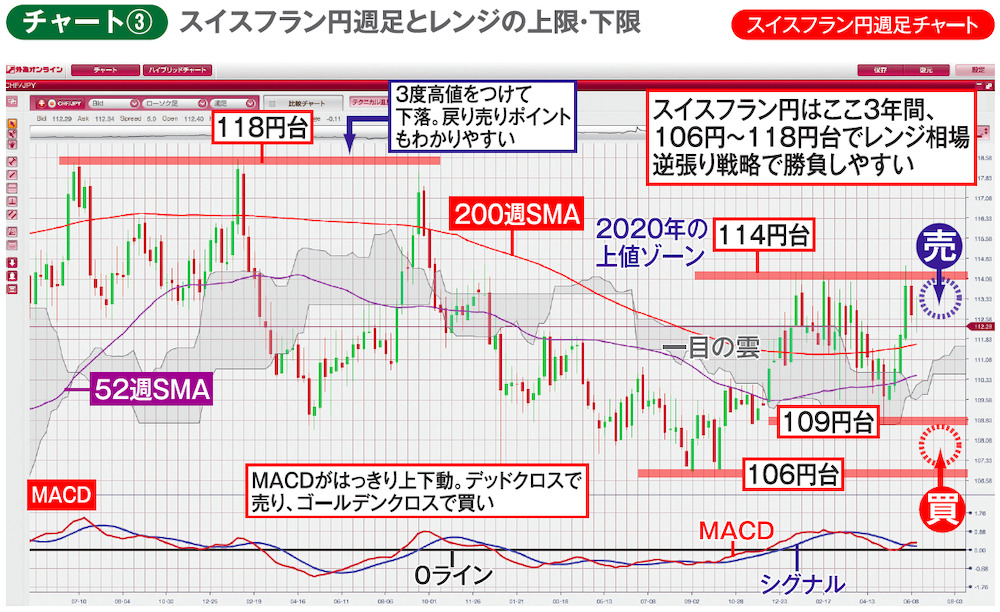

「上がったら売り、下がったら買い」という取引を繰り返すという意味では、同じリスクオフ時に買われやすいチャート③のスイスフラン円もターゲットとしては有力です。

同通貨ペアは2017年からほぼ3年間、安値106円台、高値117円~118円台の非常に狭いレンジ相場で推移しています。2020年に入ってからは、114円台が高値を阻む壁として機能しているので、そこまで上がったら売りで入る戦略が考えられます。

スイスフラン円は売りでスワップポイントがプラス、買いでマイナスになるので、売りで勝負するには好都合の通貨ペアです。スイスフランが同じ欧州通貨のユーロ、ポンドに連動しやすいことを考えると、「レンジ上限での売りはスイスフラン円、レンジ下限での買いはスワップポイントがマイナスではなく、ゼロのユーロ円、ポンド円」といったように、買いと売りで通貨ペアを変えてみるのも一つの考え方といえるでしょう。

横ばい相場の逆張り戦略は強いトレンドが発生しにくい通貨ペアのほうが有効です。そう考えると、同じ地域の通貨ペア、例えばユーロポンド、豪ドルNZドルをターゲットにするのもいいでしょう。

現状ではユーロ>ポンド、豪ドル>NZドルに傾いていますので、今後もレンジ相場が続く可能性が高いと考えるなら、ともにショートで勝負して下落を待つ戦略が有効かもしれません。

珍しくトレンドが出ているポンド豪ドル買いや新興国通貨の打診買いは有効か!?

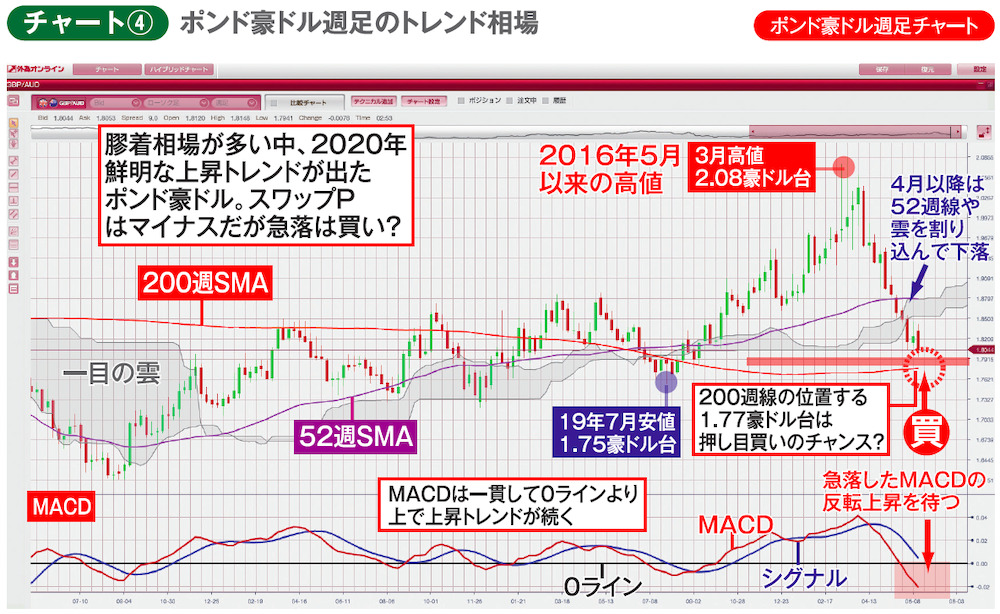

このように2020年のFXは、新型コロナウイルス感染症の蔓延で激変する世界とはほど遠いベタ凪モードに包まれています。では、トレンドが少しでも出ている通貨ペアはないのでしょうか? 週足チャートで探すと、チャート④のポンド豪ドルが、比較的トレンドの出ている通貨ペアといえます。

ポンド豪ドルは、2019年7月安値の1ポンド1.75豪ドル台から上昇を続け、コロナショックに見舞われた3月中旬には、2.08豪ドル台の高値をつけました。この高値は2016年6月に英国のEU離脱が決定する直前の5月につけた高値を約4年ぶりに超える水準でした。

しかし、そこからは英国の新型コロナウイルス感染者増と歩調を合わせるかのように下落。現在は1.77豪ドル台に位置する200週線の少し上で推移しています。52週線はすでに割り込み、MACDも0ライン割れしましたが、ここから下降トレンド入りして大きく下げるようにも見えません。長期的には上昇トレンドが続いているので、スワップポイントはマイナスになりますが、1.77豪ドル台でロングポジションを取ってみるのも、面白いかもしれません。

「はっきりしたトレンドが出ている」という意味では、いまだに新型コロナウイルスの感染爆発が続く新興国通貨のトルコリラ円、南アフリカランド円、メキシコペソ円の下降トレンドほど鮮明なものはありません。ただし、新興国通貨をショートするのはマイナスのスワップポイントを考えるとお勧めできません。

チャート⑤は南アフリカランド円の週足ですが、右肩下がりの52週線に頭を押さえられる形で下降トレンドが続いてきました。2020年2月後半からは急落モードに入り、4月最終週には5.5円台の安値をつけています。

現状はそこから反転上昇して、6月第1週には6.4円台まで上昇。MACDとシグナルのゴールデンクロスや52週線からのかい離幅の拡大を考えると、6円台で買って7.5円台までの戻りに期待する逆張りも考えられないことはありません。

「ここまで下がったら損切り」と覚悟を決めて買いで入ることも考えられますが、まだ新興国の新型コロナウイルス感染爆発が続いている現状では、依然として下落リスクは高いといえるでしょう。

ただ、南アフリカランド円、トルコリラ円、メキシコペソ円ともに月足チャートで見ても史上最安値圏にあるのは事実です。新興国の新型コロナウイルス感染拡大がある程度終息し、経済の先行きが多少明るくなれば、もはや金利がなくなった先進国からのマネー流入による一時的な上昇に期待できるかもしれません。

不気味に静まり返った為替市場ですが、大きく動くとすれば11月の米大統領選以降になりそうです。ただし、これだけ世の中を騒がせているトランプ大統領時代ですら、「歴史的」といっていい膠着相場が続いてきたわけですから、バイデン大統領になったからといって、急に大きな値動きが出るようにも思えません。

この膠着相場はいつ終わるのか? 終わったあと、ドル円、クロス円は上に行くのか、下に行くのか? コロナによる世界的な不況が長引けば、円高が進みそうにも思えます。しかし、コロナショックという歴史に残る危機の襲来でも、ドル円は1ドル100円割れしませんでした。膨らむ日本の財政赤字や少子高齢化による国力の衰えもあって、今後はゆるやかな円安トレンドに大転換する可能性もないとはいえません。

とはいえ、上か下かの疑問には、まだお答えする必要はないでしょう。為替レートのレンジ相場は少なくとも夏場を過ぎ秋口に入るまでは続きそうだからです。

※この記事は、FX攻略.com2020年9月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

/

外為オンラインで自動売買FX!!

\

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!![目からウロコ?FXの魅力の本質を理解しよう~なぜ誰も語らない? FXの優位性~[いいだっち先生]](https://fx-koryaku.com/wp-content/uploads/2020/03/iidatchi-201912-1.png)

![私が参考にしているFX情報源[田向宏行]](https://fx-koryaku.com/wp-content/uploads/2020/08/tamukai-fx-201706-1.png)

![川崎ドルえもん流 時間統計論|第4回 月足予測4月編[川崎ドルえもん]](https://fx-koryaku.com/wp-content/uploads/2020/06/kawasakidoruemon-202005-1.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ