ユーロドルの弱気転換は大台到達の達成感も一因

本稿が読者の皆様の目に留まる頃、欧米における新型コロナウイルスへの感染再拡大に、果たして歯止めは掛かっているだろうか。むろん、歯止めが掛かっているとすれば、それは再び厳しい営業規制や行動規制を広範に実施した結果であると考えられ、そのマイナスの影響はいずれ確実に明らかなものとなろう。

本稿執筆時、英国やフランスの新規感染者数は過去最多を記録している。すでに、両国の大都市部では一部の飲食店の営業時間を制限するなどの措置を講じ始めており、これは「いつか来た道」でもある。当然、各国・地域の景気の先行きが案じられることとなり、製造業や非製造業の購買担当者景気指数(PMI)なども悪化する。

実際、9月のユーロ圏の総合PMIは前月比マイナス1.8ポイントの50.1となり、4月以降の回復ペースは一旦途切れた。そして、こうした現実を横睨みしながら9月初旬以降、執筆時までのユーロドルは弱気のトレンドに転じている。

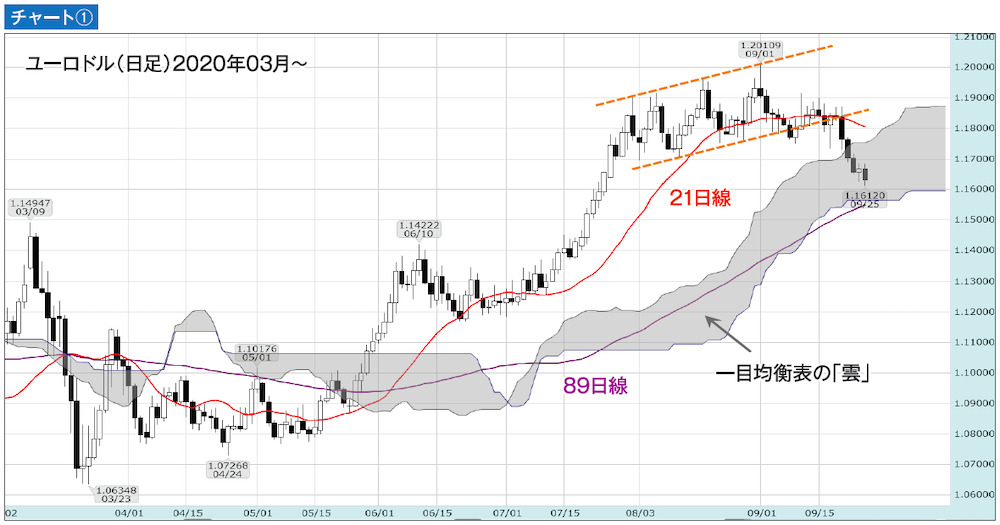

チャート①に見るように、9月半ば過ぎまでは21日移動平均線(21日線)や1.1800ドル処を挟んでのもみ合いが続いていたが、9月21日以降は21日線や7月下旬頃から形成されていた「上昇チャネル」の下辺をクリアに下抜けて、その翌日には一目均衡表の日足「雲」の中に潜り込む格好となった。

さらに、その後も重要な節目の一つと見られていた1.1700ドル処を下抜けるなど弱気の展開が続く。ユーロドルは3月安値から9月高値まで2段上げを演じたわけだが、2段目の起点となった6月安値から9月高値までの上げに対する38.2%押しの水準をも下回った。よって、当面は50%押しの水準=1.1590ドル処や日足「雲」下限、89日移動平均線(89日線)などの水準が下値サポートとして機能するかどうかが焦点となろう。

前回更新分の本欄で、ユーロドルについて「一時的に1.20ドル台に乗せる場面はあったものの、ほどなく押し戻されるような格好となり、むしろ余計に上値の壁として意識される度合いが増したようにも思える」と述べたが、実際、この「1.20ドル台に一瞬乗せてから急反落」のインパクトは相当に大きかった。

思えば、ユーロドルが1.20ドル台に乗せる過程では、ユーロロングのポジションが過去最大の水準にまで積み上がっていた。つまり、いつポジション解消の動きが大掛かりに生じてもおかしくはなかったわけであり、そうした状況下での「大台乗せ」に伴う達成感は、利益を一旦確定するための大きなカタリストとなったのであろう。重要なポイントであり、今後の参考としたい。

年末までの不確実性は高く少々ボラタイルな展開も

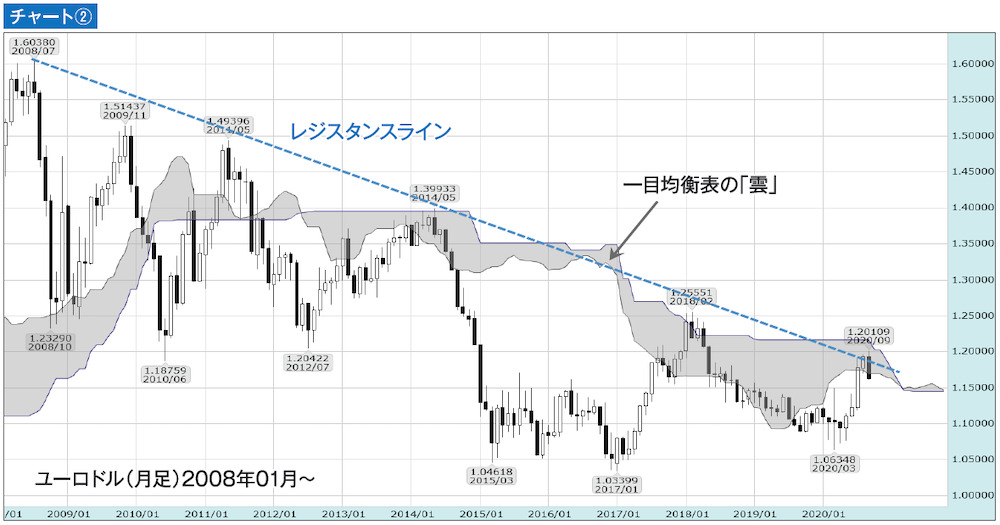

前回更新分の本欄では、ユーロドルの2008年7月高値や2014年5月高値、2018年2月高値などを結ぶ長期レジスタンスラインや一目均衡表の月足「雲」の存在に注目し、同ラインや「雲」上限の水準が「上値抵抗として強く意識される可能性がある」とも述べた。

そして、結果的に執筆時点においては前記の長期レジスタンスラインや月足「雲」上限の存在が一段上げの勢いを削ぐプレッシャーとして重くのし掛かった格好となっている。なお、月足の「遅行線」が月足ローソクの位置するところをクリアに上抜けられなかったという点も見逃せない。

チャート②でも確認できるように、実際には上値抵抗と目される水準でピタリと上昇が止まるわけではなく、一旦は抵抗水準の上抜けにトライしたケースというのも散見される。しかし、俯瞰してみれば十分に上値抵抗として機能したという受け止めになろう。

いつも述べていることだが、やはりチャートフェイスから受ける視覚的なインパクトが投資家心理に少なからず作用するということは、決して軽視できない事実であると思われる。ことに、他の通貨ペアよりも取引額が格段に大きいユーロドルの値動きは「テクニカルに忠実であることが多い」ということも再認識しておきたい。

もちろん、重要な節目であればこそ、それをクリアにブレイクした場合には、そこから一気に強気の大相場へと発展する可能性が高いということも事実である。現状のユーロにそこまでの「実力」が備わっているかどうかという点は冷静に考察する必要もあるが、なおも市場には強気の見方も根強くある模様である。

なにしろ、米大統領選の結果に対する市場の反応はまったく未知数であるし、選挙結果が僅差に留まった場合には、あろうことか勝負の決着が連邦裁判所での法廷闘争に委ねられる可能性もあると伝わる。むろん、想定よりも早い段階で新型コロナウイルスに対する治療薬や治療法、ワクチンなどの有効性が認められることとなる可能性だってないとは言えない。

いずれも、すべて未知数のものばかりであり、場合によっては相場環境を一変させるだけの強力なインパクトを有する。不確実性が高い状況であるだけに、相場のボラティリティも高まりやすい。これから年末あたりまでの外国為替相場は、大きく揺れ動く波乱含みの展開となる可能性もあると心得ておく必要はあろう。

米実質金利の低下一服で一旦はドル買いの流れ

そもそも、足下のドルにさほどの「実力」が認められるわけでもない。その意味からすれば、当面のユーロドルの下値も自ずと限られたものになる可能性は十分にあろう。

冒頭で触れたように、執筆時点においては米国でもコロナ感染の再拡大が加速しており、それは欧州に比べればマシという程度のものである。まして、待望の追加経済対策を巡る与野党の協議は今のところ(執筆時点)暗礁に乗り上げており、場合によって経済対策の実施は大統領選以降となる可能性もあるとされる。万一、選挙の勝負の決着が遅れれば、米政治の混迷長期化がドル安の流れを呼び込む可能性もないではない。

また、9月初旬からは米株価も全体に調整含みの展開となっている。むろん、米株価については一頃の急激な上げに対する「当然のスピード調整」といった側面もあると見られ、一過性のものと見る向きも少なくない。まして、調整の先導役となったIT・ハイテク株にあっては、むしろコロナ禍が業容拡大の追い風となっているようなところもある。

ただ、ここにきて米国の実質金利の低下が一服し、足下で底入れ感が出ていることも見逃せない事実ではある。実際、米国の実質金利(10年)は、9月初旬にマイナス1.0%を超える水準にあったが、執筆時点ではマイナス0.9%台前半の水準までマイナス幅を縮めている。それは、確かに米株価を調整含みにさせる一因ともなるが、同時に金など貴金属の価格を弱含みにさせてもいる。

その背景には、一頃までの「米実質金利低下を手掛かりとしたドル売り」が一服し、徐々にドル買いの流れが強まっていることもある。実際、執筆時のドルはユーロに対してのみならずポンドや豪ドルなどに対しても強含みで推移し始めている。

つまり、目下は全体的なドル高の傾向が貴金属価格の重荷にもなっており、結果として豪ドルなどの資源国通貨や新興国通貨などをも弱含みにさせているわけである。

そこで当然、ユーロ円や豪ドル円などのクロス円も弱めの基調となっているわけだが、そのわりにドル円の方には比較的底堅い印象がある。

ドル円の値動きは限定的。当面は豪ドル円に要注目

それは、一つにドル円が9月下旬に一時104円割れ寸前のところまで下押したのにも拘らず、104円処には強烈な買い需要が控えていたため、そこから一気に切り返したという事実が関わっているものと見られる。

ある意味で、これは前述した「ユーロドルの1.20ドル台乗せからの急反落」と似たようなところがあると言えるだろう。むろん、米実質金利の低下一服に伴うドル買い復活という要素が最も強いわけだが、同時にユーロドルもドル円も、ともに重要な節目水準に一旦到達したことが基調転換の契機になったという部分も小さくないはずである。

むろん、総じてリスク回避ムードが全体に強まる場面ではドル買いの流れが強まりやすい。そうした場面では、同時にリスク回避の円買いニーズも強まりやすくなるわけだが、ドル買いと円買いのどちらが勝るかは、やはり実質金利の動向に委ねられるところが大きい。繰り返すも、目下は米実質金利がマイナス幅を縮めていることから、円買いよりもドル買いの方が優勢になりやすいと考えることもできる。

また、9月初旬以降は米株価が調整局面入りしているにも拘らず、日本株の方は全般に堅調な推移を続けている。これも重要な要素と言えよう。つまり、日本株の動きを見ている限りにおいて市場のムードはリスク選好的なのである。

加えて、一頃は正の相関が強かった日経平均株価と豪ドル円の連動性が足下で低下しているということも実は見逃せない。実際、9月半ば以降は豪ドル円の下げが少々きつくなっている一方で、日経平均株価は高止まりの状態を続けている。そのことと豪ドル円の下げに対してドル円が連れにくくなっていることとの間には一定の関係性があると見ていいのではないか。

なお、執筆時の市場ではオーストラリア準備銀行(RBA)が10月の政策会合で利下げに踏み切るとの見方が急速に広がっている。結果、利上げが行われれば一旦は「材料出尽くし」となる可能性もあるだろうし、仮に利下げが見送られれば素直に買い戻しの動きが強まる可能性が高い。

今しばらくドル円の値動きが限定的なものに留まるとするならば、あらためて豪ドル円と向き合ってみるというのも一手ということになろう。

※この記事は、FX攻略.com2020年12月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

![これからの外国為替場の行方 第128回(FX攻略.com2020年12月号)[田嶋智太郎]](https://fx-koryaku.com/wp-content/uploads/2021/01/tajima-202012-1.jpg)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ