明らかにいえること

為替相場はいろいろな要因で動きます。前回、見てきたのは従来の変動要因です。

相場である以上は短期的な需給がものをいいますし、通貨の価値はその付加価値ともいうべき金利の動向によっても変動します。

そして、金利の変動を予測するための手段として経済指標なども、将来を占うためにも重要視されてきました。あとは政治家や官僚といった要人の発言です。

昨今のアベノミクスのように、明らかな政治的な意図をもっての相場展開においては、その重要性はなおさら高まることとなります。

しかし、実際にはこのような為替相場へのアプローチでは説明のつかない状況が増えてきました。それは、今世紀に入ってから顕著な傾向となって現れています。

それがインターネットの普及と期を一にしているので、IT革命によって相場の性向が変わってしまったのだという人もいます。

でも明らかにいえるのは、マーケットのリスク許容度に対して、より大きく相場が振らされるようになったということです。

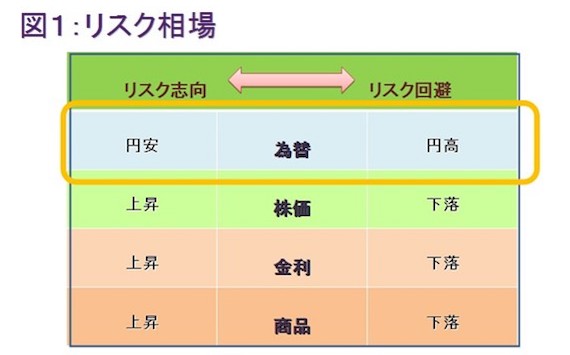

リスク相場

最近は、リスクオンとかリスクオフという言葉でマーケットの解説がなされることが多くなりました。これはリスク性の高いもの、代表的なものは株価ですが、連動性が高まってきたことを意味します。

株価が高くなれば、それにツラれるかたちで為替相場においても円安が進むということになります。

原因と結果が逆でも良くて、何らかの要因で為替相場において円安が進めば、株価も上昇しやすい環境になるのです。

なぜ為替相場で日本円が売られるのかというと、主要通貨のうちで比べてみても、日本円は安全でリスクの低いものとみなされているからです。つまり、リスク性の高い株価や原油価格に対しては対極にあるとみなされているわけなのです。

通貨ペアで考えると、一方に日本円が含んでいるものをクロス円といいますが、リスク上昇局面では円売りがかさんで、クロス円は上昇することになります。

反対に株価下落のようなリスク下降局面では、クロス円の値段は下がり、円は買い戻されることになります。

リスクの少ない通貨という意味では、スイスフランも同様なのですが、先年のスイス中銀による「無制限介入」のために、「ユーロ/スイス」が官制相場になってしまっていますので、素直にマーケットの変動を受けなくなりました。

そのため、リスク回避通貨としての地位を失ってしまい、日本円だけがリスク回避の矛先に立っている状態になっているのです。

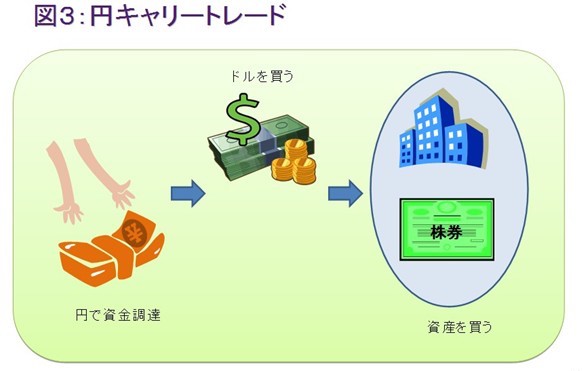

キャリートレードの実像

今ではもう騒がれなくなりましたが、2005年あたりから語られはじめたのがキャリートレードでした。グローバルキャリートレードとか、円キャリートレードといわれました。

このキャリートレードがリスク相場を説明するのに理屈がかなっていて便利だったから、もてはやされたという一面が強かったのでしょう。

キャリートレードは、リスクという観点から日本円やスイスフランが選ばれたわけではなく、当時にいたっては、金利が安いというのが理由でした。

海外勢がメインのプレーヤ-となっているというのがミソなのですが、外人が金利の安い日本円などでファンディングし、その円を必要な外貨、たとえば、米ドルやユーロなどに交換して目的の投資物件を買うというスタイルです。

したがって、アメリカや欧州で土地や株価などが値上がりするときは、その元となっている日本円は売られて値下がりするという理屈です。

確かに結果として、このような投資手法になってしまったという例はあるにはあるのでしょうが、よく考えてみると、これほど危険な投資はありません。

とくに、短期的な損益を気にすることで有名なヘッジファンドなどが積極的に取組むとは思えない面があります。

というのは、円ショートという巨大な為替リスクにさらされることになりますし、彼らであれば当然のごとく、為替リスクをヘッジしてくるでしょう。

ヘッジをするということは、為替相場に対してはニュートラルであるということを意味しますし、円安が進むということもありえないわけです。そして事実、そのような投資を見たことがないというのが、多くのファンドマネージャーたちの見解になっているようです。

実際には、円の金利が跳ね上がっても、キャリートレードだといっていた相場展開は続くものと考えるのが妥当のようです。

リスクの高まり

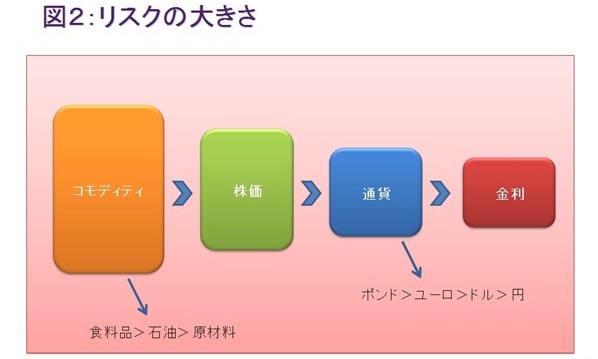

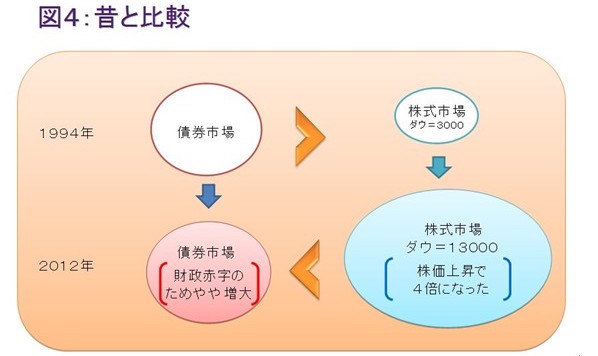

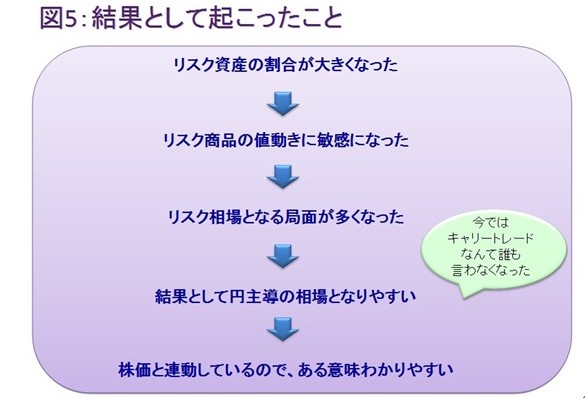

理由がどうあれ、相場展開がリスクの動向にかかってくる局面が多くなってきたのは事実です。ここ10年、20年で大きく環境が変わったことといえば、米国や欧州の株価が大きく上昇したことが挙げられます。

ダウ平均株価ですべてを物語るのは無理があろうかとも思われますが、簡単のためダウ平均株価で見ていきますと、1994-95年までは、レベルは2000ポイントから4000ポイントの間をいったりきたりしている時代でした。

それが1996年には6000ドルまで到達し、当時のFRB議長であるグリーンスパン氏が「根拠なき熱狂」といったのは記憶に新しいところです。

2000年を前にしたITバブルの時代には、ついに1万ポイントを越えてきました。つまり、株価は2倍以上になったわけです。そして結果的には、株の時価総額も2倍から3倍になりました。

リスクの大きさで比較しやすいのが株式市場と債券市場です。この間も債券市場の規模は確かに増大してはいますが、株式市場のように倍にもなっていません。その分だけリスク性の高いものの存在感が高まったことになります。

当時もリスク相場になることはあったのでしょうが、やはり、株式市場の規模が小さくて、それがダイレクトに為替相場に連結するポーションが少なかったと解釈するのが無理のないところでしょう。グローバルキャリートレードなどではなかったのです。

最近のように、ダウ平均が1万4000ポイント台にもなってくると、ますますリスクによる相場展開の部分は無視できなくなってきます。

逆にいうと、つい最近まで重視されてきた変動要因の価値が相対的に目減りしてきたということにつながるのです。

\GogoJungleで売れ筋投資商品を探そう!/

見るべきもの

そういうわけで、1日24時間のなかで、世界のどこかで必ず株式相場はオープンしています。その株価に振らされてばかりいるのが、ここ10年の為替相場のあり方になっています。

往年の為替ディーラーたちは経済指標やビッグプレーヤ-の動きばかりを気にしていましたが、現在ではもうそれだけでは通じません。

極端にいうと、為替相場に向かう際には、マザーマーケットで取引されている株価の動向だけを眺めていればよいのだともいえるわけです。

ちなみに、最近の日本時間のマーケットでは、日経先物と「ドル/円」の相関がかなり強まっています。

アバウトですけれども、「ドル/円」10ポイントで日経先物20円分動くというのがザックリとしたところです。「ドル/円」が朝から50銭も上昇すれば、その円安分を反映して日本株も上昇し、日経平均株価は100円幅も上がろうというものです。

思い出してみれば、去年の11月中旬に始まったともいえるアベノミクスでは、当初の「ドル/円」レートは79円台でした。それが3月の雇用統計の発表時には96円台まで上がりました。その値幅は17円。

日経先物は8700円レベルだったのが、1万2400円まで上がったのですから、3700円の上昇です。ほぼこの比率と一致する動きとなっています。

あまりにも一致し過ぎて、日本株をもつのも、「ドル/円」をもつのも同じリスクとなっている状態です。(月刊FX攻略.com 2013年6月号掲載)

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ