ファンダメンタルズ(分析)を体系的に学ぶことができる当企画。いよいよ今回はその集大成として、米国の金利動向を利用して為替相場を予想する方法に迫ります。2017年11月21日時点での金利水準を基に、相場観を組み立てるテクニックを解説していただきます。

※この記事は、FX攻略.com2018年2月号の記事を転載・再編集したものです

【FXトレーダーのための「大人の経済」基礎講座[雨夜恒一郎]】

・第1回 ファンダメンタルズのきほん

・第2回 金利のきほん~前編

・第3回 金利のきほん~後編

・第4回 金利動向から為替相場を読む

・第5回 伝統的金融政策と非伝統的金融政策

・第6回 米国経済指標の攻略法〜ソフトデータで先を読む〜

・第7回 インフレとデフレは結局どちらが「買い」なのか?

・第8回 株式市場と為替市場の関係を理解する

市場の金利予想を把握することが大切

2017年はトランプ政権の発足に始まり、北朝鮮問題、日本の衆院解散、米国のハリケーン被害などさまざまな材料が出ましたが、結局のところ、市場の最大の関心事は米国の金融政策の動向であることに変わりはありませんでした。

米連邦準備制度理事会(FRB)が市場の予想以上に利上げをすれば、ドルは上昇しますし、利上げ幅やペースが市場の期待を下回れば、ドルは下落するのです。したがって、市場がいつどのくらいの利上げを期待しているかを把握し、実際の利上げペースが市場の期待を上回るか下回るかを予想すれば、しっかりした相場観=大局観を組み立てることができます。

・米国の利上げペース>市場の期待⇒ドル上昇

・米国の利上げペース>市場の期待⇒ドル下落

市場の金利観やその変化は、シカゴ・マーカンタイル取引所(CME)で取引されているFF金利先物の動向から知ることができます。FF金利先物は、市場が予想している金利水準を100から引いた価格で建値されています。例えば、2018年12月のFF金利先物が98.275で取引されているとすると、これを金利に直すと100−98.275=1.725%です。つまり市場は来年末のFF金利の水準を1.725%と予想しているわけです。

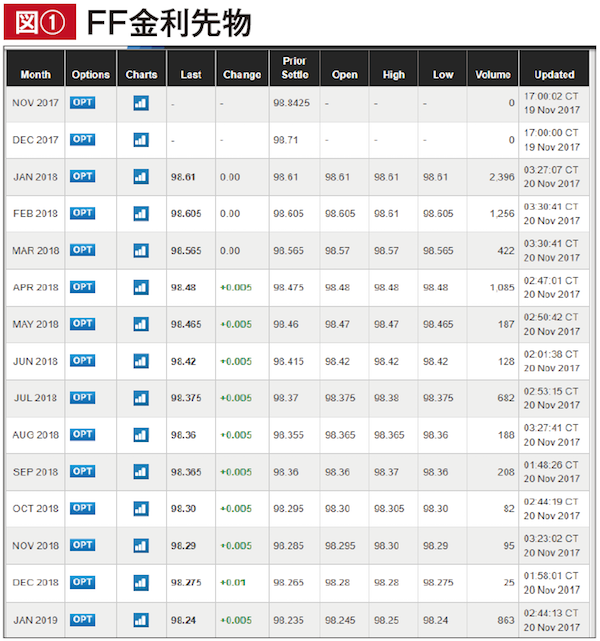

FF金利先物は直近から3年先までの限月が取引されており、CMEのウェブサイトでほぼリアルタイムの価格を見ることができます。図①は2017年11月20日時点のFF金利先物相場のテーブルです。一番左の列の「Month」が限月になっています。

http://www.cmegroup.com/trading/interest-rates/stir/30-day-federal-fund.html

このテーブルの左から4番目の「Last」という列にある数値が最新の価格で、100からこの価格を引けば、市場が将来どのくらいの利上げを予想しているかが簡単に分かるようになっています。例えば、2018年12月の価格は98.275ですから金利に直すと1.725%。これは現在の1.00−1.25%から2回目の利上げにあたる1.50−1.75%のミッドレートである1.625%を少し上回っていますから、市場は来年12月までに2回プラスαの利上げを予想していることになります。

また、このテーブルの3番目の列にある「Charts」というボタンをクリックすると、その限月のFF金利先物のチャートが表示されます。これを見れば、市場の金利観が過去から現在までどう変化してきたかが視覚的に分かります。

図②を見ると、FF金利先物2018年12月限月は7月から9月にかけて上昇していましたが、9月上旬から急激に下落していることが分かります。先物価格が下落しているということは、予想されている金利水準が上昇していることを意味します。つまり、市場の金利観は9月上旬に「金利先安」から「金利先高」に転換したわけです。

この影響を受けて、ドル円相場も9月上旬につけた年初来安値107.30円近辺から、114円台まで大幅に上昇しました。図②のチャートを見れば分かる通り、金利動向は為替相場と比べて不規則な動きが少なく、動き始めると一方向に動く傾向があります。したがって、金利動向の変化を正しくキャッチできれば、今後の為替相場の方向性をかなり高い確率で予測することができるのです。FF金利先物のトレンドに重要な変化が現れたときは、為替相場も潮目を迎えた可能性が高いと思って結構です。

・FF金利先物が下落=金利先高観=ドル上昇

・FF金利先物が上昇=金利先安観=ドル下落

ドットプロットチャートとは?

市場の金利観とは別に、FRB自身も金利見通しを持っています。米連邦公開市場委員会(FOMC)メンバーが今後のFF金利をどう予想しているかを知るには、FOMCの付属資料(Projection Material)に掲載されているメンバーの金利予想「ドットプロットチャート」が便利です。

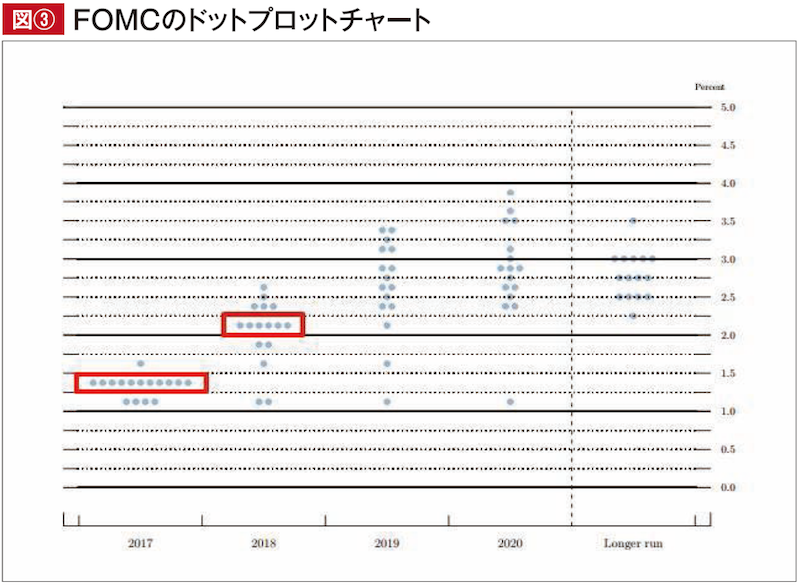

図③は今年9月のFOMC時点におけるドットプロットチャートで、一つの点(ドット)がメンバー一人の予想を意味します。これによると、2017年末はメンバー16人中11人があと1回の利上げ(1.25−1.50%)が適切と見ており、2018年はさらに3回の利上げ(2.00−2.25%)が適切との見方が16人中6人で最多だったことが分かります。

https://www.federalreserve.gov/monetarypolicy/fomccalendars.htm

FOMCメンバーの標準シナリオによると、FF金利は2017年末に1.25−1.50%へ、2018年末には2.00−2.25%まで上昇する公算が大きいということです。2019年になるとだいぶばらつきがあり、2.75%あたりを中心に2.25%から3.5%のレンジにドットが分散してプロットされています。米国経済の専門家集団であるFOMCメンバーといえど、先に行くほど予測はばらつきが出てくるということですね。

このドットプロットチャートは3月・6月・9月・12月のFOMCで公表されますので、必ずダウンロードして前回と比較するようにしましょう。そうすればFOMCメンバーの金利観やコンセンサスの遷移が理解できるようになるでしょう。

FF金利先物とドットプロットチャートの比較

では市場参加者と当局の見方を比べてみましょう。前述の通り、FF金利先物市場は2018年末の金利水準を1.725%と予想しています。図①には出ていませんが、同じ日の2019年末は98.08、つまり1.92%という予想でした。これはFOMCメンバーのコンセンサスである2018年末2.00−2.25%、2019年末2.75%前後と比べるとかなり控えめです。つまり市場はFOMCメンバーが適切と見る水準までの利上げは困難と予想しているわけです。

もしもFOMCメンバーの予想の方が正しければ、FF金利先物市場が今後ドットプロットチャートにサヤ寄せしていく形で金利先高観が強まっていき、それに伴ってドルも上昇していく可能性が高くなります。2017年の秋は、FOMCメンバーから12月利上げのシグナルが積極的に発信され、それまで利上げに懐疑的だった市場の見方が誘導された局面でした。だからこそこの時期にドル円は底を打って上昇に転じたのです。

逆に市場の予想の方が正しければ、ドットプロットチャートは今後徐々に下方修正されていき、それに伴ってドルは下落していく可能性が高くなります。いずれにせよ、ドットプロットチャート(FOMCの見通し)とFF金利先物(市場の見通し)に乖離がある場合、ドルは潜在的に大きな変動余地=われわれにとっての収益機会を持っていることになります。

CME提供の便利なツール「FedWatch Tool」がさらに進化

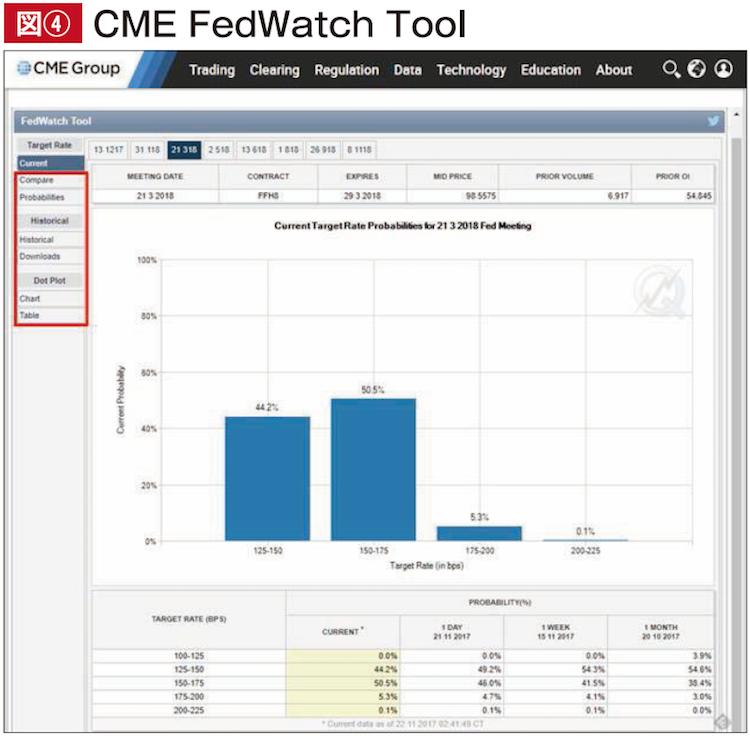

さらにCMEが提供している「FedWatch Tool」というウェブサイトは、年8回あるFOMC会合で、利上げ(または利下げ)が何パーセント織り込まれているかを自動的に計算してくれる非常に便利なツールです。図④はFF金利先物が織り込む3月の金利分布を示したものです。棒グラフを見ると、12月に続いて2度目の利上げ(1.50−1.75%)がある確率が50.5%であることが分かります。5.3%とわずかではありますが、3度目の利上げ(1.75−2.00%)も織り込まれ始めています。

http://www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html

そして下の方にある表を見ると、それぞれの利上げの確率が1か月前から上昇していることが分かります。このように、金利観が急激かつ大幅に変化しているときが、潮目が変わる「相場の急所」となることが多いのです。大きなイベントや重要経済指標の後はこの確率の変化を常にチェックしておくことをお勧めします。

・FF金利先物が織り込む利上げ確率が急上昇⇒ドルは上昇へ

・FF金利先物が織り込む利上げ確率が急低下⇒ドルは下落へ

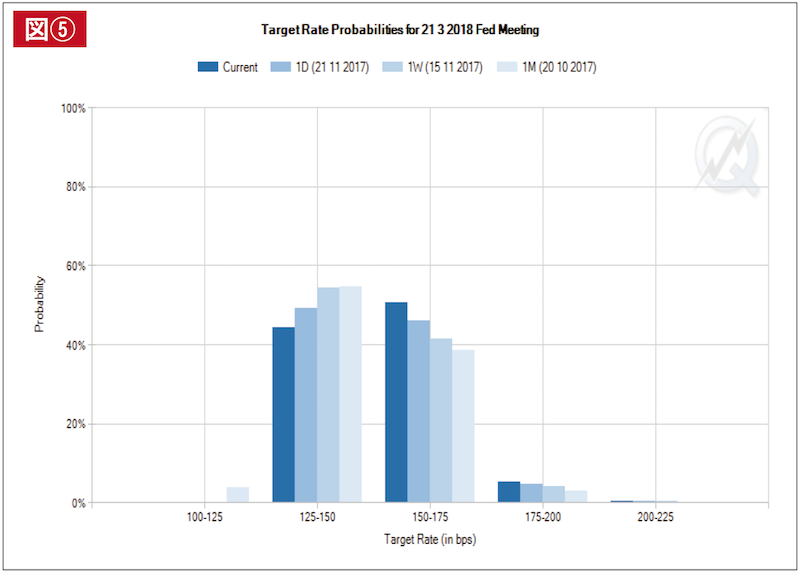

そしてこのFedWatch Toolですが、実は日々進化しており、便利な機能が続々と付け加えられています。図④をもう一度見てみましょう。左上の赤線で囲った部分に「Compare」というボタンがあります。これをクリックすると、図⑤のようにそれぞれの確率が1か月前、1週間前、1日前からどのように遷移したかがビジュアルで分かるようになっています。この確率が大きく動いたときは、相場の潮目が変わったときと捉えることができます。

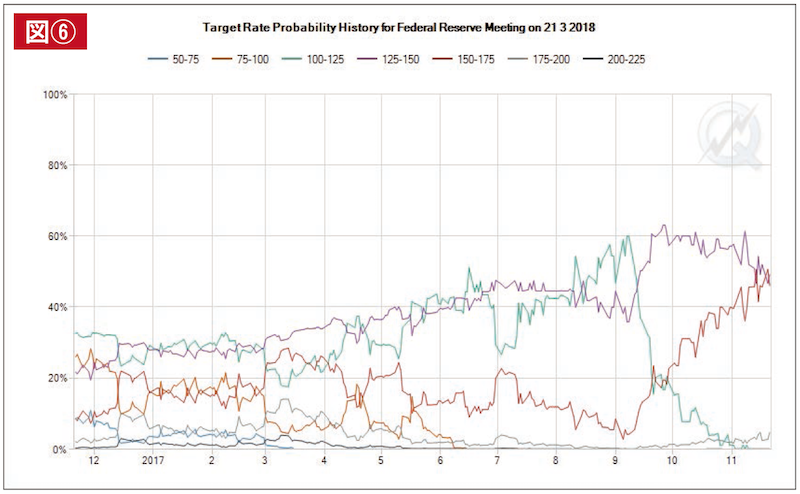

さらにその下の「Historical」をクリックすると、図⑥のようにそれぞれの確率の変化を過去1年分の折れ線グラフで見ることができます。これを見れば市場心理がいつ大きく変化したかが一目瞭然です。「Download」をクリックすると、これらのデータをCSV形式のファイルでダウンロードすることができます。また右上にある「PDF」のアイコンをクリックすると、表示されているページをPDF形式のファイルで保存することができます。そして最近は何と、日本語にも対応し始めたようです。右上にある言語メニューから日本語を選択すると、このサイトの説明や使い方を日本語で読むことができます。

この他にも、ここに書ききれないほどさまざまな機能が備わっており、ますます便利で有用なサイトとなっています。ぜひこのFedWatch Toolを使いこなして、米国金利動向に明るくなっていただきたいと思います。

\GogoJungleで売れ筋投資商品を探そう!/

中銀イベントはチャンスかリスクか

FOMC会合に限らず、主要国の中銀会合は為替相場に極めて大きな影響を及ぼす最重要イベントといっても過言ではありません。したがって市場参加者は、自分が手掛ける通貨ペアに関係する中銀イベントの日程を常に頭に入れ、勝負するのか勝負を避けるのかをあらかじめ決めておかねばなりません。

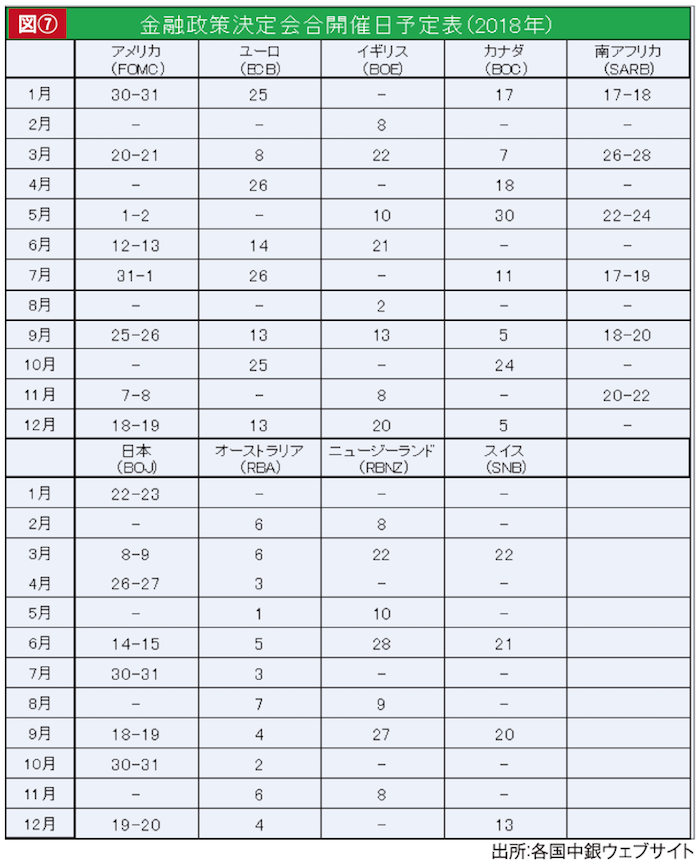

参考までに、図⑦は筆者が毎年作成している各国の金融政策決定会合開催日の予定表です。もし勝負をするのであれば、これまでの声明文や当局者のコメントを熟読し、FedWatch Toolなどを利用して市場の声を聞き、自分なりのシナリオを想定しておくことが肝心です。中銀のスタンスと市場の見方を正しく理解できれば、中銀イベントは収益のチャンスとなるでしょう。

米FRBは市場との対話や情報発信に比較的力を入れていますが、他の国の中銀はそうとも限りません。例えばスイス中銀は2015年1月に何の前触れもなく通貨政策を変更(スイスフランの対ユーロの上限を撤廃)し、市場を大混乱に陥れました。新興国の中銀などは政策決定プロセスが十分明確化されておらず、市場の予想外の金利変更を行うこともしばしばです。このように中銀からの情報発信が十分でない通貨は、中銀そのものが不確実性となります。こうした通貨を取引している場合は、中銀イベントの直前にはポジションを減らすなどのリスク回避行動が必要となるでしょう。

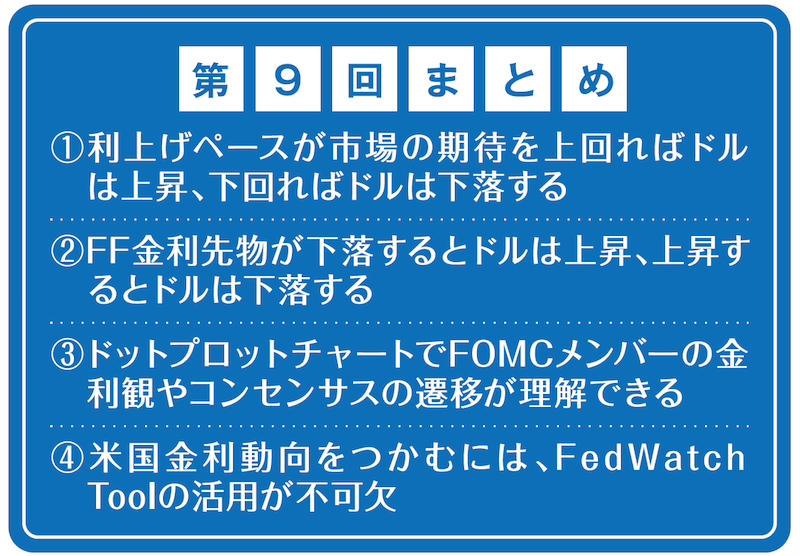

第9回まとめ

① 利上げペースが市場の期待を上回ればドルは上昇、下回ればドルは下落する

② FF金利先物が下落するとドルは上昇、上昇するとドルは下落する

③ ドットプロットチャートでFOMCメンバーの金利観やコンセンサスの遷移が理解できる

④ 米国金利動向をつかむには、FedWatch Toolの活用が不可欠

※この記事は、FX攻略.com2018年2月号の記事を転載・再編集したものです

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!![【犬トレーダーがるちゅーぶFXX】[Masato Shindo]]](https://fx-koryaku.com/wp-content/uploads/2020/07/garutubefxx-00.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ