明けまして、おめでとうございます。拙文を読んでいただいている読者の皆さまに感謝すると共に、皆さまが2020年も素晴らしいスタートが切れることを心より願っております。

さて、本原稿は感謝祭(サンクスギビング)明けに書いている。今年も家内が作ってくれた七面鳥をおいしくいただいた。クランベリーソースはあまり好きではないが、豆知識をご披露したい。大昔、先人の知恵として七面鳥の病気を防ぐためにクランベリーを使ったことから、クランベリーソースで食べる風習になったと最近読んだ記事に書いてあった。

大学のキャンパスはファイナルテストが終われば、学生の姿はまばらで閑古鳥が鳴いている。一方で、商店街はクリスマスツリーや電飾に彩られ、やがてクリスマス休暇が始まる。NEW YEARにシャンパンを飲んでお休みは終わりとなる。年を取るにつれて時の流れは早くなり、「もうクリスマスか」と何かはかなさを感じるものである。

話は変わるが、アイルランド出身の劇作家オスカー・ワイルドが「The optimist sees the doughnut, the pessimist sees the hole.(楽観主義者にはドーナツが見えるが、悲観主義者にはドーナツの穴が見える)」という名言を残している。この言葉が意味するのは、悲観主義者は悪いところに目を向けがちだということである。2020年から2021年にかけて、投資家の皆さまが「ドーナツを見る」か「ドーナツの穴を見る」かによって、投資スタイルが大きく異なってくると筆者は考えている。

2020年のドーナツと穴

2019年のドル円相場は、フラッシュ・クラッシュで104円をつけて始まった。その後は米中貿易戦争についてのテレビ・新聞報道が掲げるヘッドライン、政治的なイベント(Brexit、香港の人権問題など)、地政学的リスク(北朝鮮、中東など)に右往左往した1年であった。読者の皆さまも、ファンダメンタルズ(米雇用統計などの指標)よりも、ヘッドライン、イベント、リスクに振り回されながらの取引であったのではないかと思われる。

さて、2020年の経済環境を予想する上で気がかりなことがある。ドーナツの穴である。それは、国際通貨基金(IMF)が中国の2020年の実質経済成長率見通しを5.8%と下方修正の予想をしたことである。もちろん、米中貿易戦争の影響を懸念しての予想である。この予想が深刻なのは、中国景気の節目である実質経済成長率6%を下回ったことである。もし、実際に2020年の中国の成長率が6%を下回るようであるならば、投資家だけでなく事業家は「世界経済の失速」を感じることになるだろう。

一方で、ドーナツも期待できる。韓国IT企業の半導体の在庫調整が進展し、世界経済が持ち直すとの見通しからである。中国から米国への駆け込み輸出を考慮しなければならないが、グローバル製造業PMIから世界の製造業サイクルが底入れしつつある。加えて、世界各国による財政支出も世界経済の押し上げを期待できる。日本政府による13兆円規模の景気対策の効果も、2020年度の国内総生産(GDP)をインターネット産業で0.3%から0.4%に押し上げるであろう。

2020年のドルは強くなるか弱くなるか

外国人投資家が、流動性が高く世界で最も信用できて安全である米国債へ投資することは、リスクヘッジの観点からとても合理的な投資行動である。過去に外国人投資家がどの程度、米国債に投資したかは読者の皆さまも気になるところであろう。米国の国際収支統計から、直近の5年間において外国人投資家は米国債を2兆ドル買い越していることが分かる。

次に、日本からの買い越しがどれだけあるか気になるところである。その買い越し金額は、日本の証券投資フロー統計から推定できる。直近の5年間において、日本人投資家による米国債の買い越し金額は2300億ドル以上である。

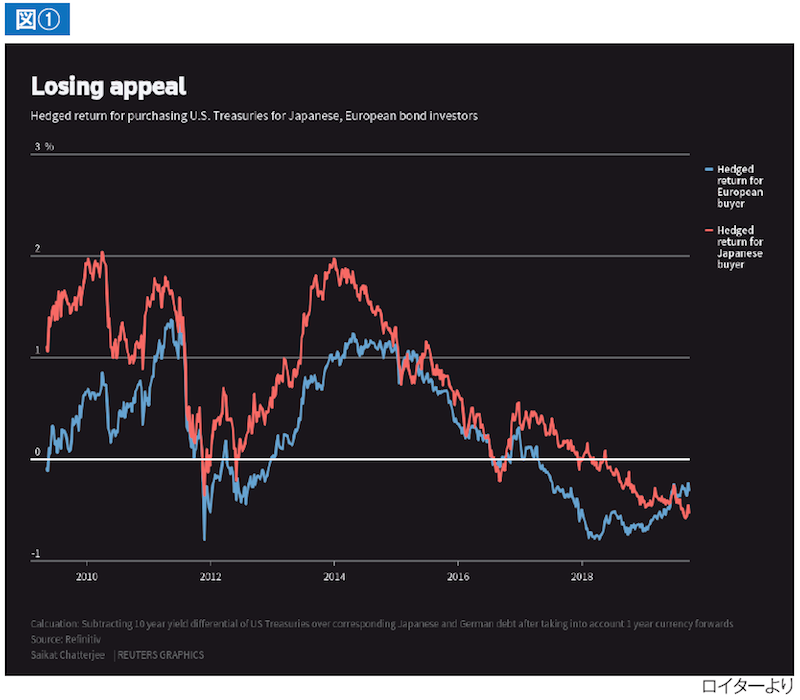

日本の投資家は、米国債購入の際にリスクヘッジを行ってこなかった(図①)。なぜならば、他の国の国債と比べ、短期米国債の利回りが高いからである。そのため、ドルが下落することを想定してリスクヘッジをする必要がなかったことが考えられる。言い換えれば、リスクヘッジコストを支払ってまでドルヘッジをする必要がなかったということである(ただし、最近は機関投資家もリスクヘッジをしだしたと聞く)。

また、長期の為替均衡点(前月号など参照)と比べ、日本の投資家が割高な水準でドルのロングポジションを構築しているのではないかと思われる。個人的な意見であるが、この歪み(割高な水準でのドルのロングポジション)が非常に気になる。

もちろん、ドルは、円やユーロと比べると高い金利の通貨である。加えて、米国経済は日本や欧州と比べれば、非常に高いGDP成長率を維持している(米中貿易戦争により、米国企業による設備投資が減少し、消費者のマインドが落ちていることは気がかりではある)。

高金利であるドルと良好な米国経済から、ここ5年間で積み上げられたドルのロングポジションがリーマン・クライシスのように一気呵成に解消され、ドルが大幅に安くなると想定することは難しい(CLO(*)の問題を軽視することはできないが)。このような市場環境の中で、トランプ大統領がドルについて「ドル安」発言をツイッターで続けていることはとても興味深い。

最後に、2020年から2021年の為替相場を見通す上で最終的に重要なのは、米国大統領選挙であろう。

* Collateralized Loan Obligationの略称で和訳はローン担保証券。資産担保証券の一種である。金融機関が事業会社などに対して貸し出している貸付債権(ローン)を証券化したもので、ローンの元利金を担保にして発行される債券のことをいう(野村證券:証券用語解説集より)。

※この記事は、FX攻略.com2020年3月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![【犬トレーダーがるちゅーぶFXX】[Masato Shindo]]](https://fx-koryaku.com/wp-content/uploads/2020/07/garutubefxx-00.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ