※この記事は、FX攻略.com2021年4月号(2021年2月20日発売)の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

年初の動き

激動の2020年が終わり2021年のマーケットが始まりました。さすがに2020年のマーケットが激しすぎたので、今年はそこまでボラティリティは高まらないのではないかと思っていますが、1月中旬から株価では不穏な動きになっています。

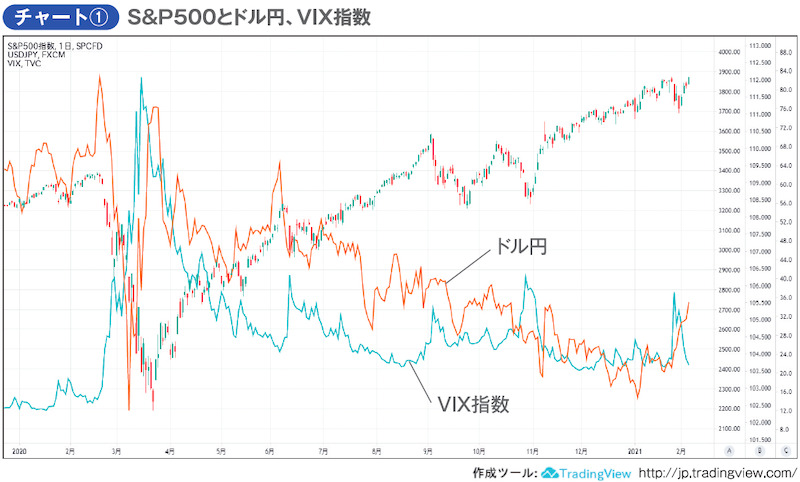

S&P500の変動率を表すVIX指数は昨年の3月に82.69%まで上昇しました(チャート①)。コロナショックの前は14%台で推移していました。日経平均の変動率を表すVI指数も3月16日に60.86%まで上昇しました。こちらもコロナショック前は14~15%ほどでの推移でした。60%や80%のボラティリティというのは歴史的に見てもかなり高いレベルです。

2021年1月末に世界的に株価が下落したことを受けてボラティリティは上昇しました。それでもVIX指数は1月27日に37.21%、VI指数は29日に29.56%ほどです。

そして、日米共に株価は下げ止まり、再び高値圏で推移しています(チャート②)。昨年から市場の動きはリスクオンであれば株高・ドル安、リスクオフであれば株安・ドル高でした。しかしここのところ株価と為替の関係が以前ほど明確ではなくなってきています。直近は株高・ドル高なので、少し為替と株の関係に変化が出てきた可能性があります。あるいは、これまで円を中心に、円高・円安で捉えていた為替市場をドル高・ドル安という切り口で考えなければならなくなったのかもしれません。

日本の個人投資家にとって「為替といえばドル円」というのは、今も変わらないのではないかと思います。為替専門に投資している方はドル円以外の対ドルやクロス円をトレードしている方も多いかもしれませんが、やはりドル円が日本人にとっての為替の王様なのではないでしょうか。その意味ではドル円が動き出したのは日本人にとっては良いことなのかもしれません。

米国の為替政策とドル

米国では1月20日の就任式を終えてようやくバイデン新大統領が誕生しました。ここからさまざまな政策を行っていくのでしょうが、バイデン政権の政策、特に為替政策が注目されます。米国の意向はある程度為替の動きに影響を与えます。為替の動きは市場に任せるといいながらも、やはり米国にとって心地良いレベルが為替の水準になるというのはあります。

世界的にインフレ率が低下する中で物価の低下を抑えたいと考えている中央銀行は多いと思います。欧州中央銀行(ECB)でもレーンECB専務理事、ラガルドECB総裁、クノット・オランダ中銀総裁が最近ユーロ高に対するけん制発言を行いました。ユーロドルが1.2ドル台を超えてきた辺りからユーロ高官のけん制発言が目立ちました。そうするとECBとしては1.2ドルを大きく超えるユーロ高は回避したいと考えているのでしょう。

最近はおとなしくなりましたが、前はオーストラリア準備銀行(RBA)やニュージーランド準備銀行(RBNZ)も通貨高に対するけん制発言を頻繁に行っていました。

米国の為替政策をつかさどるのは米財務省です。これは日本も同じで、財務大臣を為替の責任者として財務官が采配を振るいます。日銀の介入というのはあくまでオペレーションで、財務省の指示で日銀が為替介入を行います。

米国の為替介入はニューヨーク連銀が行いますが、為替政策は米財務省の所管です。ですからイエレン財務長官が為替政策の責任者ということになります。

イエレンさんの為替政策はまだよく分かりませんが、財務長官承認のために行われた議会の公聴会で述べたことが参考になります。市場が決定する為替レートが重要と指摘し、米政府としては貿易の競争をするうえで優位になるためにドル安は求めないと方針を示しました。あえてドル安を求めはしませんでしたが、これまで「強いドル」を主張する歴代財務長官もいた中では、強いドルという表現はありませんでした。これはややドル安とのイメージを受けるかもしれませんが、今の時点ではイエレン財務長官のドルの政策は明確ではないため、今後どのような姿勢を打ち出していくか注目されます。

ただしイエレン財務長官は、クリントン政権時代の大統領経済諮問委員会(CEA)委員長、サンフランシスコ連銀総裁、米連邦準備制度理事会(FRB)議長と要職にも長く就いており、日本の麻生財務大臣とも旧知の仲なのでコミュニケーションを取るという意味では信頼感がありますから、あまり無茶な政策は行わないのではないかとの安心感はあります。

通貨高になるとどんな影響が出るの?

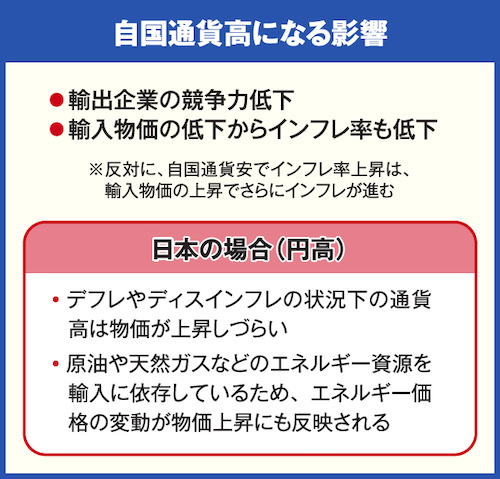

ドル高のように自国通貨が強くなるということは、自国の輸出企業の競争力が低下することもありますが、通貨高で輸入物価が下がりますからインフレ率が低下します。

反対に、少し前のトルコのようにインフレ率が上昇する中で通貨安になると輸入物価が上昇して、ますますインフレ率が上昇してしまいます。ですからインフレが進む国で通貨安が進むとインフレを抑えることができなくなります。

他にも、日本のようにデフレやディスインフレの国では物価を上昇させようとしても通貨高で輸入物価が低下すると、物価はますます上昇しづらくなってしまいます。

日本の主要な輸入品は原油や天然ガスです。エネルギー小国の日本はこの二つの物品は生きていくために絶対輸入しなければなりません。ですからエネルギー価格が上昇すれば物価は上昇傾向、エネルギー価格が下落すれば物価は下落傾向になります。そして原油と天然ガスはドル建てで買うことになるのでドル円のレートも重要になってきます。ドル円が1980年代から2011年に70円台まで下落するまで30年以上円高傾向が続いたことは日本がディスインフレや、デフレに陥ったことと無関係ではありません。

デフレやディスインフレにはいろいろな原因があります。まずはネットの普及で物価が分かりやすくなったことや在庫の管理がうまくいくようになったという実体経済側からの要因もあるでしょう。私もそうですが、今は何か物を買うときはインターネットでチェックしてより安いものを買う習慣が若い人の間では常識になっています。

そして日本の場合は1990年代に資産価格が暴落しましたから、それによってデフレが進みました。おまけに円高も進み、輸入価格が下落したことでさらにデフレを加速させるという三重苦が日本経済を襲っていたわけです。日本の失敗に学んだ欧米諸国はリーマンショック時にデフレだけは回避したいという思惑で金利を下げて資産買い入れも行いました。

どこの国もそうですが、自国経済が減速傾向にあるときは自国通貨安に導きたいのが本音です。さすがに先進国では露骨に通貨安へと誘導することははばかられるので、その表現はソフトになります。急激な動きを監視しているとか、そのような感じになります。

スイスの為替介入

そんな先進国の中でおそらく唯一スイスだけが、米国に為替操作国と認定されようがわれ関せずで自国通貨安となるよう為替介入を続けています。もともとスイスの為替政策はオープンではないところがあり、いまだに先進国で為替介入を継続しているのはスイスだけです。

ちなみに現在、米国に為替操作国に認定されているのはスイスとベトナムだけです。米国の為替監視国は日本、韓国、ドイツ、イタリア、シンガポール、マレーシア、中国に12月の報告書でタイ、台湾、インドも監視国に追加されました。まあ基準はいろいろとあるにせよ、ドイツとイタリアは通貨がユーロなので、この2か国を為替操作の監視国に加えるというのも、その基準が明確ではありません。

どこの国も為替に関してはマイルドにコメントしますが、スイスはコメントをしない代わりに介入するという分かりやすい政策です。自国の通貨安は他国の通貨高になりますから、やはりあまり自分勝手な為替政策は他国からクレームがつきます。スイスの場合はもちろんスイスフラン安を目指しているのですが、スイスの主な貿易相手国はユーロ圏が多いのでユーロに対するスイスフランの強さが重要になってきます。

日本の場合は長い円高の期間で企業の為替政策も随分と進化しました。生産地を世界中に分散して為替に対する影響をかなり引き下げた企業もあります。とはいえ日本の場合はエネルギーを輸入しており、これは変更できません。日本にとって輸入は円高という意味でメリットもありますが、これに関してはあまり指摘されていません。むしろ円高によるデメリットの方が強調されるケースが多いように思います。

\GogoJungleで売れ筋投資商品を探そう!/

今年はドル中心の相場に

世界の市場の中ではユーロドルの取引が一番大きなマーケットなのですが、ドル円のマーケットもユーロに次いで大きなマーケットです。しかし、ここのところドル円があまり動かないことが多かったのですが、そろそろドル円も動きが出てくるかもしれません。

米国で政権が変わり、新しい大統領、財務長官の下でドルの価値の変化があるかもしれません。新政権がどのような為替政策を採用するのか注目しながらドルの動きに注目する年になりそうです。

※この記事は、FX攻略.com2021年4月号(2021年2月20日発売)の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ