ドル枯渇懸念の解消に一役買ったFRBの支援策

前回更新分の本欄でも触れたように、ことのはじまりは、一つに新型コロナウイルスの感染が2月下旬からイタリアや韓国などにまで拡がりはじめたとの報が伝わったところからであった。

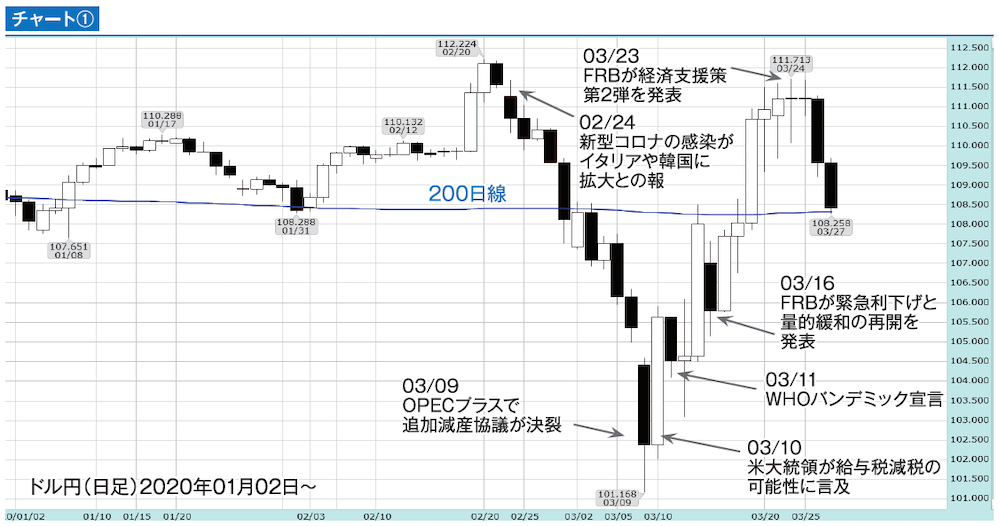

チャート①であらためて確認されたいが、その後、ドル円は一時101円台前半の水準まで急落したものの、3月10日以降は一気に切り返して、再び112円台をうかがうほどの水準にまで値を戻すこととなる。

ちなみに、3月9日の急落というのは、石油輸出国機構(OPEC)加盟国とロシアなどの非加盟国との間における追加減産協議が決裂したことへの「一時的なショック」と「想定外の結果に対する失望」といったものが大きく作用した結果と見ていいだろう。その実、よく見れば同日以降は概ね104円台半ばあたりの水準が下値となっている。

それにしても、104円台半ばあたりから111円台後半の水準までの急上昇には、やはり目を見張るものがあった。既知のとおり、そのとき市場に蔓延したのは「ドル枯渇」の懸念である。当時の市場では「とにかく、何をおいてもドルキャッシュを手当てしておかねば」との思いから世界中のマネーがドルに殺到するような動きが急速に強まっていた。

それは、世界保健機関(WHO)が3月11日に「パンデミック(感染症の世界的な大流行)」を宣言したことが大きな要因の一つと考えていいだろう。それ以降は米国をはじめとする世界の株価や原油価格などが大幅下落したことに伴って巨額のマージン・コール(追証)が発生し、見る見るドルキャッシュの需要が高まることとなった。

なにしろ、世界情勢が大いに混乱した状況にあって、本来であれば「安全な資産の逃避先」として買われやすくなるはずの金(ゴールド)までもが、市場の現金化ニーズには抗しきれずに一旦は強く売り込まれたのである。

思えば、米連邦準備制度理事会(FRB)は3月16日に緊急利下げ措置の実施と量的緩和の再開を発表したわけだが、それが日本時間の朝方という“異例の”時間帯であったことは、それ自体、FRBが一刻の猶予も許されない状況にあったことを物語っていると言える。

もっとも、FRBが打ち出した緊急利下げ等の措置に市場は十分な満足が得られず、その後も暫く混迷が続いた。そこで、やむにやまれず最終的に打ち出されたのが3月23日の「経済支援策第2弾」である。既知のとおり、それは「FRBが米国債と政府支援機関(GSE)保証付きの住宅ローン担保証券(MBS)を無制限に(必要なだけ)購入する」というものであり、さすがに同策のメッセージは市場に響いた。

言うなれば、必要な分だけありったけのドルを提供しようということなのであるから、それまであったドル枯渇懸念は一気に後退し、わかりやすくドル買い需要は低減した。結果、執筆時のドル円は200日移動平均線が位置するところまで一旦下押す展開となっている。

その一方で、3月23日と24日のNY金先物価格が2日間で1トロイオンスあたり176ドルもの値上がりとなった。これも一つの象徴的な出来事であったと言っていいだろう。

広がる!?FRBの役割 切れるカードはまだ残されている

とまれ、執筆時の市場では一頃の過度なドル需要も一旦後退しており、全体のムードは一頃より落ち着いてきている。また、その一方で米・日の株価も一定の落ち着きを取り戻そうとしているように見える。なにしろ、NYダウ平均は3月24日~26日の3日間で4000ドル近くもの上昇となり、なおも出直りの勢いが十分に残っていることを感じる展開となったのだ。

むろん、そこには目先的な下げ過ぎの反動もあれば、FRBによる経済支援策発表の効果もあるだろう。加えて、何より大きいと思われるのは、執筆時までに上院で可決され、もはや下院での採決と早期成立を待つばかりとなっている「史上最大規模となる約2兆ドルの米景気刺激策」に対する期待である。

言うまでもなく、2兆ドルは歴史的規模と言え、その効果に市場が期待するのは道理である。すでに米国のエコノミストや地方自治体からは金額が不十分であるとして、早くも追加策の策定を求める声が挙がっているとも聞くが、それは感染症の拡大がピークアウトすると見られる時期との兼ね合いで検討されることとなるのであろう。一部では「リーマンショック級かそれ以上」などとする向きもあるが、そもそも今回の危機はリーマンショックとは根本的に性質が異なるということも再認識することが必要である。

また、先に記者会見に臨んだクドロー国家経済会議(NEC)委員長は「(今回の景気刺激策によって)FRBには新たに4兆ドルの資金供給能力が生まれる」と述べている。その具体的な中身には「FRBによる社債の購入」が盛り込まれる可能性もあるとされており、そうなればFRBの役割は従来の金融支援から産業支援へと大きく広がる。

つまり、FRBには「まだ切れるカードが残っている」。なかでも社債購入は有力な一手と見ていいだろうし、最終的には株式購入を検討する可能性だって皆無とは言えない。ちなみに、FRB元議長のバーナンキ氏と前議長のイエレン氏は3月半ば頃、共同でフィナンシャル・タイムズに寄稿し、企業の資金繰りを支えるため「FRBは投資適格社債の買い入れなども検討すべき」と主張した。

なお、イエレン氏は過去に「FRBが株式の購入を認められれば、景気悪化時の刺激策として有益になり得る」との考えを示したこともある。もちろん「状況を見ながら段階的に」ということにはなるだろうが、まだ幾つかの手が残されていることが事実である以上、過度に悲観に傾くのは慎みたいところと言えるだろう。

ドル円相場における当面の上値・下値の目安は?

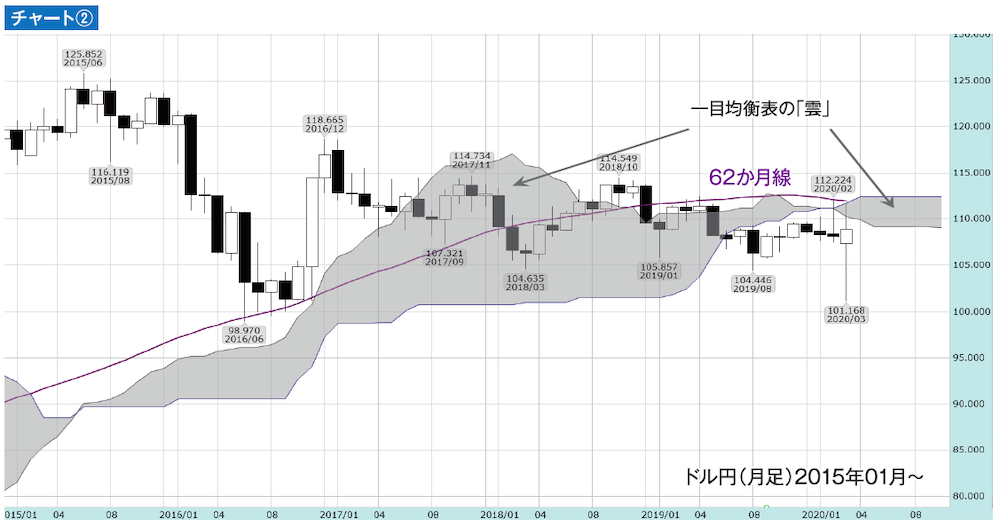

前述したように、ドル円はFRBが経済支援策第2弾を打ち出したことを一因に、目先の過度なドル需要が後退したことによって3月10日以降の上昇が一旦頭打ちとなった。結果、執筆時までの3月の高値は111.71円となったわけであるが、実のところ、同水準は一目均衡表の月足「雲」上限と62か月移動平均線(62か月線)が位置する水準ともほぼ一致している(チャート②参照)。

この62か月線は、2月相場でもドル円の上値を押さえる役割を果たしており、同水準が一つの節目として意識されやすいという点は今後も頭の片隅に置いておきたい。また、月足「雲」上限の水準というのも、4月以降の相場において「一つの節目」として意識される可能性は大いにあると言える。

一方で、当面のドル円の下値の目安としては、一つに3月9日安値から同月24日高値までの上昇に対する38.2%押し=107.68円、あるいは一目均衡表の週足「雲」下限(執筆時は107.44円)あたりと見ておきたい。なおも、非常にボラタイルな展開が続く可能性は大いにあるものの、週足チャート上で上ヒゲと下ヒゲの部分は一時的な行き過ぎ(オーバーシュート)の結果と見るのが適切と言えよう。

当面のユーロの上値余地は限られると思われるが…

一方、ユーロドルについては前回更新分の本欄で「そろそろ戻り一巡となる可能性が高まってきている」と述べた。そして案の定、ユーロドルは3月9日に一時的にも1.1495ドルまで上値を伸ばしたところから反落して、そこから3月下旬にかけて一気に1.0635ドル処まで急落することとなったのである。

むろん、これは前述したドル枯渇懸念の一時的な強まりに因るものであったわけだが、一つ興味深いのは、結果的に3月9日高値が月足チャート上で確認できる31か月移動平均線や、週足チャート上で確認できる一目均衡表の週足「雲」上限に上値を押さえられる格好となった点である。

確かに、3月9日高値自体は週足「雲」を上抜ける格好となったが、その週の週足ローソクでは上ヒゲの部分でしかない。昨年の年初あたりから形成されている下降チャネルを一旦は上放れる動きも見られたが、足下では再び元のチャネル内の水準に戻ってしまっている。

既知のとおり、IHSマークイットが発表した3月のユーロ圏の総合購買担当者景気指数(PMI)は速報値で31.4と、1998年の公表開始以来、過去最低の水準に落ち込んだ。あのリーマンショック後の水準をも下回ったというのは少々ショッキングな事実である。

足下のユーロドルはドル枯渇懸念の後退によって一気に値を戻す動きを見せてはいる。とはいえ、やはり当面の上値余地は限られると見ておく必要があるのではないだろうか。チャート上の節目としては、31週移動平均線や62週移動平均線、そして再び週足「雲」の存在が上値を押さえやすいと思われる。

なお、市場では欧州中央銀行(ECB)が、必要に応じて「最も強力な債券購入プログラム」を稼働させる可能性を取り沙汰する声も聞かれ始めてはいる。それは、2012年にドラギ前総裁主導で策定された国債購入プログラム「アウトライト・マネタリー・トランザクション(OMT)」のことを指すとされ、この措置が講じられればECBは加盟国の国債をほぼ無制限に購入することが可能になる。これまで実際に導入されたことはないものの、仮に現実のものとなればユーロの上値余地がグンと拡がる可能性もあり、一応は念頭に置いておきたい。

※この記事は、FX攻略.com2020年6月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

![これからの外国為替場の行方 第122回(FX攻略.com2020年6月号)[田嶋智太郎]](https://fx-koryaku.com/wp-content/uploads/2020/06/tajima-202006-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![これからの外国為替場の行方 第120回(FX攻略.com2020年4月号)[田嶋智太郎]](https://fx-koryaku.com/wp-content/uploads/2020/04/tajima-202004-1.png)

![世界のオルタナティブ投資が、金価格をさらに押し上げる?[内田まさみ]](https://fx-koryaku.com/wp-content/uploads/2021/01/uchida-202012-1.png)

![新たな米中対立に注意[雨夜恒一郎]](https://fx-koryaku.com/wp-content/uploads/2020/07/amaya-20200706-0.png)

![私がトレードする通貨ペア[不動修太郎]](https://fx-koryaku.com/wp-content/uploads/2020/08/fx-fudo-201707-01.jpg)

![取引システムを作る時代に突入?[中里エリカ]](https://fx-koryaku.com/wp-content/uploads/2020/09/nakazatoerika-201912-1.jpg)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ