前回までは、アベノミクスの影響で出ている良い面と悪い面をレビューしてきました。今回はもうちょっとだけ掘り下げてみようかと思います。

将来的に今起こりうること、また、どうなったらアベノミクスは成功だったといえるのか。それを見ていこうと思います。

インフレの芽

黒田体制の日銀はインフレターゲットで2.0%の上昇を目指していますが、それはデフレ脱却を目論んでいる半面で、悪性のインフレをもたらす危険性をはらんでいます。いわゆるリフレ政策です。

日本は長らくインフレとは縁の遠い状況におかれていたので、インフレに対する恐怖はあまり肌で感じられません。物価が上昇しても、給料もいっしょに上がっていけばいいじゃないか程度に考えられている傾向が強いのも事実です。

ここ半年で際立って円安が進みました。もちろん円安は日本の製造業、輸出企業にとっては良いことなのでしょうが、一方で日本は資源や食糧の多くを外国に依存している事実を忘れてはいけません。

「ドル/円」が20%も上昇したことで、あらゆる輸入物資が値上がりし、身近な食べものにも影響が出てきています。そして、海外旅行をする際にも、高くなった印象をもつようになり、国内旅行が盛り返しています。

そして、原発の停止で、エネルギーを輸入に頼っている日本は、ますます電気料金の値上げなどの日常生活の負担の度合いが増えています。生活を苦しくしておいて、それが良い物価上昇だったといえるのかどうか。良いと思える方面でも物価上昇が待たれるところです。

国民負担の増加

インフレの進行が現実のものとなると、まず直撃されるのは債券相場です。債券で重要なのは10年もの国債の利回りです。これがここ10年近くもの間、1.0%を下回る状況が続いてきました。

これ自体がデフレを表しているともいえるのですが、これが変調をきたしています。国債の利回りを長期金利と呼びますが、今年の5月には、この利回りが急上昇して物議を醸しました。

国債とはつまるところ、国の借金です。国の名前で借りていますが、返済義務は国民にあるわけで、長期金利が上がると将来の利払いが増えて、国民負担が増大することになります。

日本の借金は1000兆円といわれています。すべてが長期債でファンディングされているわけではありませんが、話を簡単にするため、すべてが長期債に連動すると仮定すると、1%の長期金利の上昇で10兆円の利払いが増えることになります。

2%の上昇であれば20兆円の負担増です。国の一般会計が100兆円くらいの規模なのに、ここに10兆円単位の利払い費が積み重なって発生するわけです。

問題は、株価の上昇というアベノミクスの良い側面の裏側で、膨大な金額のお金が国債などでまかなわれ、それが将来の利回り上昇の引き金を引くかもしれないという事実です。

確かに株価上昇というのはデフレ脱却のためにも良いことです。それをイヤがる人はいません。

株価の上昇にともなってリスク許容度も増大し、土地などの不動産価値も上昇するでしょう。お金もより回るはずです。しかし、それでは受益者が偏っていることになります。

反面、長期金利の上昇で導かれる負担増は、孫や子の代も含めて、国民すべてに押しつけられるのです。こうしたアンバランスが社会問題になるのも、そう遠くないものと思われます。

また、政治に求められるのは再分配機能を活かした格差の縮小なので、それに逆行するような政策はいずれ批判の対象にならざるをえません。そして、アベノミクスの成否は長期金利のコントロールができるかどうかにかかってきそうです。

最近の長期金利の落ち着きは、5月以来の株価のスランプに原因があるのであって、日銀が何かしたからではありません。リスク資産よりも安全志向。その現れの一面でしかないのです。

実際に本格的に長期金利が上昇を始めると、それは手をつけられないほど暴走をする危険性をはらんでいます。

株価と企業利益

アベノミクスで株価は上昇してきました。8000円台からスタートして、5月22日には瞬間的ではありましたが1万6000円まで上昇を演じました。

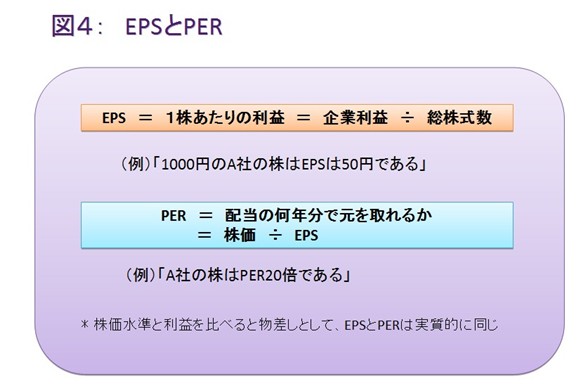

株価が上昇するということは、その企業の生み出す利益も将来的に増えるだろうという期待の現れとされています。そこで、一株あたりの企業利益が重要視されます。企業の捻出した総利益を、総株数で割ったもので、EPSといいます。アメリカではこれが重視されています。

このEPSが毎期ごとに増えていくのが経営者に求められるものなのです。株価が上昇するということは、このEPSが次期にはもっと増大しているだろうという期待の大きさを意味します。そこで、決算発表などで実際の利益が未達だったりすると、それを調整するように株価は下落するのです。

今の日本の株価は将来見込みのEPSを大幅に先取りしたかたちとなっています。EPSが大きくなればなるほど、株主が求める配当の金額も増えていくことになります。

それだけ儲かっているのだったら出資者に払い戻せということなのですが、これは当然の帰結です。

「企業は儲かるはずだ」という信念のもと、多くの投資家は株を買っていくからです。

給料は上がるのか

昔から「企業は誰のものか」という議論があります。お金を出した株主のものか、実際に計画を立てて運営している経営者のものか、それとも従事している労働者のものなのか。

いま、企業が利益を上げて、それを関係者に還元するとなると、大いに違いが出てくるのは、税引き前か、税引き後かです。

経営陣が受け取れる特別報酬や、株主が受け取ることのできる配当金は、税引き後の利益のなかからです。法人税など必要な分を納めた後で、残ったお金を処分可能利益として分配します。

それに比べて、労働者の給料は法人税の控除対象になるので、税引き前の段階で処理されます。

労働者の側から見れば、自分の給料が上がらないうちに、配当の増額が行われるなど我慢できません。税金を支払う余裕があるなら、まずは従業員に還元しろという理屈です。

会社としても当然、そうしたいところでしょう。だから一般の労働者の給料が2倍にならないのに、配当金だけが2倍になることはありえないということになります。

つまり、給料の上昇を伴わずにEPSの上昇期待だけによる株価の上昇には、限界があるということです。

順番として、労働者の賃金上昇が先に、それでも余ったら、税金を支払ってでも外部に配るという順番になるのが自然で、自分たちの食べる分を我慢して、よそに払い出すことを優先するのは合理的とはいえません。

思えば、戦後最長の経済成長を記録したといわれた2003年から2008年の相場では、たしかに株価は、1万円を割り込んだ状態から1万8000円台まで上昇しました。

しかし、多くの労働者の給与には反映されませんでした。その後の株価下落は周知の通りです。

次回は消費増税との関連について見ていきます。(月刊FX攻略.com 2013年11月号掲載)

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ