米国からの資金流出

米10年債利回りは1月10日、一時2.595%と2014年9月以来の高水準に達しました。その一方、米債利回り上昇でドル安、つまり米国からの資金流出といった金融危機直後の2009年のような流れが生じています。一体いま、何が起こっているのでしょうか?

米長期債市場の潮目は、税制改革法案が成立した2017年12月第3週に変わりました。同22日にトランプ大統領が署名して以降、米10年債利回りを中心に上昇スピードに拍車が掛かったのは周知の通りです。

税制改革が利回り上昇を加速させる理由として、一つ目に成長加速とそれに伴うインフレ上昇が挙げられます。国際通貨基金(IMF)の1月版・世界経済見通しで、2018年の米成長率予想は従来の2.3%→2.7%へ引き上げられました。

それ以前に米連邦公開市場委員会(FOMC)でも、2018年のFOMC参加者の成長率・予想中央値は従来の2.1%→2.5%へ上方修正。成長加速が見込まれる一方、原油先物価格が約3年ぶりに60ドル台を超えて推移する中、物価見通しも上向きつつあります。

ミシガン大学消費者信頼感指数は1月速報値版で1年先見通しが2.8%と、2016年4月以来の水準へ上昇。米10年債ブレークイーブンインフレ率も1月に2.06%と9か月ぶりに2%台へ乗せました。

成長加速とインフレ上昇の見通しが広がる半面、米国は既に5回の利上げを実施済みで、金利先高観が高いとはいえず。そこへきて、欧州中央銀行(ECB)が量的緩和(QE)を終了するのであれば、金利先高観でユーロ圏に軍配が上がり素直にドル高で反応しないのも頷けますよね。

ECBのQE終了で、機関投資家にとってドイツ国債を中心に格付けの高いユーロ圏の債券を取得する余地が広がる点も、注目です。関連して、ドイツやフランスが1月15日に外貨準備高に人民元組み入れを表明した点も、留意すべきでしょう。

その前の1月10日に中国が米国債の買入を縮小・停止する観測が浮上しましたが、折しも人民元の安定を受け、中国が元買い・ドル売り介入のため米国債を積み増す必要性は低下中。むしろ税制改革が米国のインフレを加速させ、米国債の一段安につながるならば、独仏中が利益確定の売りで利害が一致したとしても不思議ではありません。

また税制改革法案に盛り込まれた税源浸食・租税回避防止税(BEAT)が、海外金融機関による米国債投資を抑制させかねません。BEATの導入によって米国外の拠点から海外支店への送金が課税対象となり、銀行の場合は2018年に6%に設定され、段階的に引き上げられる方針です。

米債安の局面における最終的なよりどころは?

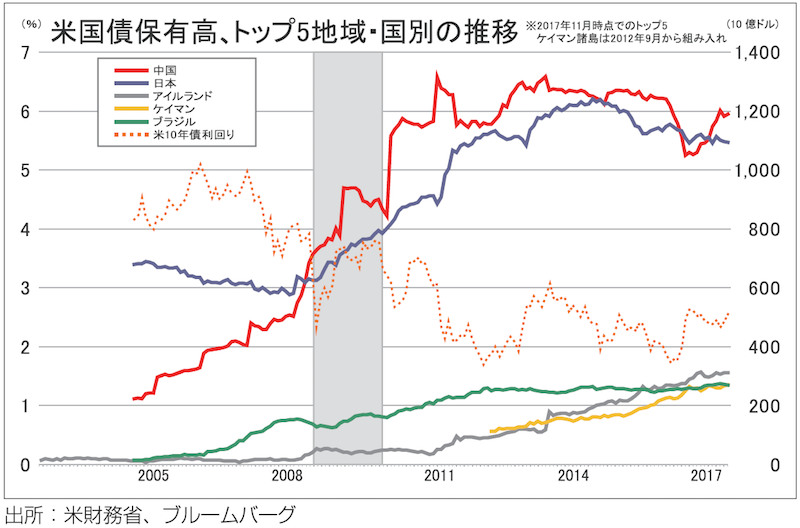

税制改革の成立で、米企業も米国債の売り手となる可能性が高まります。2017年11月までの海外勢の米国債保有高トップは中国、2位は日本であることは周知の通りですが、3位にアイルランドが入っています。アイルランドの米国債保有高は中国と同じく、金融危機が発生した2008年9月から増加基調に入り、2008年9月の329億ドルから2017年11月には3287億ドルへ急拡大してきました。

この背景にあるのが、節税目的でアイルランドに拠点を置く米企業などです。これらの企業は流動性の高い米短期国債でドル資産を保有してきました。例えばアップルやマイクロソフトは過去5年間でそれぞれ米国債を800億ドル積み増したといい、こうした動きがアイルランドの米国債保有高を押し上げたと考えられます。

ただし、税制改革はアイルランドで拡大した米国債保有高の巻き戻しを誘発しかねません。アップルは、税制改革を受けて本国還流(レパトリ)に伴う納税額が380億ドルになる見通しと発表しました。米企業によるレパトリの総額は4000億ドルともいわれる中、こうした流れが本格化すれば、アイルランドが米国債保有高3位から転落すると同時に、米企業の米国債保有高も縮小することでしょう。

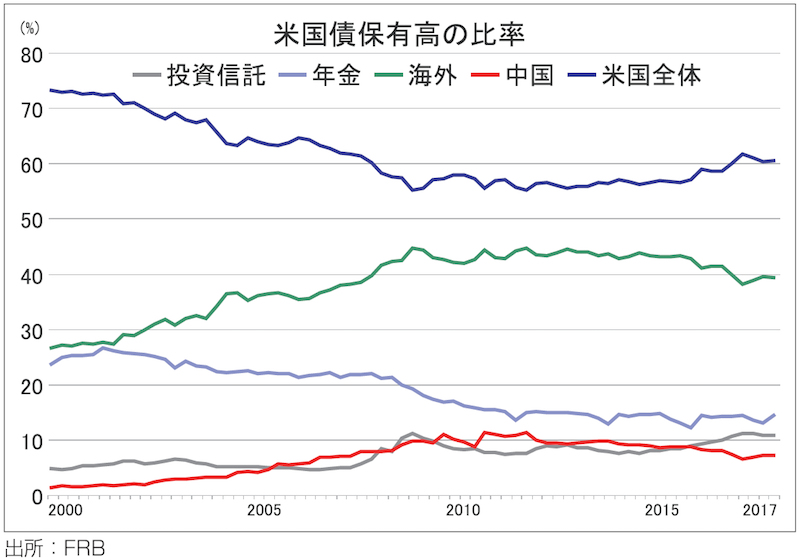

海外勢が米国債から資金を引き揚げる材料がそろう一方、過去の例をみると海外勢が米国債を売却した局面で“ラスト・リゾート(最終的なよりどころ)”の存在が光ります。例えば米国債保有高が約7%の中国が元買い・ドル売り介入を行った2016年末、中国より比率の大きい米国の年金(約14%)と投資信託(約11%)は買い増していたのです。

年金はもともと利回り上昇局面で米国債を積み増す傾向にあり、投資信託に至っては2016年末に11.2%と過去最高をつけていました。今後は海外勢だけでなく米企業の売りで米債安が進んだ局面で、米国の年金と投資信託の買いが吸収できるのか、試されることでしょう。

※この記事は、FX攻略.com2018年4月号の記事を転載・再編集したものです

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![トレンドを決定づけるのは「フロー」[水上紀行]](https://fx-koryaku.com/wp-content/uploads/2020/11/mizukami-fx-201703-01.jpg)

![目からウロコ?FXの魅力の本質を理解しよう~損小利大の方法論~[いいだっち先生]](https://fx-koryaku.com/wp-content/uploads/2020/05/iidatchi-202003-1.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ