2016年11月の米大統領選以降、「米ドル/円」や「ユーロ/米ドル」が一方向へ大きく動き、多くのトレーダーが熱狂しています。ところでこのトレンドは、本物なのか、一過性のものなのか? それを読み解くには、フロー(資金の流れ)が鍵を握ります。

トレンド相場はなぜできるのか

一方向に相場が向かう、いわゆるトレンド相場は、例えば米雇用統計の結果が予想とかけ離れて悪く、「これは売りだ!」という投機筋の直観的な売りだけでは出来上がりません。

なぜなら、単なる「売りだ!」という直観相場では、一方向に投機筋の売りが殺到してマーケットのポジションがショートに偏るだけで、実際の一方向へのフロー(資金の流れ)がないからです。そのため、金曜日に発表される米雇用統計後、売りに偏ったままではいられても、翌月曜日あるいは火曜日になってポジションを調整するために反転してしまうことがよく見受けられます。

それでは、トレンド相場形成に必要な一方向へのフローとは一体何か? そのことについて、お話ししましょう。

実需取引

まず挙げられるのは、輸出や輸入といった実需取引です。これの良い例は、2011年に発生した東日本大震災です。このとき福島第一原発で大事故が起こり、国内全ての原発が停止しました。そのため、代替エネルギーとして液化天然ガス(LNG)の大量輸入が始まりました。

これによって、日本の貿易収支はそれまで長年にわたった黒字から赤字に転換しました。実は、この赤字転換が為替相場に与える影響は大きかったといえます。

貿易黒字と貿易赤字の仕組みを説明しましょう。貿易黒字は、輸出の方が輸入よりも多いわけですので、輸出の特徴が顕著に表れます。輸出企業は、海外に製品輸出した代金を米ドルで受け取ります。しかし、米ドルで受け取っても日本国内では使えませんので、銀行に米ドルを売って円に替えます。

この輸出企業から米ドルを買った銀行は、ポジションがロングになっていますので、ポジションをスクエア(ポジションなし)にするために、インターバンク市場で米ドルを売ります。つまり貿易黒字は、恒常的に米ドル売りを生むということです。

一方、貿易赤字は、輸入の方が輸出より多いわけですので、輸入の特徴が顕著に表れます。輸入企業は、海外から原材料や製品を輸入して、その代金を米ドルで海外の企業に支払うため、銀行から米ドルを買って円を売ります。

この輸入企業に米ドルを売った銀行は、ポジションがショートになっていますので、ポジションをスクエアにするために、インターバンク市場から米ドルを買います。つまり貿易赤字は、恒常的に米ドル買いを生むということです。

したがって、貿易収支が黒字から赤字に転落するということは、フローが米ドル売りから米ドル買いに180度転換することを意味します。

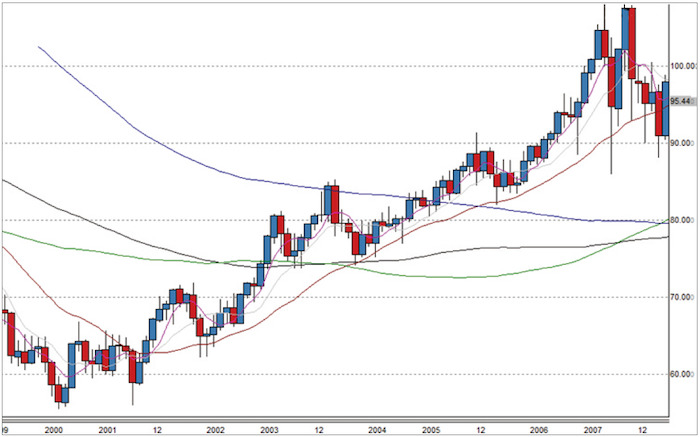

実際、2012年から2015年にかけて、「米ドル/円」は50円弱のドル高円安になりました。もちろん、アベノミクス相場に乗った米系ファンドの買い上げもこの時期にありましたので、全てが貿易赤字によるわけではありませんが、決して貿易赤字の影響を無視することはできません。

2011年以降の「米ドル/円」月足 出所:TradingViewによるUSDJPYチャート

資本取引

資本取引とは、投資資金の国際間での移動を意味し、ここでは簡略化して資金移動と呼びます。資金移動は、トレンド相場形成に必要な一方向へのフローとして、大きな役割を果たしています。

資金移動は、投資家がより有利な条件の先に、資金を振り向けるということです。例えば、高利回りの通貨に資金を差し向けるということで、前向きの資金移動といえます(正の資金移動)。

一方、例えば投資している国・地域に深刻な問題が生じたとき、いち早く資金を引き揚げなくてはなりません(負の資金移動)。こうなると、もう我先に引き揚げようとすることになりますから、相場はパニックと化すわけです。

では次に、正と負の資金移動の例を挙げてみたいと思います。

正の資金移動

2008年のリーマンショックより以前、総じて海外金利は高く、運用メリットがありました。中でもオーストラリアは景気も好調でインフレ気味でもあったため、「豪ドル/円」は上昇。しかも日豪金利差も大きく、為替差益も金利も取れるという、まれに見る一粒で二度おいしい相場となりました。

2000年から2007年の間に、為替で50円、金利でも為替に引き直せばほぼ同様の利益が出るということで、日本からオーストラリアへ大量の資金移動が起こりました。この例は、正の資金移動として例外的ともいえる好結果となりました。

正の資金移動 「豪ドル/円」月足(2000年〜2007年)

\GogoJungleで売れ筋投資商品を探そう!/

負の資金移動

2001年1月に始まったブッシュ米政権は、米国が正義であり、またその正義の名の下に他国へ米国流を強いたことで反発を受けました。その最たるものが、同年9月11日に起きたビン・ラディン率いるテロ組織アルカイダによる米同時多発テロです。これによって、ブッシュ政権は、ヒステリックな状態となりました。

余談ですが、いかに同政権がヒステリックになっていたかの好例は、2013年に発覚したドイツのメルケル首相の携帯電話が米国の情報機関によって2002年から盗聴されていたことです。世界の要人の多くも同様の被害を被ったようです。

いずれにしても、同時多発テロ発生後の米政権の状況を見て、他国は米国に資金を預けておくのはまずいと判断し、翌2002年初めより、世界第1位の通貨米ドルから世界第2位の通貨ユーロに資金移動を始めました。

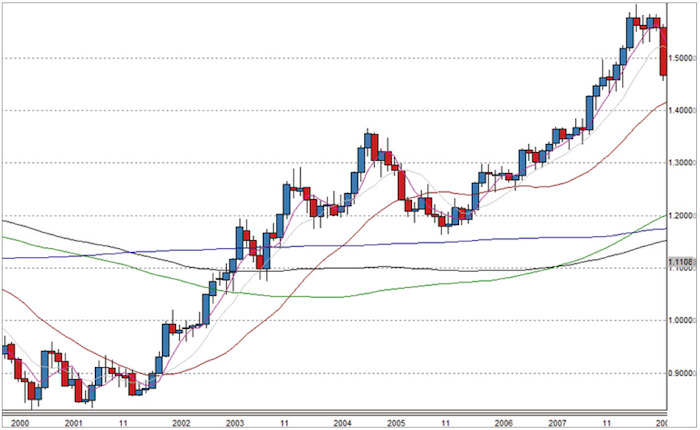

中でも、中東・ロシアといった産油国は、米ドル建てで受け取る石油代金をユーロへ、また中国は膨大な米ドル建て外貨準備をユーロへ、せっせと資金移動したため、「ユーロ/米ドル」は2002年から2008年の間に何と7300ポイントも上昇しました。

特に中東の場合、過去に米国による資産凍結を実際に受けた経験があり、危機感はかなりのものがあったと思われます。なお、マーケットではこの中東・ロシア・中国の御三家を、the external buyers(永遠の買い手)と呼びました。

このように、正の資金移動と負の資金移動とでは、負の場合の方がどうしても逃避行動であるため、我先に売買をしようとします。そのため値幅が大きくなりますし、発生件数も多くなる傾向があります。

負の資金移動 「ユーロ/米ドル」月足(2002年〜2008年)

2016年の場合は?

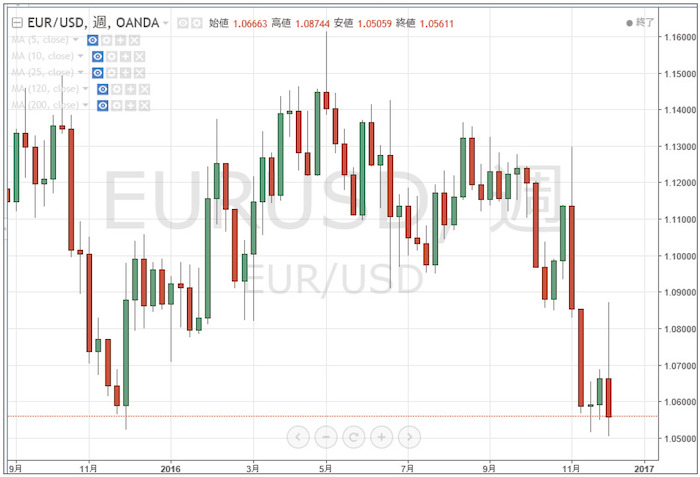

さて、2016年の場合はどうだったでしょうか。「ユーロ/米ドル」については、年間通してほぼレンジ相場が続き、資金移動はほとんど起こらなかったと思われますが、最終的にはユーロから米ドルへの資金移動になり、ユーロ安に向かうのではないかと見ています。

一方、「米ドル/円」については、年を通して見てみますと、フィヨルド(U字渓谷)のようなラウンディング・ボトム(鍋底)を形成しています。2016年の「米ドル/円」相場の3大イベントは、1月末のマイナス金利導入、6月のブレグジット、11月の米大統領選でした。

2016年の「ユーロ/米ドル」 出所:TradingViewによるEURUSDチャート

2016年の「米ドル/円」 出所:TradingViewによるUSDJPYチャート

日銀のマイナス金利導入は、皮肉にも「米ドル/円」の下落を本格化させました。しかしその裏には、2014年7月からの原油価格急落による貿易赤字の急速な減少と黒字転換があります。2015年代はそれでも相場は拮抗していたものの、2016年になって需給のバランスが崩れたことが相場に反映され、急落となったものと思われます。

そしてブレグジットで、リスク回避の円買いによる為替ヘッジ(負の資金移動)と共に、米ドルロング筋のセリング・クライマックス(下げの絶頂)を迎え、99円の年間安値を見て、その後は安値圏を維持。ところが米大統領選ではトランプ氏が当選し、下馬評では円高になるはずが、実際には大幅な円安となりました。

極論を申し上げれば、大統領はトランプ氏でもクリントン氏でも良く、要はブレグジットのときにリスクヘッジのために買った膨大な円を手仕舞うきっかけとして、ビッグプレイヤーが米大統領選を利用したのだと思われます(負の資金移動の巻き戻し)。

今年の相場で二度ほど違和感を覚えたのは、ブレグジットにおける円買いと、トランプ氏の米大統領決定以降の円売りです。いずれも、今まで経験した以上の桁違いに大きな額の円買いなり円売りが出ていたことを、値動きから感じました。

米系ファンドの仕業とも考えましたが、さすがの彼らでも桁違いのサイズがマーケットに出ていました。あくまでも憶測ですが、消去法からいって、中国が動いていたのではないかと考えています。

現在、欧米、特にヨーロッパの金融機関は、2008年のリーマンショックで受けたダメージから立ち直れずにいます。加えて、コンプライアンス(法令順守)や規制強化もあって低迷。為替市場における欧米のシステムがうまく回らなくなっています。その一方で、今後は中国が台頭してくるものと思われます。

そうなると、中国がどのような方針で資金を動かし、いかなるフローが発生するのかが注目されます。なお、従来の欧米のシステムとは全く異なるものになると思われますので、中国が為替市場との関わりを深めるほど、従来とは異なることを受け入れ、順応していく必要があります。

1985年にプラザ合意があり、それから10年間「米ドル/円」は下げ続けて160円も下げました。そのとき、多くのディーラーはもう売ることしか考えられなくなっていました。そして、多くのディーラーがマーケットから去っていきました。

そうならないためにも、積極的に新しい環境を受け入れるようにしなくてはなりません。

※この記事は、FX攻略.com2017年3月号の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

![トレンドを決定づけるのは「フロー」[水上紀行]](https://fx-koryaku.com/wp-content/uploads/2020/11/mizukami-fx-201703-01.jpg)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!![欧州ファンダメンタルズ入門|第12回 移行期間延長を断った英国政府[松崎美子]](https://fx-koryaku.com/wp-content/uploads/2020/10/matsuzaki-202009-1.png)

![取引に関する「勘違い」[中里エリカ]](https://fx-koryaku.com/wp-content/uploads/2021/03/nakazatoerika-202012-1-640x328.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ