高田資産コンサル流の相場の見方、売買戦略の考え方はこちらの記事をご覧ください。

注目の日柄

- 1月4日~8日の週←1月6日安値102.57円の安値と一致

- 2月22日~26日の週←2月23日安値104.91円と一致

- 3月24日~25日(昨年の転換日)

- 4月12日~16日の週

ドル円が上昇トレンドを形成している時は上向きの75日移動平均線を上回って推移しますが、ドル円が下降トレンドを形成している時は下向きの75日移動平均線を下回って推移することになります。

現在の状況は、75日線を上回って推移しており、75日線が上向きに転じておりますので、

長く続いてきた下降トレンドから抜け出し、典型的な上昇トレンドの形になっております。

日柄については、1月4日~8日の重要日柄は、1月6日安値102.57円と一致しましたので、102.57円は重要な安値になった可能性があると解釈をすることになります。

ドル円は、3月9日の109.23円から調整入りの形となりましたが、現在のようにチャートが典型的な上昇トレンドの形となっている場合は、高値日から3日目あたりで反転上昇し、高値を試す傾向があります。

実際の相場では、高値日の翌営業日の3月10日に108.32円の安値をつけてから反転上昇しております。

今後の注目の日柄は、昨年の転換日となった3月24日~25日と、重要日柄の4月12日~16日の週に注目をし、下記の①と②を想定します。

- このまま109.23円の高値を超えていくと、昨年の転換日の3月24日~25日に向けての上昇が起こり得る。

- 109.23円の高値超えに失敗するか、高値超え後に上値が伸びずに反落する場合は、昨年の転換日の3月24日~25日に向けての下落が起こり得る。

上値の節目は110.68円で①の上値目途、下値の節目は107.05円で②の下値目途として注目します。

長い目では75日線、6か月線を割らない限り週足ベースでの上昇トレンドが続くとみていくのが教科書的な見方です。

波動

3月9日高値109.23円が第5-3波の高値、または2月23日の104.91円からの上昇の第1波の高値になったと考えられます。

このまま109.23円の高値を超えると第5-5波か、2月23日安値起点の上昇波動の第3波とみなし、高値超えに失敗すれば2番天井からの調整継続で、第5-4波か、2月23日からの5波動の中の第2波の調整とみなします。

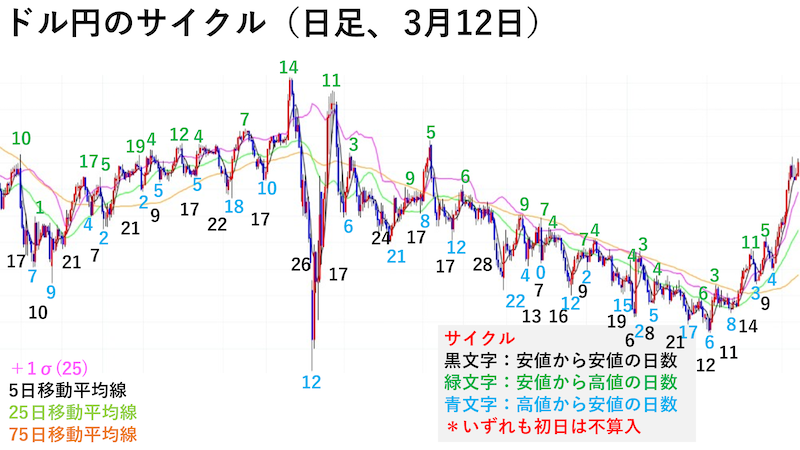

サイクル

ドル円の日足のサイクル(安値と安値の間の営業日数、上図の黒の数字)は、 短いと2週間程度、長いと5週間程度で、概ね3週間~5週間の間に収まることが多いです。

サイクルの上昇期間(安値から高値までの営業日数、上図の緑の数字)は、短いと1週間以内、長いと3週間程度続きます。上昇トレンド時は上昇期間が長くなりやすく、もみ合いや下降トレンド時は上昇期間は短くなりやすいです。

サイクルの下落期間(高値から安値までの営業日数、上図の青の数字)は、短いと1週間以内、長いと4週間程度続きます。下降トレンド時は下落期間は長くなりやすく、もみ合いや上昇トレンド時は下落期間は短くなりやすいです。

現日足サイクルは、2月23日安値104.91円から開始しており、3月9日高値109.23円がサイクルトップとなったかどうかが今後数営業日の注目点です。

今週109.23円超えが起こるとサイクルトップに向けての上昇中とみなし、109.23円超えとならない場合や、109.23円超え後に上値が伸びずに反落する場合はサイクルトップからの下落が起こっているとみなします。

節目は110.68円、107.05円ですので、サイクルトップに向けて更なる上昇が起こる場合は110.68円に注目、サイクルボトムに向けての下落が起こる場合は107.05円に注目をします。

週足サイクルについては、1月6日の102.57円がサイクルボトムです。

過去の傾向からは、週足ボリンジャーバンド(25)の+1σ~+3σへの上昇が起こる傾向がありますが、+3σへの上昇も達成済みです。

今後は週足ベースでのバンドウォークの上昇に発展するかどうかに注目し、週足の+1σを割り込まない限り、110.68円を試す展開を想定することになります。

ドル円の節目

- 116.56円

- 110.68円

- 107.05円

- 104.80円←強弱の分岐点となる重要な節目

- 101.17円

- 97.54円

- 95.29円

107.05円は重要な節目ですので、これを上回って推移していると、ドル円の想定レンジは107.05円~110.68円となります。

110.68円を上回って推移していると、ドル円の想定レンジは110.68円~116.56円となります。

107.05円を下回って推移していると、ドル円の想定レンジは104.80円~107.05円となります。

3月15日~19日の週は、①111.25円、②110.11円、③108.16円

3月22日~26日の週は、①111.44円、②109.92円、③107.32円

上記の「毎週変わる節目」の考え方は、現在の相場に照らし合わせると①と②は上値目途、③は下値目途として注目します。

最重要は、110.68円、107.05円の節目で、上記の①②③も併せて注目していくことになります。

\GogoJungleで売れ筋投資商品を探そう!/

ボリンジャーバンド(中心線を25に設定)

もみ合いの場合は、日足は-1σ~+1σの間でドル円は推移することになるため、ドル円が中心線(25日線)を挟んで、+1σ付近に上値を抑えられ、-1σ付近に下値を支えられて、バンドの傾きがほぼ横ばいであるときは、典型的なもみ合い相場です。

トレンドの時は、上昇トレンドなら、中心線(25日線)が上向きで、上向きの+1σに沿う形の上昇となるか、上向きの+2σに沿う形の上昇となるし、下降トレンドなら、中心線(25日線)が下向きで、下向きの-1σに沿う形の下落となるか、下向きの-2σに沿う形の下落となります。

上記を踏まえた上で、現在のドル円の日足を確認すると、バンドウォークの上昇の形です。

107.05円及び+1σを割り込まない限り、さらにもう一段上の節目の110.68円を試す展開を想定することになります。

また、いったん重要な高値をつけて調整が入る場合も、6か月線、12か月線、75日線が一度はサポートされやすいですので、この点も売買時に意識します。

ドルインデックスとドル円の比較

ドル円がサイクルトップをつけて下落が開始する時や、ドル円がサイクルボトムをつけて上昇が開始する時には、ドルインデックスとの間に高値日のズレや、安値日のズレが生じることがよくあります。

また、ドルインデックスが上昇トレンドにある時は、ドル円の下値は限定的になりやすく、上値を追う場合もあり、逆にドルインデックスが下降トレンドにある時は、ドル円の上値は限定的になりやすく、下値が拡大する場合があるため、ドルインデックスの動向も見ながら、ドル円の売買戦略を考える必要があります。

直近のドルインデックスと、ドル円を比較すると、ドル円の方が相対的に強い展開となっておりますので、ドル円は週足サイクル、日足サイクル共に強気型を形成中だと考えられます。

結論

1月4日~8日の重要日柄は102.57円の安値と一致し、同時に週足サイクルボトムとなりました。

週足サイクルボトムを打った後は、相応の上昇幅と上昇期間になりやすく、週足ボリンジャーバンド(25)の+1σ~+3σへの上昇が起こる傾向がありますが、+3σに向けての上昇も到達済であり、ここからは週足ベースのバンドウォークの上昇が起こるかどうかに注目となります。

更なる上昇が起こるかどうかの判断ポイントは、107.05円の節目や、日足の+1σを維持し続けるかどうかです。

いったん重要な高値をつけると日足の+1σを割り込みますが、中長期的には6か月線、12か月線、75日線を維持し続ける限り、110.68円の節目や、さらに上の節目を試す上昇を想定することになります。

逆に、107.05円の節目、6か月線、12か月線、75日線を下回る推移が続くと、下降トレンド再開の形となります。

高田資産コンサル流「日経225先物・オプションの需給分析の実践方法」

投資ECメディア、GogoJungleが運営している投資コンテンツ配信サービス「投資ナビ+」で、高田資産コンサルによる日経225先物・オプションの分析記事をご覧いただけます。FX以外の金融商品もチェックしている方は、分析の参考にされてみてはいかがでしょうか。

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!![高田資産コンサル流・売買戦略の考え方[高田智雄]](https://fx-koryaku.com/wp-content/uploads/2020/07/takada-consulting-1.png)

![外国為替相場の行方[田嶋智太郎]](https://fx-koryaku.com/wp-content/uploads/2021/05/tajima-800bnr-640x360.jpg)

![バイデン政権が3兆ドルの新経済対策検討!米株高・金利上昇・ドル高継続[雨夜恒一郎]](https://fx-koryaku.com/wp-content/uploads/2021/03/amaya-20210329-0-640x360.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ