2021年1月20日の米国大統領就任以降、本格的なバイデン相場が始まります。当面は、かつてのトランプ急騰相場のような一方通行のトレンドは生まれず、各通貨ペアは過去の値幅の中での値動きに終始しそうです。そんなときに役立つのが「フィボナッチ・リトレースメント」。過去の上昇/下落幅の黄金比率から各通貨ペアの目標上値・下値を探っていきましょう。

※この記事は、FX攻略.com2021年3月号(2021年1月21日発売)の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

103円台半ば割れテストが完了すれば、1ドル100円前後定着も。上値メドは109円

ここ数年、年末年始の金融市場は急変動することが多く、昨年2020年も年初から中国武漢での新型コロナウイルス感染症拡大のニュースがじわじわと広がり、2~3月にかけての株価暴落、為替急変動につながりました。

2021年も年末からのコロナ感染症第3波の深刻化、12月発表の米国雇用統計における非農業部門新規雇用者数の低迷、それにもかかわらずバブル気味に史上最高値を更新し続ける米国株をはじめとした株式市場の動向を見ると、年始相場に一波乱あっても、まったくおかしくありません。ジョー・バイデン氏が1月20日に第46代米国大統領に就任する前、つまり、この原稿が世に出る前にすでに大きな相場変動が起こっている可能性もあります。

そこで今回は黄金比率で相場の予想変動率や目標上値・下値を計算する「フィボナッチ・リトレースメント(以下、「FR」と略)」を使って、2021年のFX市場の値動き予測を具体的な為替レートに落とし込んで展望していきましょう。

ドル円に関しては、年末相場で「103円台半ば割れテスト」を何度も繰り返しており、長期的に見ても下降トレンドが続いていることから、年始から2月にかけて100円割れを試す展開になっても決しておかしくないでしょう。最近の傾向としては、世界的な株価上昇が続いて市場がリスクオンの強気ムードに包まれると、ドル安が進む傾向が特に対ユーロで強く、対円でも定着しつつあります。

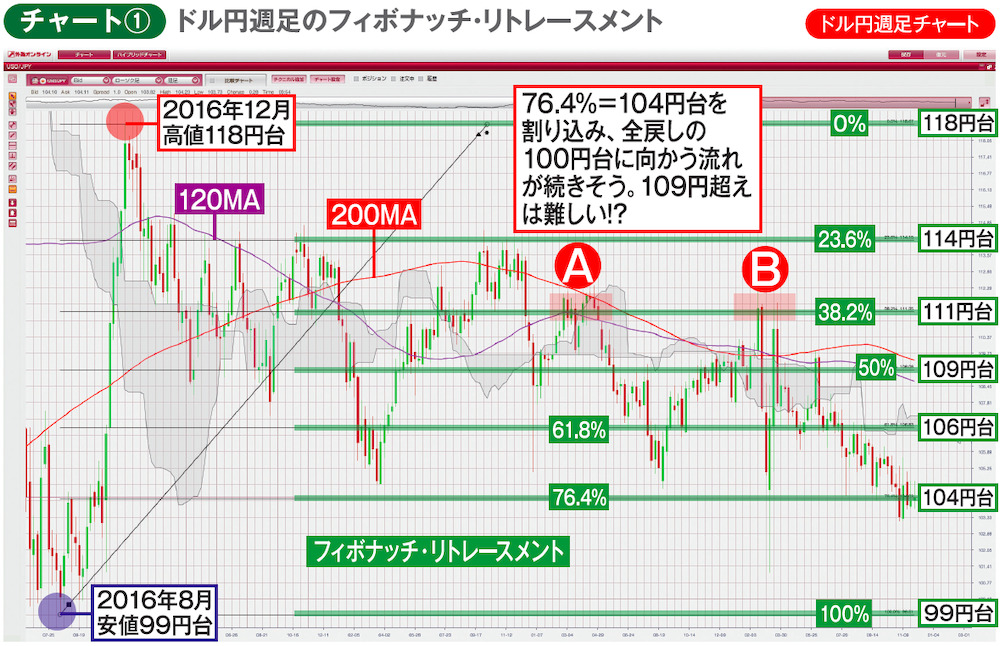

チャート①はトランプ大統領選出前の2016年8月に1ドル99円台の安値をつけたあと、選挙後の12月に118円台の高値まで急騰して以降のドル円の週足チャートです。この安値と高値の値幅間でFRを行うと、その後4年間の値動きは高値から23.6%(114円台)~76.4%(104円台)の中に見事に収まっています。

FRで示されたフィボナッチ比率のレート帯はその他にもAやBの箇所の38.2%(111円台)など、見事に抵抗帯や支持帯として機能していることがわかります。そして、12月半ばのドル円は、これまで支持帯として機能してきた76.4%(104円)ラインを下抜けしつつあり、今後は100%(99円台)まで、4年前の上昇幅の「全戻し」も視野に入ります。すでに76.4%(104円)ラインを下回っているので、今後はそのラインが抵抗帯として上値を阻む壁になるでしょう。

むろん、年末年始恒例の金融パニック到来の場合、最近のドル円相場は、リスクオフに対して円高ではなくドル高で反応することも多いので、一気に50%ライン(109円台)までドルが戻す展開も考えられます。通常とは逆の「リスクオフならドル高、リスクオンなら円高」という奇妙な流れがどの程度まで続くかも意識しておきたいところです。

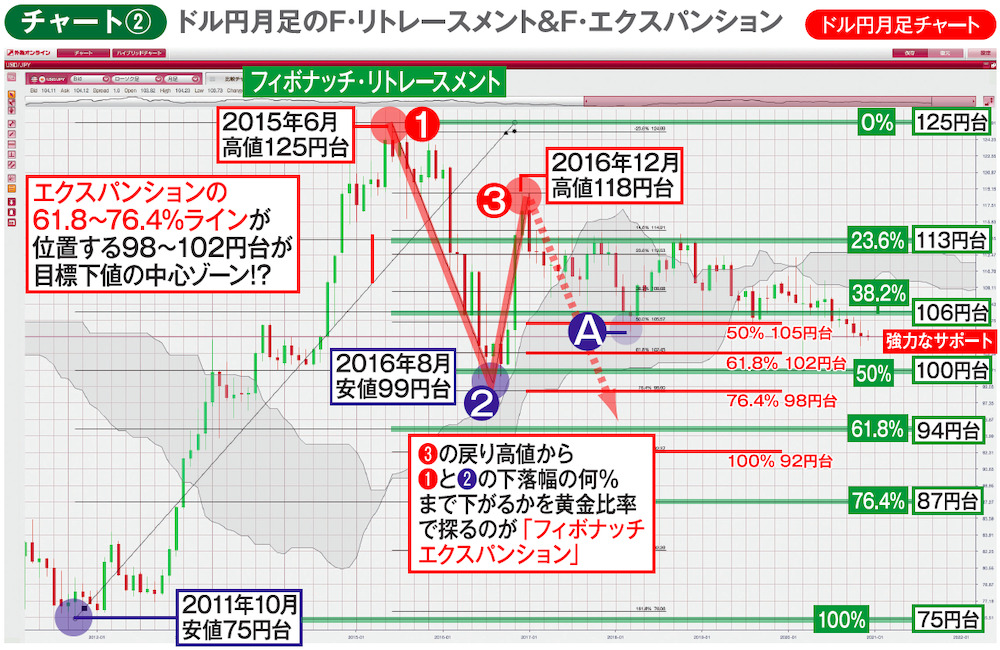

ここ4年間のドル円は非常に小動きだったため、より大きなトレンドを見るには長期的なFRも行ったほうがいいでしょう。チャート②は、2011年10月末の最安値75円台と、アベノミクスによる日銀の量的緩和が功を奏してドル円が急騰し、2015年6月につけた高値125円を結んでFRしたものです。

フィボナッチ・エクスパンションのドル円下値メドは98~102円。ユーロドルは1.25ドル到達が視野に

1ドル100円という大台がちょうど50%ラインとなり、ここ数年の「岩盤的」な支持帯になっていることがわかります。より長期的に見ると、ドル円はいまだアベノミクス急騰の半値割れという状況になく、下降トレンドが続いているものの、1ドル100円が依然として下値の強力なサポート帯として機能しそうです。

2021年もコロナ克服で順調な株高が続けば、逆に米国債は売られて長期金利が上昇。金利を求める資金が米国に流入してドルの下落を食い止める、という展開が十二分に考えられます。

一方、①の2015年6月高値125円台と②の2016年8月安値99円台、③の2016年12月の戻り高値118円台の3点を結んで「フィボナッチ・エクスパンション(以下、「エクスパンション」と略)」を行ったときの重要な比率も示しました。

エクスパンションは「高値①→安値②→高値③」という動きのあと、逆N字型の動きで再び下落に転じたとき、起点となる高値③から「高値①と安値②」の下げ幅の何%下落するかの目安に使うものです。

下降トレンドが続く場合、下げたあと、いったん上げてから再下落する比率は最初の下げ幅の影響を受けやすいことから、トレンドフォローの値幅予測に使われる分析法です。

ただし、チャートを見てもわかるように、ドル円はトランプ急騰でつけた118円の高値から一直線で下降トレンド入りとはならず、2015年6月高値125円台から2016年8月安値99円台の値幅25円の約50%の105円台前後で下げ止まりました(2018年3月のAの地点)。その後は下降トレンドというよりもレンジ相場で推移していますが、61.8%ラインの102円台を切ると、前回の下落幅(2015年6月~2016年8月)の76.4%分に相当する98円ラインが目標安値の一つの基準になるでしょう。

ちょうど先ほどのFRの50%ラインを挟むような形で、エクスパンションの61.8%(102円台)、76.4%(98円台)ラインがあるため、98~102円台というのが今後の下値メドとしては有効に機能しそうです。

そこからの下値となると、FRの61.8%ラインが位置する94円台になります。さすがに年内、ここまで円高が進むとは考えにくいですが、急激なリスクオフで従来の円高が復活したときに一時的にこの水準に達する可能性はあるかもしれません。

昨年12月、それまで高値の壁になっていた1ユーロ1.20ドル台を突破したユーロドルはどうでしょうか?

ユーロドルはいったん方向が決まると、かなりの幅でその方向に動く傾向があります。言い換えれば、トレンドが出たら、「順張り」でのトレンドフォローが起きやすいといえます。また、ドル円のように、いわゆる「値ごろ感」で下げ止まる/上げ渋るといった概念が機能しにくい面もあります。

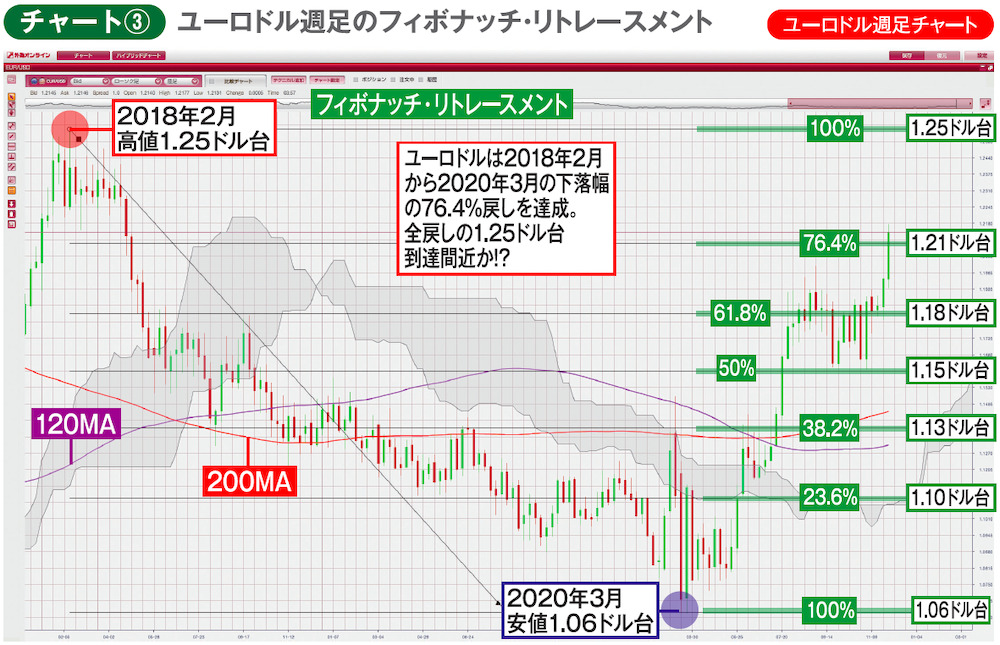

チャート③は、ユーロドルの2018年2月高値1.25ドル台から2020年3月安値1.06ドル台までの下げ幅約1920ポイントにFRを適用したものです。最大の戻りとなる76.4%がちょうど1.21ドル台の水準になっており、12月までの高値の壁とほぼ一致しています。ユーロドルはFRが機能しやすい通貨ペアであることは、2020年7月~10月に、FRの61.8%戻しの1.18ドル台を挟んで、もみ合っていたことからもわかります。

「半値戻しは、全値戻し」と言われますが、もしそれを信じるとすれば、時間をかけながら2018年2月高値の1.25ドル台半ばまで上昇が続く可能性が高いといえるでしょう。

その上には2014年5月につけた1.39ドル台まで過去につけた高値がなく、6年以上空白だった価格帯になります。そのため、いったん1.25ドル台を突破すれば、一方通行で上昇が続く可能性もあります。ユーロドルは2021年前半、最もトレンドが出て狙いやすい通貨ペアといえるかもしれません。むろん、それと連動してユーロ円も130円台乗せにトライしようとしていますが、ユーロドルほどの勢いはありません。2021年前半の通貨ペアの強弱関係は「ユーロ>円>ドル」で推移しそうです。

ポンド円は悪材料出尽くしで反発上昇も。豪ドルは春先に80円台乗せ、83円狙いも

2020年末に「欧州連合(EU)離脱までの移行期間」が終わったポンド円はどうでしょうか?

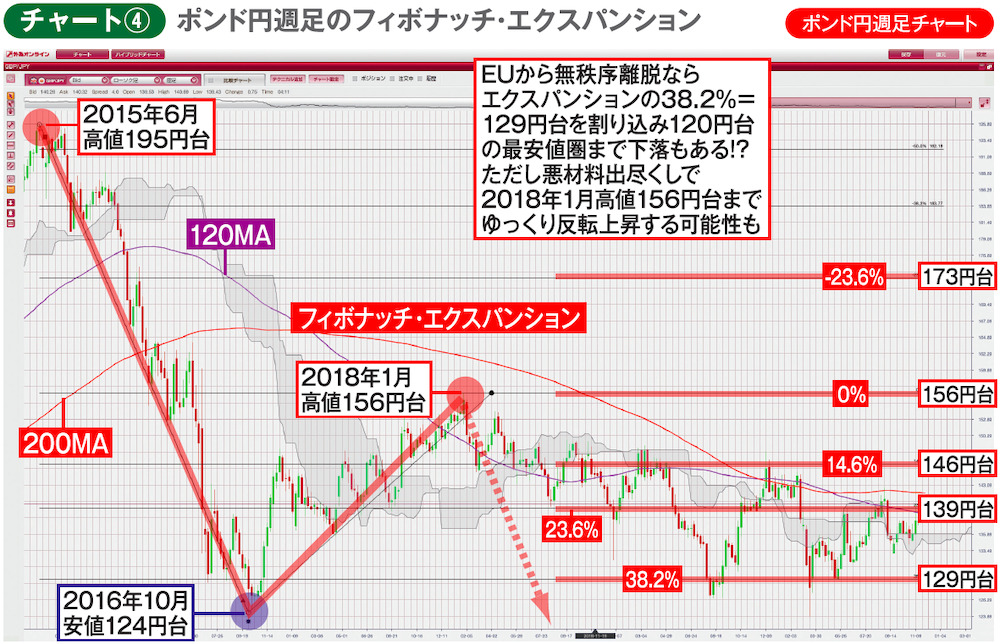

チャート④は、2015年6月高値195円台、ブレグジット決定後の2016年10月安値124円台、そこから反転上昇した際につけた2018年1月高値156円台の3点をとって、エクスパンションを行ったものです。ポンド円は、ブレグジットの下げトレンドがその勢いのまま続くことはなく、2018年1月高値からは、2015年6月~2016年10月の下げ幅約31円の38.2%分の下落で踏みとどまっていることがわかります。

このようにフィボナッチ比率は、FXの世界で隆盛するアルゴリズム取引などにも利用されているせいか、値動きの下げ止まりポイントをつかむのに大変有効です。執筆時点では12月末のEU離脱移行期間終了後、英国がEUから無秩序離脱しているかどうかわかりません。

もしそうなら、2016年10月安値124円台をも下回り、図にはないですがエクスパンションの50%下げ水準の120円台までの下落も考えられます。1ポンド120円前後は過去の最安値圏とも重なっているので、無秩序離脱ならありえるでしょう。

ただ、チャートを見てもわかるように、2015年6月から2016年10月の30円強という強烈な下げトレンドはすでに収束しています。38.2%ラインの129円台あたりを底値に今後は、「英国はEUから離脱しても意外に大丈夫じゃないか」という見直し買いが入る可能性もあります。盟友といえるユーロドルの上昇から見ても、春先にかけて「悪材料出尽くし」で買われる可能性も想定して、急落後に買いで入るのも一案といえます。いずれにしてもポンド円は週足レベルでは下げトレンド継続ですので、反転上昇しても当面は2018年1月高値156円台が上値の壁になるでしょう。

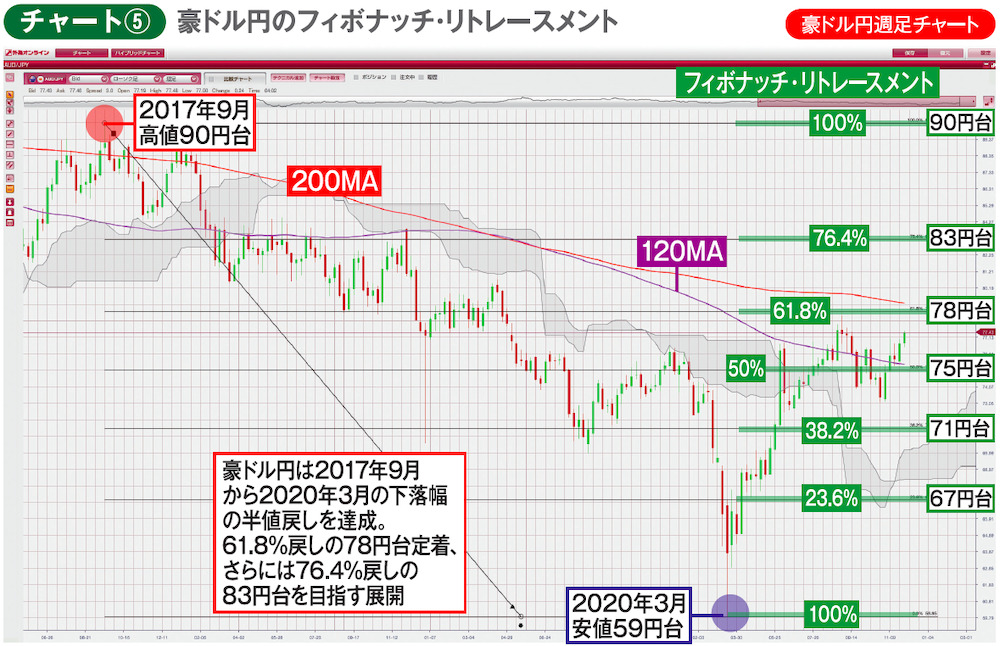

最後に豪ドル円のFRの価格水準を見てみましょう。チャート⑤は、2017年9月高値の90円台と2020年3月のコロナショックによる最安値(下ヒゲ先端)の59円台を結んでFRを適用したもの。豪ドル円は近年の高値-安値の値幅の50%=75円台を突破して半値戻しを達成。12月末には78円台に位置する61.8%戻しを達成しています。

オーストラリア準備銀行(RBA)は11月に政策金利を引き下げ、過去最低となる0.1%にしました。ただ、その後、政策金利の打ち止め感が台頭し、さらに同国の主要輸出品である鉄鉱石の価格が上昇していることも追い風となっており、10月の鉄鉱石の輸出額は109億豪ドルと過去最高を記録しました。

豪ドル円の次のターゲットは80円台定着になりますが、ユーロドル同様に特に対ドルでの上昇が顕著になっています。

そのため、ドル円で円高が進むようだと上昇にブレーキがかかる可能性もありますが、80円の大台を突破したら次はFRの76.4%ラインに位置する83円台がターゲットになります。

さすがに「そこまでは……」と思いますが、同国は他の先進国と違って今は夏。比較的コロナ感染を抑え込むことに成功しており、中国との関係が少しでも改善すれば、ワクチンが普及する春先に向けて83円台到達も十分考えられます。新型コロナウイルスの猛威がいまだ吹き荒れている2021年年始ですが、ワクチンの普及で「アフターコロナの春」は目前です。

外国為替市場は、株式市場のようにそれを先取りしてバブル気味にトレンドが発生しているわけではありません。コロナ克服が確かになった時点で、下げトレンドだったユーロ、豪ドルなどを買えば、トレンド転換の流れに乗れそうです。2021年の春先まではコロナ克服に対する順張り、すなわちクロス円通貨買いが有効と感じています。

※この記事は、FX攻略.com2021年3月号(2021年1月21日発売)の記事を転載・再編集したものです。本文で書かれている相場情報は現在の相場とは異なりますのでご注意ください。

・「外為オンライン・佐藤正和の実戦取引術|3大通貨の未来を予測するテクノ&ファンダ分析」連載記事まとめはこちら

![外為オンライン[L25 miniコース・L25R miniコース]取引サービス/スプレッド/取引ツール/評判・口コミ/新規口座開設キャンペーン情報](https://fx-koryaku.com/wp-content/uploads/2020/04/hpimg_gaitameonline_20210524-320x180.jpg)

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![外国為替相場の行方[田嶋智太郎]](https://fx-koryaku.com/wp-content/uploads/2021/05/tajima-800bnr-640x360.jpg)

![インヴァスト証券ディーラーのFXコラム ディーラーは見た!ルールと資金管理の重要性[間瀬健介]](https://fx-koryaku.com/wp-content/uploads/2020/03/mase-201912-1.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ