自分自身の手でいちいち引くこともあり、「トレンドライン」は相場理解に大変役立ちます。ポイントはダマシにあっても根気よくラインを引き直し、値動きの方向性を囲い込んで、未来予測に役立てることです。トレンドラインの起点となる「過去の高値や安値」も相場の節目として機能します。値動きの抵抗帯・支持帯、転換点の目安にしましょう。

※この記事は、FX攻略.com2016年11月号の記事を転載・再編集したものです

【外為オンライン 佐藤正和の+α実戦FXチャート術】

・平均足、各種移動平均線

・ローソク足と酒田罫線

・200日移動平均線+一目均衡表+MACD

・移動平均線+RSI etc. トレンド系&オシレーター系の組み合わせ

・平均足+移動平均線、ボリンジャーバンド、RSI

・ピボット+移動平均線、RSI、平均足、MACD

・ボリンジャーバンド+MACD、RCI、平均足、RSI

・フィボナッチ・リトレースメント&エクスパンション

・ケルトナーチャネル&RSI、平均足、MACD、DMI

・チャートパターン&移動平均線、MACD、フィボナッチ・リトレースメント

トレンドラインで値動きを囲い込み、トレンドの方向性・強さ、継続・転換を判断する

FXのテクニカル指標で最も初歩的ながら、的確な相場予測やトレンド判断を行えるのが「トレンドライン」分析です。

為替レートは上下動を繰り返しながら、ある一定の幅と方向性を持って動きます。これを「トレンド」と呼びますが、その“潮流”を値動きの高値同士、安値同士を結んだ線の内側に囲い込み、視覚化するのがトレンドラインの役目です。

トレンドラインを引く際には、それまでの為替レートの値動きがすっぽり内側に収まるように線を引くのがルールになります。今あるトレンドを限定して追い込んでいくわけですから、値動きがラインの外にはみ出していては意味がありません。

ただし、過去の値動きの中には突発的な急落や急上昇でできた極端に長い下ヒゲ・上ヒゲもあるため、そうした異常値は無視して引いてもかまいません。

トレンドライン分析は他の指標のように “漫然と”見るだけでなく、“自分自身の手”でいちいち線を引いていきます。自分自身の判断で線引きすることで、値動きに対する観察力や理解がグンと深まり、自然と相場の大局観を養うことができます。

トレンドラインの中でも高値同士を結んだ線は、これまでの為替レートの値動きの上値を抑える壁になっているので「上値抵抗線(レジスタンスライン)」と呼びます。

逆に安値同士を結んだ線は、それまでの為替レートの下落を阻止してきたクッションの役割を果たしているので「下値支持線(サポートライン)」と呼びます。

トレンドラインを引いた後、具体的には、

・トレンドの方向性(上昇トレンドか下降トレンドかボックスか)

・トレンドラインの幅(値動きの変動率が大きいか小さいか)

・トレンドラインの傾き(トレンドが加速しているのか失速しているのか)

・現在レートがトレンド内のどこに位置するか

・トレンドラインが守られているかブレイクされそうか(トレンドが継続しているか転換しそうか)

などを見ていきます。

上昇トレンドの場合は安値同士を結んだサポートラインがより重要です。というのも、そのラインを越えて下落すると、トレンド転換の可能性があるからです。逆に下降トレンドでは上値の壁となっているレジスタンスラインの方が重要になります。

図1は2012年から始まった「米ドル/円」の長期上昇トレンド(月足チャート)にトレンドラインを引いたものです。

12年9月ごろに始まった上昇を長い間支えてきたサポートラインAは、上昇トレンドを決定づける最重要ラインでしたが、原油安に伴う急速な円高で16年2月にブレイクされました。12年9月安値と現在の安値を起点にサポートラインBを引くことも可能ですが、「米ドル/円」は依然下落中でこのラインで下げ止まった後、上昇したことはまだ一度もないので、ラインBはあまり意味のない線になります。

つまり、ラインAがブレイクされたことで「米ドル/円」の約3年半にわたる上昇トレンドはいったん終わったと考えるのが妥当です。現在は16年2月と6月の高値を結んだレジスタンスラインCが、下降トレンドに転じた「米ドル/円」の上値を抑える最重要ラインとして機能しています。

ただ、7月8月のローソク足を見ると、「米ドル/円」が100円台前後で何とか踏みとどまっているのも事実です。このレート帯は過去13年〜14年にかけて中段保ち合いが続いたゾーンDと重なっています。過去の高値や安値やもみ合いゾーンは、全世界の投資家がチャートを見て売買している以上、その後も相場の「節目」になりやすく、値動きの支持帯や抵抗帯として機能します。

つまり、現状の1ドル100円前後で下げ止まれば上昇トレンド復活があるかもしれません。しかし、現在の「米ドル/円」を“支配”しているレジスタンスラインCは非常に急角度で下降しており、Cを越えて「米ドル/円」が急上昇する展開は考えづらいところです。

↓↓ 充実した取引ツールでチャート分析!外為オンラインの魅力と口座開設方法【無料】をチェック ↓↓

トレンドラインは根気よく何度も引き直す。過去のラインが未来に影響することも

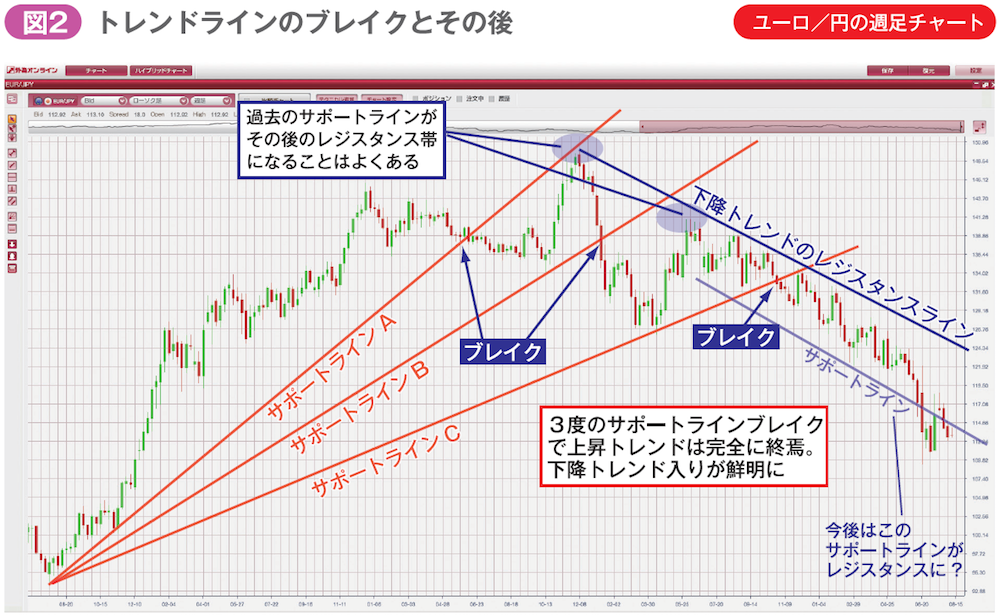

これが「ユーロ/円」となると、さらに下降トレンドへの転換が明白です。図2は2012年8月からの「ユーロ/円」の週足チャートです。今年に入って英国の欧州連合(EU)離脱や域内の金融機関の信用不安が再燃するユーロは大きく下落しており、下降トレンドが鮮明です。

その過程を過去にさかのぼって見ていくと、2012年からの上昇トレンドを支えてきたサポートラインAは上昇鈍化による横ばい相場が続いたため、14年5月ごろにブレイクされ機能しなくなりました。その後、14年9〜12月に日銀の追加緩和で「ユーロ/円」は急上昇に転じ、サポートラインBが形成されますが、これも15年1月に下方ブレイクされています。

さらに15年4月以降いったん反発上昇しますが、その上昇は既に破られた旧サポートラインBの延長線上まで到達できず、その後は一本調子の下落が続いています。

「トレンドラインがブレイクされたらトレンド転換」と考えるのがトレンドラインの基本的な考え方ですが、実戦では “絵に描いたようなトレンド転換”はなかなか起こりません。トレンドラインがブレイクされた後も、何度か従来のトレンド方向に回帰して新たなトレンドラインが形成され、それもまた結局ブレイクされ……の繰り返しで、トレンドがじわじわ転換するケースが多いのです。

ダマシも多いのがトレンドラインの短所といえますが、「ダマされたからアテにならない」と即断するのではなく、ダマされたらまた新たなトレンドラインを引き直して、根気よく値動きをウォッチすることが重要になります。

また、いったんブレイクされて機能しなくなったサポートラインが、その後の値動きのレジスタンスラインとして逆に機能するケースも多いので、なるべく過去にさかのぼってトレンドラインを引き、その延長線が現在の値動きに影響を与えていないか判断すべきです。

図2の場合、ブレイクされた過去のサポートラインAやBはその後に反転上昇を阻む壁となっており、その近辺まで為替レートが戻った地点は絶好の戻り売りポイントになっています。

トレンドラインは他のテクニカル指標と組み合わせることで、実戦の売買ポイント探しにも使うことができます。

その基本戦略は、

・上昇トレンドならサポートライン近辺の反発上昇で押し目買い

・下降トレンドならレジスタンスライン近辺の反転失速で戻り売り

・トレンドラインがブレイクされたら新たな値動きに追随する

の三つです。

高値同士・安値同士を結んだ線という性格上、トレンドラインはシグナル点灯が移動平均線などに比べて非常に早い点に特徴があります。「早い=ダマシも多い」ので、若干トレンドラインよりもシグナル点灯が遅めのMACDなどを組み合わせると、的確なエントリーが可能になります。

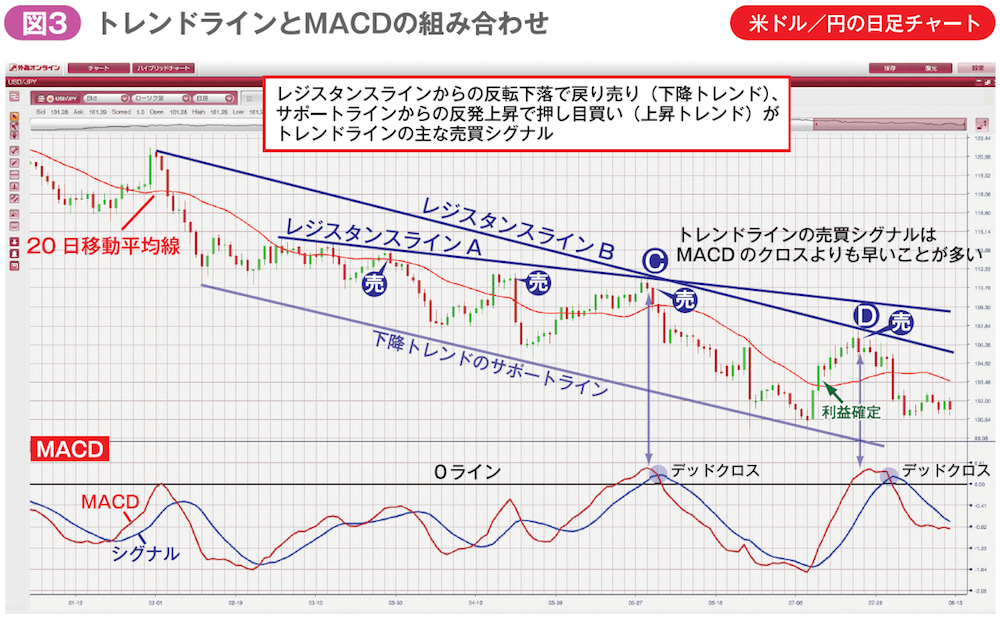

図3は「米ドル/円」の2016年の日足チャートに20日移動平均線とMACDを描画し、トレンドラインを引いたものです。

「米ドル/円」はレジスタンスラインとサポートラインがほぼ平行線の、非常にきれいな下降トレンドを形成しています。レジスタンスラインA・B近辺まで反発後、再下落に転じた地点は格好の戻り売りポイントになっています。

レジスタンスラインに関してはAの他に、過去の高値と直近高値を結んだBのラインを新たに引くことができます。「抵抗帯となるレジスタンスラインは絶対に一つでないといけない」という決まりはないので、時間軸や値動きの状況に応じて複数のトレンドラインを引いても全く構いません。

図3の場合、レジスタンスライン上のCやDの地点で戻り売りすれば、その少し後にはMACDとシグナルのデッドクロスも同時点灯し、かなりの値幅を利益に変えることができました。

反応がより遅い20日移動平均線に関しては、戻り売りでエントリーした後、為替レートが20日移動平均線を越えたら決済というように、利益確定のポイント探しに使う方が良いでしょう。

↓↓ 充実した取引ツールでチャート分析!外為オンラインの魅力と口座開設方法【無料】をチェック ↓↓

過去の高値・安値は未来の値動きの目安となり抵抗帯・支持帯・転換点として機能

トレンドラインと同様に値動きの支持帯や抵抗帯として機能し、相場の節目探しに役立つのが「過去の高値や安値」です。

為替相場は各国の経済動向や金利政策を反映して動きますが、例えば、米国雇用統計が予想外に良かったからといって「米ドルがいくらになる」と為替レートまで計算することはできません。

結局、投資家は過去の値動きを目安にして「そのファンダメンタルズの変化は為替レートに十分織り込まれたか」を判断する以外ありません。その根拠となる過去の高値や安値は不思議と値動きの「節目」になりやすいのです。

図4は、07年からの「豪ドル/円」の月足チャートです。

「豪ドル/円」は08年秋のリーマンショックで大暴落した後、サポートラインAを支えに15年7月ごろまで上昇トレンドが続きました。しかし15年8月以降、サポートラインAがブレイクされて、下降トレンド入りしました。現在の「豪ドル/円」を支配しているのはレジスタンスラインBです。

さらに細かく分析すると、09年から始まった上昇相場の中で「豪ドル/円」は09年〜12年末にかけて、大きな中段保ち合いCを形成しています。その高値ラインDを現在まで伸ばすと、不思議とその後の値動きの支持帯になったり、いったんDのラインがブレイクされると今度は抵抗帯に早変わりしたりしていることが分かります。

現在は中段保ち合いCの安値ラインEが支持帯となって、下降トレンドが小休止しています。

このEのラインを越えて「豪ドル/円」がさらに下落するか、それともEを支持帯にして上昇に転じて過去の高値Dと安値Eの値幅内で保ち合い相場を形成するかが、今後の「豪ドル/円」の値動きの焦点といえるでしょう。

このように過去の高値・安値は相場の攻防点となることが多く、トレンドライン同様、「その高値や安値のラインが守られればその方向についていき、逆に破られれば新たな逆方向の動きに便乗する」という戦略で臨むのが基本です。

値動きの目安という意味では時間軸が短い短期売買でも、過去の高値や安値、トレンドラインは値動き予測に役立ちます。

図5は最近の「米ドル/円」の6時間足チャートにRSIを表示し、トレンドラインを引いたものです。画面上の値動きを決定づけているのは下降トレンドのレジスタンスラインAですが、実際の戻り売りポイント探しに役立つのは下降トレンド内の戻りが失速してサポートライン割れを起こしたa、b、cの地点です。bはダマシに終わっていますが、ダマされてもしつこくサポートラインを引いてその下方ブレイクを狙うことで、aやcの下落ではかなりの下落幅を利益に変えることができました。

a〜cの地点では、RSIがいずれも70の「買われ過ぎ」ゾーンから急落しています。トレンドラインブレイクもRSIもシグナル点灯が非常に早いのが特徴です。

両方を使ってエントリーし、RSIの反転上昇で利益確定という手法なら、細かいトレンドブレイクを狙った短期売買に成功するはずです。

図5内の過去の高値や安値に注目すると、いずれもその後の値動きに影響を与えていることが分かります。短期売買になるほど投資家は近視眼的になり、暗中模索で取引することになります。その中で唯一の目標レートになりやすい「過去の高値・安値」は意外に値動きの反転ポイントになりやすいので、絶えず注目していて損はないのです。

※この記事は、FX攻略.com2016年11月号の記事を転載・再編集したものです

↓↓ 充実した取引ツールでチャート分析!外為オンラインの魅力と口座開設方法【無料】をチェック ↓↓

【外為オンライン 佐藤正和の+α実戦FXチャート術】

・平均足、各種移動平均線

・ローソク足と酒田罫線

・200日移動平均線+一目均衡表+MACD

・移動平均線+RSI etc. トレンド系&オシレーター系の組み合わせ

・平均足+移動平均線、ボリンジャーバンド、RSI

・ピボット+移動平均線、RSI、平均足、MACD

・ボリンジャーバンド+MACD、RCI、平均足、RSI

・フィボナッチ・リトレースメント&エクスパンション

・ケルトナーチャネル&RSI、平均足、MACD、DMI

・チャートパターン&移動平均線、MACD、フィボナッチ・リトレースメント

【関連記事】

・外為オンライン [外為オンライン]

・モバイルトレード最前線【外為オンライン】外為オンライン for iPhone/外為オンライン for Android

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![金融リテラシーが身につく YEN蔵の投資大学(アカデミア)|第6回[YEN蔵]](https://fx-koryaku.com/wp-content/uploads/2020/08/yenzo-202007-1.png)

![現役為替ディーラーが何でも答えます!「みんなのQ&A」第9回 中国経済の好調不調を判断する方法とは?[井口喜雄]](https://fx-koryaku.com/wp-content/uploads/2018/05/fx-qa-201712-01.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ