トレイダーズ証券

トレイダーズ証券米金利主導のマーケットが続く[井口喜雄]

2021年3月3日 井口喜雄 https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png FX攻略.com[公式]FX初心者入門と為替情報が満載!

トレイダーズ証券の井口喜雄による【Dealer’sEYE】をお届けします。

米金利主導のマーケットが続く

米長期金利上昇は落ち着きを取り戻しつつありますが、米金利主導のマーケッ … トレイダーズ証券

トレイダーズ証券ポンドは年初来高値を更新!どこまでいける!?[井口喜雄]

2021年2月24日 井口喜雄 https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png FX攻略.com[公式]FX初心者入門と為替情報が満載!

トレイダーズ証券の井口喜雄による【Dealer’sEYE】をお届けします。

パウエルFRB議長はハト派スタンス継続

昨夜はパウエルFRB … FX力を鍛える有名人コラム

FX力を鍛える有名人コラムバブル?リスクオンはどこまで続くのか[井口喜雄]

2021年2月17日 井口喜雄 https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png FX攻略.com[公式]FX初心者入門と為替情報が満載!

トレイダーズ証券の井口喜雄による【Dealer’sEYE】をお届けします。

バブルに警戒?リスクオンはどこまで続くのか

日経平均は30年 … FX力を鍛える有名人コラム

FX力を鍛える有名人コラムビットコイン円は500万円台へ ドルは失速[井口喜雄]

2021年2月10日 井口喜雄 https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png FX攻略.com[公式]FX初心者入門と為替情報が満載!

トレイダーズ証券の井口喜雄による【Dealer’sEYE】をお届けします。

ビットコイン円は一時500万円台へ ドルは失速

米テスラ社の … FX力を鍛える有名人コラム

FX力を鍛える有名人コラムドルショートカバーでゲームチェンジ!?[井口喜雄]

2021年2月3日 FX攻略.com編集部 https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png FX攻略.com[公式]FX初心者入門と為替情報が満載!

トレイダーズ証券の井口喜雄による【Dealer’sEYE】をお届けします。

マーケットを席捲するロビンフッダー

この数週間ロビンフッダー … FX最新情報

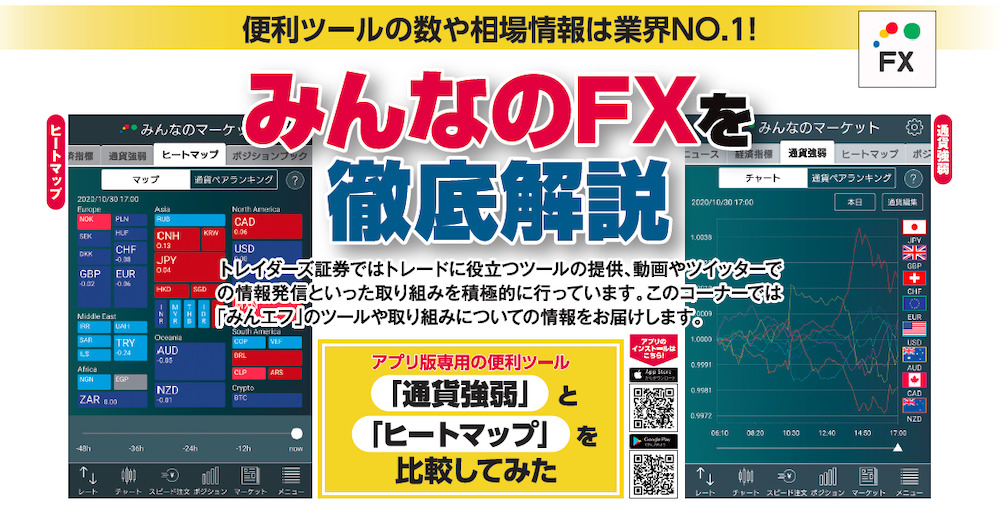

FX最新情報便利ツールの数や相場情報は業界NO.1!みんなのFXを徹底解説|アプリ版専用の便利ツール「通貨強弱」 と「ヒートマップ」 を比較してみた

2021年2月2日 FX攻略.com編集部 https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png FX攻略.com[公式]FX初心者入門と為替情報が満載!

トレイダーズ証券ではトレードに役立つツールの提供、動画やツイッターでの情報発信といった取り組みを積極的に行っています。このコーナーでは「みん … FX力を鍛える有名人コラム

FX力を鍛える有名人コラム今夜のFOMCはハト派スタンス!? ドル安は継続か[井口喜雄]

2021年1月27日 FX攻略.com編集部 https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png FX攻略.com[公式]FX初心者入門と為替情報が満載!

トレイダーズ証券の井口喜雄による【Dealer’sEYE】をお届けします。

東京市場は中国の動向に注視

昨日、中国人民銀行が突然金融引き … FX力を鍛える有名人コラム

FX力を鍛える有名人コラムバイデン米大統領誕生へ。マーケットはどう動く[井口喜雄]

2021年1月20日 FX攻略.com編集部 https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png FX攻略.com[公式]FX初心者入門と為替情報が満載!

トレイダーズ証券の井口喜雄による【Dealer’sEYE】をお届けします。

イエレン次期米財務長官「ドル安は望まない」もドル高政策ではない … FX力を鍛える有名人コラム

FX力を鍛える有名人コラムバイデン次期大統領の追加経済対策に注目[井口喜雄]

2021年1月13日 FX攻略.com編集部 https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png FX攻略.com[公式]FX初心者入門と為替情報が満載!

トレイダーズ証券の井口喜雄による【Dealer’sEYE】をお届けします。

米長期金利主導のマーケット

昨日はバイデン政権が財政出動を拡 … FX力を鍛える有名人コラム

FX力を鍛える有名人コラムオールブルーでリスクオフの展開か[井口喜雄]

2021年1月6日 FX攻略.com編集部 https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png FX攻略.com[公式]FX初心者入門と為替情報が満載!

トレイダーズ証券の井口喜雄による【Dealer’sEYE】をお届けします。

* * * * *

新年明けましておめでとうございます。本年も皆様におかれましては、より良いトレー …![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ