値動きの「カタチ」から、トレンド転換やトレンドの加速を予測する「チャートパターン」は最もシンプルな値動き分析法です。チャートを見るときは、描画ツールを使って気になる高値同士や安値同士にトレンドラインを引き、値動きの形状を敏感に感じ取れるようにしましょう。その後の値幅予測にも使えるので、実戦での活用度も絶大です。

※この記事は、FX攻略.com2016年10月号の記事を転載・再編集したものです

【外為オンライン 佐藤正和の+α実戦FXチャート術】

・平均足、各種移動平均線

・ローソク足と酒田罫線

・200日移動平均線+一目均衡表+MACD

・移動平均線+RSI etc. トレンド系&オシレーター系の組み合わせ

・平均足+移動平均線、ボリンジャーバンド、RSI

・ピボット+移動平均線、RSI、平均足、MACD

・ボリンジャーバンド+MACD、RCI、平均足、RSI

・フィボナッチ・リトレースメント&エクスパンション

・ケルトナーチャネル&RSI、平均足、MACD、DMI

パターンにはトレンド転換の「反転型」、トレンド加速の「中段保ち合い型」がある

欲望に駆り立てられた無数の投資家の売買で、為替レートは日夜、複雑に動いています。その一挙手一投足を全て正確に当てるのは不可能ですが、一歩引いて、値動き全体を大局的に俯瞰すると、特徴的な形状やパターン、趨勢、周期性や波動を認めることができます。こうしたチャート上の特徴的な値動きのパターンに注目し、未来予測に役立てるのが「チャートパターン分析」です。

チャートパターンは、トレンドライン分析の延長線上にあり、過去の値動きの高値同士、安値同士などを結んだ線を引くことで浮かび上がる値動きの「カタチ」に注目します。外為オンラインのブラウザ版などFX会社のチャートツールには、チャート上に自由に直線が引ける描画ツールが完備されているので便利です。

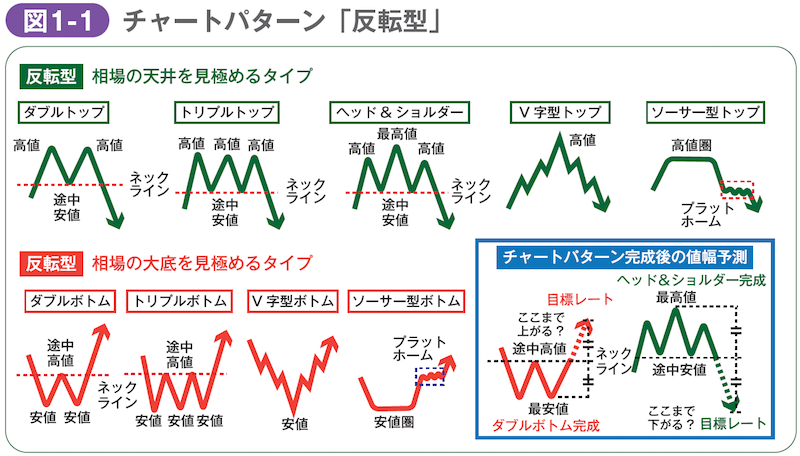

実際のチャートを見る前に、まずは有名なチャートパターンの形状を紹介しましょう。チャートパターンには大きく分けて、

・相場の天井や大底で出現しトレンドの転換点となるもの(反転型)

・上昇や下降トレンドの最中に起こる保ち合い(レンジ)相場として出現するもの(中段保ち合い型)

の二つのタイプがあります。

「反転型」は相場の天井や大底で起こりやすい為替レートの値動きの形状を示したもので、天井を知らせるものには「ダブルトップ」「トリプルトップ」「ヘッド&ショルダー(三尊天井)」「V字型トップ」「ソーサー(お皿)トップ」などがあります。大底で生じやすいものは、「ダブルボトム」以下になります(図1—1参照)。

例えば、ダブルトップの場合、為替レートがアルファベットの「W」の字を逆さにしたように2度高値をつけた後に下落へ転じ、高値と高値の間につけた途中安値(「ネックライン」と呼びます)を割り込んだら完成です。上昇トレンドが過熱した相場の天井圏で、このダブルトップの形状が出現すると、その後、下降トレンドへと大転換する予兆になります。

相場の天井圏で下降トレンド入りを察知して売ったり、大底圏で反転上昇を予知して買ったりすると大きな利益が得られます。その意味で、反転型チャートパターンは実戦でも非常に貴重なシグナルです。

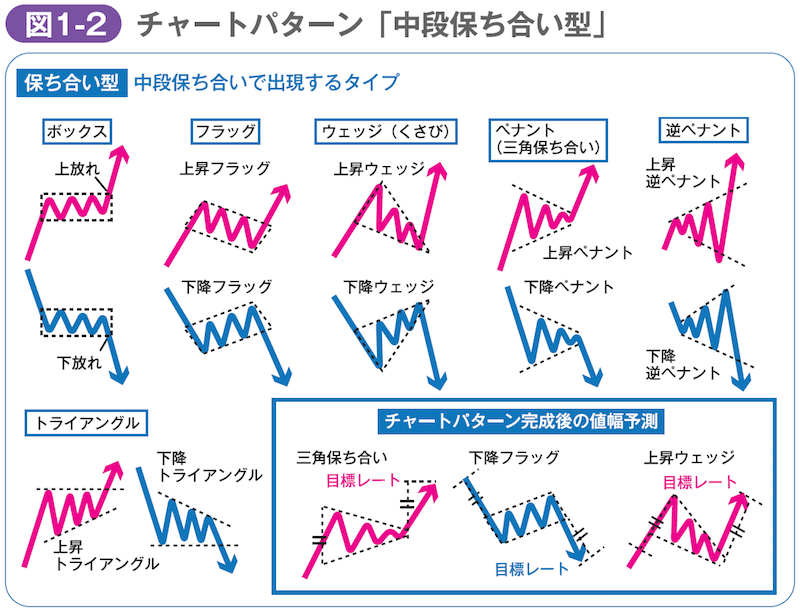

一方、「中段保ち合い型」は上昇や下降トレンドの途中に出現する保ち合い(レンジ)相場の形状を示したもので、「ペナント(三角)」や「ボックス(四角)」「フラッグ(旗)」「ウェッジ(くさび)」などが有名です(図1—2)。

「ペナント」型は日本語では「三角保ち合い」という名前で知られており、実際の相場の中でも頻出します。その名の由来は、上下動を繰り返していた為替レートの振幅が徐々に狭まり、値動きが煮詰まって二等辺三角形を寝かせたような形になるところから来ています。三角保ち合いが続いた後は、上か下に値動きが大きく放たれる(ブレイクアウトする)ことが多く、相場急変動の予兆になります。

チャートパターンの優れているところは、単にトレンドの転換や加速を暗示するだけでなく、形状が完成するとその後、どれぐらいの値幅、どの方向に動くかの目安を教えてくれる点にあります。

例えば、ダブルトップ完成は上昇トレンドからの反転下落シグナルになりますが、最高値から途中安値(=ネックライン)までの値幅分、さらにネックラインから下落することが多いといわれています。確実に当たるものではないですが、相場は一種の“幾何学的な美しさ”を求めて動く傾向があり、「ネックライン—(最高値—ネックライン)」がダブルトップ完成後の下値の目標レートになります。

同様に、三角保ち合いが上や下にブレイクした場合は、寝かした三角形の底辺にあたる値幅分、ブレイクが起こった三角形の頂点から上昇(下落)することが多いといわれています。

あくまで「目安」に過ぎませんが、パターン完成で今後、どれだけの値幅、動く可能性があるかを事前察知できる点が「フィボナッチ・リトレースメント」などと同様、チャートパターンが実戦で多いに重宝される理由なのです。

↓↓ 充実した取引ツールでチャート分析!外為オンラインの魅力と口座開設方法【無料】をチェック ↓↓

パターン完成後の値幅予測や移動平均線、MACDとの組み合わせ

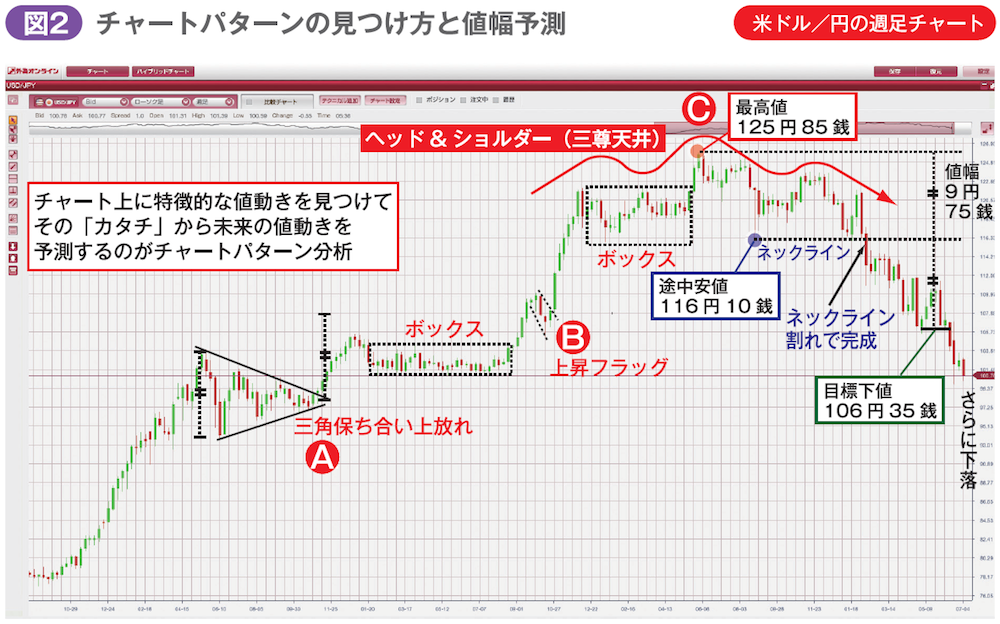

図2は「米ドル/円」が上昇トレンド入りした2012年9月以降の週足チャートです。チャート上にはAの「三角保ち合い」やBの「上昇フラッグ」など、上昇トレンド中に現れた中段保ち合い型のパターンが確認できます。

さらに、「米ドル/円」は上昇を続けますが、2014年11月以降は1ドル120〜125円の間で高値保ち合いが続きました。その値動きは、大きく見ると、2015年6月につけた最高値125円85銭を中心にした「ヘッド&ショルダー(三尊天井)」(C)を形成しています。

そして、2016年1月にネックライン(1ドル約116円10銭)を割り込んだことで形状が完成。案の定、「米ドル/円」は下降トレンド入りしました。

ヘッド&ショルダー完成後は「最高値125円85銭」から「ネックライン116円10銭」までの値幅9円75銭分さらに下落するのがセオリーとなりますが、実際、「米ドル/円」は「116円10銭—9円75銭=106円35銭」に到達。いったん、上昇に転じましたが、その目標レートを割り込み、下落トレンドが加速しています。

かなりゆるやかなヘッド&ショルダーで教科書的な鮮やかさはないものの、その完成をチャート上で察知していれば、「米ドル/円」がネックラインの116円10銭を割り込んだ地点は絶好の追随売りのポイントになりました。

その他、図2に気になるチャートパターンをいくつか記入しましたが、自分なりにチャート上にできたパターンを探すことで、相場の動きを整理して見渡し、値動きが向かう方向や強さを俯瞰して予測できる点がチャートパターン分析法の強みといえます。

当然、過去の高値や安値、過去に激しい売買の攻防が起こってもみ合った地点などは、その後の相場展開にも影響を与えることが多いもの。そうした高値・安値・もみ合いゾーンから横線を伸ばし、現在レートとの位置関係を確認することもまた、相場理解に役立ちます。

チャートパターンは、他のトレンド系指標と組み合わせることで、さらに精度を高めることができます。

図3は「米ドル/円」の日足チャートに、大局的なトレンドが分かる120日、200日移動平均線とMACDを描画したものです。

120日・200日移動平均線がデッドクロスしたAの地点では、すでにMACDも0ライン割れしており、「米ドル/円」の下降トレンド入りは明白です。

その下落を具体的に見ていくと、中央にできた中段保ち合いの「ボックス」の下限にあたる安値Bがその後の「米ドル/円」の上値を抑える壁の役割を果たしており、Bのラインをいったん越えた後に下落へ転じたaやbの地点は格好の戻り売りポイントになっています。このように過去にできたチャートパターンはその後の値動きにも影響を与えるので注目度大です。

この「ボックス」出現の後、「米ドル/円」はN字型の「急落→じわじわ上昇→急落」の動きをCとDのゾーンで2度繰り返しています。一目均衡表でもこうした「N字波動」は注目されますが、この場合、急落後に上昇して再下落した直後はN字波動完成を見越した戻り売りの好機になります。

特に、図のbの地点の下落では、MACDのデッドクロス、0ライン割れも発生しており、二つのシグナルの同時点灯で売り勝負していれば、一直線の下落を利益に変えることができました。

↓↓ 充実した取引ツールでチャート分析!外為オンラインの魅力と口座開設方法【無料】をチェック ↓↓

チャートパターンは長期的な相場展望や大局観の養成、目標レート策定に役立つ

チャートパターンは長期的な相場展開を分析する上でも役立ちます。英国では6月23日の国民投票で欧州連合(EU)離脱=「ブレグジット」が決まったこともあり、英ポンドは暴落しました。その目標下値を探るには、チャートパターン分析や「フィボナッチ・リトレースメント」を活用するのが有効です。

図4はリーマンショック前の2007年1月からの「英ポンド/円」の長期月足チャートに一目均衡表の雲と遅行線を描画したものです。2007年7月高値の1英ポンド250円90銭とその後、リーマンショックで暴落した直後の安値118円75銭の間にフィボナッチ・リトレースメントを適用してみました。

ブレグジットへの道筋が不透明なことから英ポンドは下落が続いていますが、当面の下値ターゲットはリーマンショック直後の安値118円75銭になります。「英ポンド/円」は6月の急落で一目の雲を割り込んだばかりということもあり、反転上昇しても一目の雲が位置する1英ポンド145円50銭台やフィボナッチの23.6%ラインが位置する149円94銭あたりで失速する可能性も高く、このあたりのゾーンは格好の戻り売りポイントになるでしょう。

ここで今回の急落にチャートパターンを当てはめると、拡大図で示した直近の急落の中で中段保ち合い「下降フラッグ」が形成されています。「中段保ち合い前後の下落幅は同じになる」というセオリーに基づけば、「英ポンド/円」は1英ポンド120円台前半まで下落してもおかしくないはずです。

ここ10年の値動きを巨大なN字波動と考えた場合、「英ポンド/円」が、2015年8月に到達した195円台の高値からリーマンショック時の2007〜2008年に記録した下落幅132円分さらに下落する可能性もないとはいえず、その場合の下値はなんと1英ポンド63円台になります。

さすがにそれはありえないかもしれませんが、2007〜2008年の下落幅132円にマイナスのフィボナッチ比率を適用すると—23.6%は約31円、—38.2%は約50円の値幅になります。リーマンショック後の安値118円75銭から、さらにその値幅分下げた場合は87円(—23.6%下げ)、68円(—38.2%下げ)がターゲットに。

こちらも少し想定しづらい目標レートですが、今回のEU離脱で英国からスコットランドなどが分離独立することや、EU自体が崩壊の危機に瀕した場合は、決してありえないとはいえないでしょう。

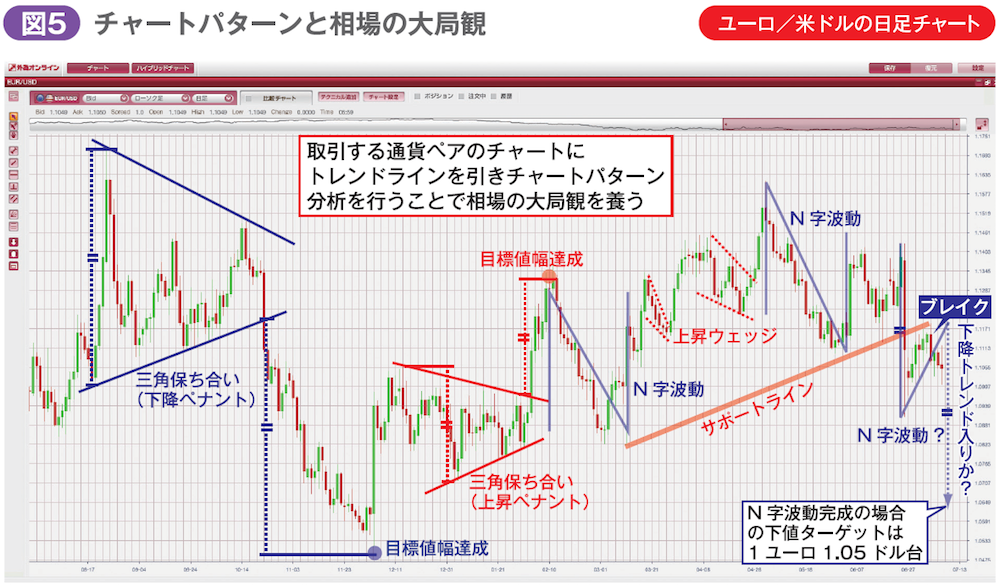

図5はここ2年間の「ユーロ/米ドル」の日足チャートです。

チャートパターンやトレンドラインを使った分析はFX会社の描画ツールを使えば誰でも簡単に行うことができます。まずは、自分が狙った通貨ペアのチャート上にさまざまな線を引いて、自分なりに値動きの形状分析を行い、取引する通貨ペアがどのような状況にあるかを現状把握することが非常に大切です。

図5の場合であれば、ここ2年間の「ユーロ/米ドル」には、特徴的な「三角保ち合いのブレイク」が2度、上下に起こっており、いずれもほぼ目標値幅を達成した後、反転していることが分かります。また、最重要ポイントとしては、ここ4か月ほど機能してきたサポートラインが最近ブレイクされました。

今年5月までは急騰の後にいったん下落し、そこから再急騰するN字型の値動きが多かった点にも注目したいところです。そう考えると、上か下かはともかく、6月23日の「ブレグジット」の日の大陰線をN字の最初の波動にした図の青い点線のような急落も想定できそうです。

チャートパターンやトレンドライン分析で自分なりの相場観や大局観を持った後は、移動平均線やMACDなども表示して、具体的な売買ポイントを探していくのが実戦での手順になります。いずれにしても、複雑怪奇な値動きを単純化し、分かりやすくビジュアル化できるチャートパターンは実戦売買に必要不可欠な分析法といえるでしょう。

※この記事は、FX攻略.com2016年10月号の記事を転載・再編集したものです

↓↓ 充実した取引ツールでチャート分析!外為オンラインの魅力と口座開設方法【無料】をチェック ↓↓

【外為オンライン 佐藤正和の+α実戦FXチャート術】

・平均足、各種移動平均線

・ローソク足と酒田罫線

・200日移動平均線+一目均衡表+MACD

・移動平均線+RSI etc. トレンド系&オシレーター系の組み合わせ

・平均足+移動平均線、ボリンジャーバンド、RSI

・ピボット+移動平均線、RSI、平均足、MACD

・ボリンジャーバンド+MACD、RCI、平均足、RSI

・フィボナッチ・リトレースメント&エクスパンション

・ケルトナーチャネル&RSI、平均足、MACD、DMI

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![楽観は禁物!コロナ第二波はすでに来ている[雨夜恒一郎]](https://fx-koryaku.com/wp-content/uploads/2020/06/amaya-20200629-3.png)

![人工知能と相場とコンピューターと|第6回 新しい時代のメカニズム[奥村尚]](https://fx-koryaku.com/wp-content/uploads/2020/10/okumura-202009-1.jpg)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ