この連載では専業トレーダーの田向宏行さんに、テクニカル分析に特化したトレードテクニックを数回にわたってレクチャーしてもらいます。第1回となる今回は本題に入る前に、なぜファンダメンタルズ分析ではなくテクニカル分析が必要なのかを教えていただきます。

※この記事は、FX攻略.com2018年5月号の記事を転載・再編集したものです

ファンダメンタルズ分析で儲けるのは簡単ではない

FXを始めると、為替レートだけでなく、各国の金利や政治状況などにも興味が向きます。トランプ大統領が就任して米国政治は話題に事欠きませんし、欧州は英国のEU離脱や欧州中央銀行(ECB)などのニュースが注目を集めます。しかし、そうしたファンダメンタルズのみでFX取引をしようと思うと、あまり上手くいきません。あるときは予想通りに動いて利益になりますが、想定通りの動きにならず損をする場合もあります。これは私も含めFXを始めた個人投資家の誰もが経験することでしょう。

しかし、全く別の視点で利益を出す方法もあります。拙著『臆病な人でも勝てるFX入門』(池田書店)で紹介した小学生トレーダーは英語もできませんし、世界の政治や経済を知りませんが、テクニカルだけで利益を出せています。大人の私たちは社会経験もあり、仕事やニュースを通じて世界の動きや政治経済を見て相場を考えがちですが、こうしたファンダメンタルズで利益を得るのは簡単ではありません。

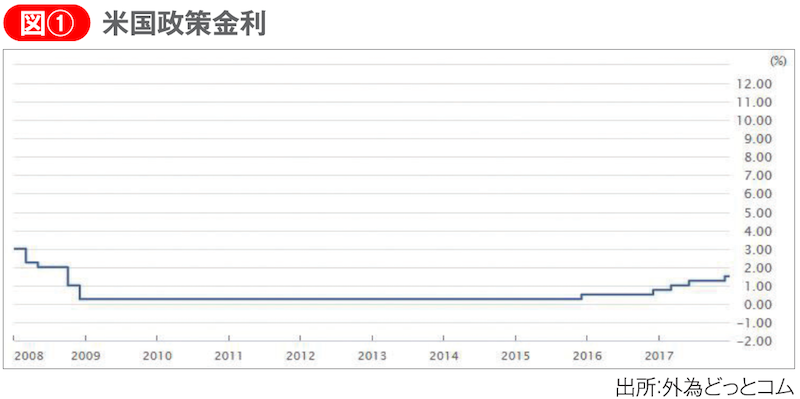

ファンダメンタルズの変化は数年単位のものです。金融政策が利下げから利上げに変わるような大きな転換は数年単位の動きですから、月足か週足での値動きでトレードすることになります。典型的なファンダメンタルズである米国の金融政策の方向転換は早くても数年単位ですし、他の中央銀行でも同様です。

例えば、米連邦準備制度理事会(FRB)は2009年までが金利引き下げ、その後はリーマンショック後の金融危機を非伝統的金融政策で乗り切り、やっと2016年から利上げに転換しています(図①参照)。利下げ局面から利上げ局面に転換するのに8年もかかっています。これは大きな金融危機を挟んだため特に変化が緩慢ですが、通常でも数年のサイクルです。

取引する時間軸によりファンダの影響力は変化

こうしたファンダメンタルズの大きな時間の動きに対し、多くの個人投資家はもっと短い時間で相場を見ているのではないでしょうか。もし普段見ているチャートが日足やそれ以下の時間軸なら、ファンダメンタルズを考えても戦略分析とトレード時間が一致しないので、上手くいかなくて当然といえます。

ファンダメンタルズは本来、このような中央銀行の金融政策やアベノミクス、トランポノミクスのような国の経済政策ですが、直近の経済指標の発表がファンダメンタルズだと思っている人もたくさんいます。これらはヘッドラインといわれるもので、こうした指標結果の積み重ねが今後の金融政策や経済政策に影響するだろうという憶測で相場が動くに過ぎません。

確かに経済指標の発表で少しは動きますし、注目度が高いと1円ぐらい動くこともあるのですが、問題はこの動きをどう考えるか、です。少なくとも日足以上の時間軸でトレードしている人にとって、日々の経済指標はあまり大きく影響しません。なぜなら、数円から十円ぐらいの動きを狙う中では、指標の影響はわずかだからです。

私の最新著書『1日2回のチャートチェックで手堅く勝てる兼業FX』(自由国民社)はタイトルの通り、1日に1回か2回チャートチェックをするだけで十分だと提案しています。つまり日足以上の時間軸で取引するから、そのローソク足の期間に合せてチャートを見れば良いということです。同様に、ファンダメンタルズで相場を考えるなら使う時間軸は週足か月足になるでしょうが、そんな時間軸で取引している人はあまりいません。冒頭に書いたように、だからうまくいかないのです。

ファンダメンタルズのみでは儲かりにくい理由が他にもあります。為替相場に影響するといわれる金利を例に考えてみましょう。金利が高い通貨が買われ、安い通貨は売られると教科書的に説明されます。本稿執筆時の2月中旬、米国10年国債金利は2.9%台まで上昇し(チャート①参照)、日本10年国債金利はほぼ0%ですから、日米の金利差からドルが買われ、日本円は売られるはずです。しかし、現実は円高に動いて105円台まで円高になりました(チャート②参照)。ファンダメンタルズの教科書と現実が一致しないのです。2018年に入って教科書的な考えでトレードをしたら大きな損になってしまいます。

相関関係の多くは一過性のブーム!?

「金利が動いた」「要人が発言した」「原油とドルの相関性」などなど、ファンダメンタルズは世界の動きを対象としますが、要は「連想ゲーム」です。一時的に値動きが関連していそうな関係を誰かが言い出すと、みんながそれに注目します。しかし、その相関関係に合理的な関連性はないので、いつかその相関は崩れます。要するに、「ブーム」でみんなが注目すれば動き、他のものに目が行くと相関がなくなるわけです。

これは経済指標でも同様で、リーマンショック以後はずっと米国雇用統計が注目されていましたが、その前は貿易収支が重要イベントでした。おそらく米国雇用統計は今後注目度が下がっていき、お祭り的なことも消えていくと思います。それでも多くの人がファンダメンタルズに関連したコメントをしたり、そうしたニュースや記事を読んだりするのは、「ブーム」を察知しようとしているからに他なりません。

本稿を執筆している今、オリンピックに出場している日本選手の活躍が注目され、ニュースやインターネットで配信される内容を読んで、多くの人が「にわかスポーツ評論家」となっています。同様に相場の情報を読めば読むほど、「にわかファンダメンタリスト」に誰もがなろうとします。しかし、「にわか」ではトレードで勝てるはずがありません。

織り込み済みとセルザファクト

私がファンダメンタルズをお勧めしない理由のもう一つが、「織り込み済みだった」というヤツです。これは私だけでなく個人投資家の誰もが「納得できない思い」をしたことがあるのではないでしょうか。

当初いわれていた結果にならないとき、後から解説で加えられるのが「織り込み済み」です。もし本当に織り込んでいたなら、なぜそれを誰もいわないのか、ということです。ファンダメンタルズで考えてうまくいかないと、「自分が間違えた理由」を知りたくなります。そしてニュースや、著名人のレポート・ブログ・セミナーなど、いろいろな情報を探しに行きます。するとそこには、何らかの理由が書いてあります。経済指標の結果こうなったとか、相場が偏っていて巻き戻されたとか、「なるほど」と思う理由が書かれています。でも、それは事後の解説に過ぎません。

私たち個人投資家は、FXで利益を得られる法則性や一貫性を探したいのであって、どうなるか蓋を開けてみなければ分からない「運」次第のものに資金を投じることはできません。

\GogoJungleで売れ筋投資商品を探そう!/

トレードで重要なのは「いつ、どちらに」

FXのみならず、トレードで大事なのは方向性と取引のタイミングです。期限を示さずドル円は200円になるとか60円になるというのは、何の参考にもなりません。この先の相場が、「いつ」「どちらに」動くかが重要なのです。こうした視点でファンダメンタルズを見ると、漠然とした大きな方向性は見えるかもしれませんが、タイミングは全く分かりません。

その良い例が円の動きです。主要国がリーマンショック後の非伝統的な金融政策による超緩和状態から正常化へ動く中、日本だけはそうなっていません。経済法則的には当然円は売られるはずですが、前述したように現在は円高です。ファンダメンタルズは数年の動きを考えるものとすれば、10円や15円逆に動いても構わないスタイルが必要になり、多くの個人投資家にとってあまり現実的ではないといえます。

ファンダメンタルズとして考えがちな金利や株価、他の金融商品との相関性、季節要因やアノマリー、ニュースなどのヘッドラインや経済指標結果などを参考にしてもトレード技術が上がることは期待できませんし、その時間がもったいないです。特に、こうしたファンダメンタルズに興味を持つ人は、うまくいかなかったときに「理由を知りたくなる」ことが悪循環につながります。

個人投資家はテクニカルを身につけよう

FXという新たな収益手段を手に入れるのですから、何らかの努力は必要です。その努力の時間として、ファンダメンタルズを学ぶか、テクニカルを学ぶか、と考えたら、私は断然テクニカルをお勧めします。なぜならテクニカルを学ぶことにより、小学校5年生でも利益を出せることが証明されているからです。

また、金融の基礎をきちんと学ぶのはかなり大変です。そして時間をかけて学んだ金融知識の結果は、「正解」のないものであり、「結果にコミット」しにくいものです。だとすれば、一つでもいいから確率的に結果が出せるテクニカルを学ぶことを私はお勧めします。

この連載では、次回以降ファンダメンタルズを一切考慮せず、テクニカルだけでトレードする方法をお伝えしていく予定です。興味のある方は、ぜひ次号もご期待ください。

※この記事は、FX攻略.com2018年5月号の記事を転載・再編集したものです

【関連記事】

・【虹色FX (7本の移動平均線)】「虹」が出たときだけトレンドフォローする簡単FX手法[田向宏行]

・基本編9|FXの二大分析方法とFXのリスクを抑える方法

・実践編1|テクニカル分析の必須ツール!チャートとローソク足

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ