疑問をぶつける相手はいないし、調べてもよく分からない…。そんな悩みがあったら、この企画にお任せください。トレイダーズ証券の井口さんが、あなたの質問を解決します!

Q11. お小遣い稼ぎに適したトレード手法を知りたい

A. キャリートレードやクロスヘッジを利用して手堅く収益を狙いましょう

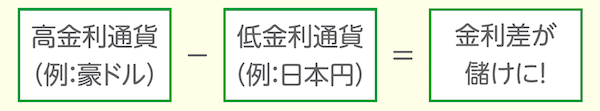

低金利通貨を売り高金利通貨を買う

相場の世界でコンスタントに収益を出すのは第一線のプロでもなかなか難しいのが実情です。そう考えるとお小遣い程度とはいえ、確実性の高い取引など存在しないようにも思えます。

しかし、数ある為替の取引手法の中で、ご質問に適したトレード方法をご紹介することはできます。まず、代表例として挙げられるのはキャリートレードではないでしょうか。これは安い金利の通貨を売って高金利の通貨を買うという長期のトレード戦略になります。

キャリートレードで長期運用

現在、各国の金融政策を見てみると、欧米を中心に先進国が金利上昇局面を迎えている中、日本の金融政策を見ると円が0%金利から上昇する気配はありません。このような世界的な金利差拡大を背景に、キャリートレードという取引手法が注目されています。キャリートレードとは2国間の金利差を利用するもので、金利の低い日本円で資金調達し、金利の高い外貨で運用してその利ザヤを稼ぐ手法をいいます。

なんだかややこしく聞こえますが、簡単にいってしまえばドル円や豪ドル円といったクロス円を買ってあとは長期間放置しておくだけです。「そんな簡単なことでいいの?」と思われるかもしれませんが、低金利の日本円を利用して高金利の外貨を調達する取引方法は、大手ヘッジファンドも積極的に行っており、FXにおいては基本的な長期戦略の一つなのです。あくまでも長期運用が条件になりますが、為替の値動きは金利の高い通貨が上昇する傾向にありますし、加えてスワップポイントも毎日入ってくるのでお小遣い程度の収入なら可能だと考えています。

また新興国に目を向けてみても、その多くは財政計画などの事情から金利を高めに設定する場合が多く、先進国よりも高い水準で金利を設定しています。例えばFXではお馴染みの新興国・南アフリカの政策金利は6.75%と、日本人のわれわれには信じがたいような金利の取引が日々行われています。先程キャリートレードは長期運用といいましたが、新興国であれば、得られるスワップポイント額も大きくなり魅力的ではあります。しかし、この新興国でのキャリートレードには裏事情があります。

一般的に先進国と比べると新興国は政情不安や財政不安が多発していて、国としての信用に課題があります。そのため突発的なクーデターや世界的な信用不安に乗じて、投資されていた資金が回収できなくなる恐れから資金が一気に引き揚がり、急速な通貨安に陥ることが多々あるのです。

確かに現在のように世界全体が緩やかな経済回復に向かっている局面では、マクロ的な経済リスクが低く評価され、金利の相対的なリスクプレミアムが上昇するため、新興国通貨は買われやすくなり買い妙味があります。しかしながら、世界的な金融不安は突発的に発生するため、ふとしたきっかけでスワップ収益が相殺されるほどの円高になる可能性もあるので、新興国におけるキャリートレードをする場合は当該国のヘッドラインに注意が必要になるでしょう。

また、今回はもう一つのトレードアイデアとして、上記のような為替リスクを抑えて収入を安定化させる手法を紹介したいと思います。こちらはある程度相場に慣れ親しんだ方にお勧めです。

低金利の通貨で資金を調達し、より金利の高い通貨で運用してその利ザヤを稼ぐ手法のことです。FXにおけるスワップポイント狙いの取引も、一種のキャリートレードといえます。

https://fx-koryaku.com/traderssec/service-main-13

相関性を利用したクロスヘッジ取引

為替市場は他の金融商品との付随的な取引が大部分を占めます。これらが相場の方向を読むのを難しくさせている原因でもあります。対象国の株価・金利・リスクなど何を基準にすれば良いのか、全てが加味されるためエコノミストであっても明確な判断ができないのです。

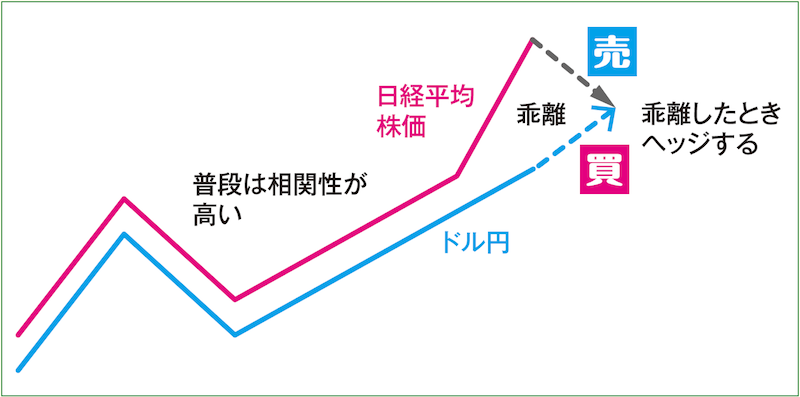

しかし、見方を変えれば為替との結びつきが強いがゆえに他の金融商品との相関が一度外れても、いずれまた相関すると考えることができます。例えば、日米長期金利差や日経平均株価などがドル円と異なる動きをした後は、双方とも価格回帰する動きに収束していきます。

つまり、為替と相関する金融商品との乖離が目立った局面でクロスヘッジ(価格変動の相関性の高い別の商品でリスクヘッジする手法)を行えば、手堅い収益を得られる確率は高くなります。

例えばドル円と比べて日経平均株価が割高であれば、日経平均ETFを売ってドル円を買い、価格差が収束してきたタイミングで同時に決済します。コツは、乖離が目立ってもロスカットにならないようにポジション量を抑えることと、価格差が収束した適切なタイミングで決済できるようにトレードの時間軸を長く想定すること。確実性を期すには、日足や月足チャートなどとの相性が良いでしょう。大きな収益を狙うことは難しくなりますが、感情に流されずに検証が容易なため、お小遣い稼ぎには適した安定的な方法だと考えています。

クロスヘッジとは、価格変動によるリスクを回避するヘッジ取引の一種で、投資対象通貨そのものではなく、よく似た値動きをする相関性の高い別の商品を利用してリスクヘッジする手法です。クロスヘッジ取引を行う場合は、両者の価格の相関性が高ければ高いほど、リスクヘッジの有効性も高まります。そのため、価格変動の相関性がより高い金融商品を選択することがとても重要です。

※この記事は、FX攻略.com2017年9月号の記事を転載・再編集したものです

第1回:気にした方がいい経済指標は?/FX会社のニュースとの付き合い方は?

第2回:プロトレーダーの取引環境を知りたい!/スマホだけでも勝てますか?

第3回:コツコツドカンの克服方法を教えて!/相場を一瞬で大きく動かすのは誰?

第4回:FXでお勧めの情報源は?/アノマリーをどう思いますか?

https://fx-koryaku.com/traderssec/service-main-13

【ご注意】

※記載の内容は投資判断の参考となる情報の提供を唯一の目的としたもので、投資勧誘を目的としたものではございません。

※投資に関する最終判断は、お客様ご自身の判断でなさるようお願い致します。

※掲載されている情報の内容に関しては万全を期しておりますが、その内容の正確性、完全性を保証するものではございません。

※当サービスに基づいて被ったいかなる損害についても、トレイダーズ証券及び情報提供元、関連会社は一切の責任を負いかねます。

※いかなる目的を問わず本情報の複製、転送及び販売を固く禁じます。

\新規口座開設キャンペーン実施中!/

「これからFXを始めよう」と思ったとき、意外と悩んでしまうのがFX会社、取引口座選びではないでしょうか? でも大丈夫。ご安心ください。先輩トレーダー達も最初は初心者。みんなが同じ悩みを通ってきているんです。

10年以上にわたってFX月刊誌を出版してきた老舗FXメディア「FX攻略.com」編集部が、FX用語を知らない人でもわかるようにFX会社、取引口座のポイントを解説しました!

取り上げているFX会社は、金融商品取引業の登録をしている国内FX業者です。口座開設は基本的に無料ですので、まずは気になったところで2〜3つ口座開設してみて、実際に比べてみてはいかがでしょうか。

\FX会社によって違うところをチェック/

| スプレッド | FX取引における取引コスト。狭いほうが望ましい。 |

|---|---|

| 約定力 | 狙った価格で注文が通りやすいかどうか。 |

| スワップポイント | 高水準かどうか。高金利通貨の取り扱いの数。 |

| 取引単位 | 少額取引ができるかどうか。運用資金が少ないなら要チェック。 |

| 取引ツール | 提供されるPC・スマホ取引ツールの使いやすさ。MT4ができるかどうか。オリジナルの分析ツールの有無。 |

| シストレ・自動売買 | 裁量取引とは別に自動売買のサービスがあるかどうか。 |

| サポート体制 | サポート内容や対応可能時間の違いをチェック。 |

| 教育コンテンツ | 配信されるマーケット情報や投資家向けコンテンツの有無。 |

| キャンペーン | 新規口座開設時や口座利用者向け各種キャンペーンの内容。 |

![FX攻略.com[公式]FX初心者入門と為替情報が満載!](https://fx-koryaku.com/wp-content/uploads/2021/02/logo-white-big-1.png)

![現役為替ディーラーが何でも答えます!「みんなのQ&A」第7回 お小遣い稼ぎに適したトレード手法を知りたい[井口喜雄]](https://fx-koryaku.com/wp-content/uploads/2018/05/fx-qa-201710-01.png)

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

\新刊/『岡ちゃんマン流FXトレードのすすめ』 Kindleストアで好評発売中!!

![コロナ二極化の中で何が起こるか[雨夜恒一郎]](https://fx-koryaku.com/wp-content/uploads/2020/07/amaya-20200720-0.png)

![欧州ファンダメンタルズ入門|第10回 英国の首相不在時の対応策[松崎美子]](https://fx-koryaku.com/wp-content/uploads/2020/08/matsuzaki-202007-1.png)

![川崎ドルえもん流 時間統計論|第9回 月足予測9月編[川崎ドルえもん]](https://fx-koryaku.com/wp-content/uploads/2020/10/kawasakidoruemon-202010-1.jpg)

\世界一やさしい自動売買シストレ作成ソフト/

\世界一やさしい自動売買シストレ作成ソフト/ \新刊/岡ちゃんマン流FXトレードのすすめ

\新刊/岡ちゃんマン流FXトレードのすすめ